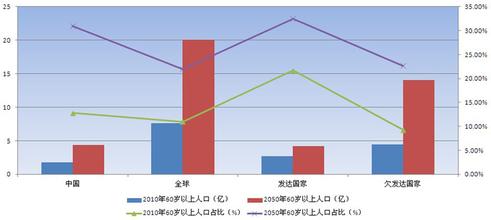

日益老龄化的人口,资金不足的养老金制度,5亿劳动者被排除在养老金制度之外,这些都可能拖经济增长的后腿

如果你认为美国的养老危机已经显现,那么请看看中国的情况吧。那里的人口老龄化速度比美国还快,而且有 5 亿农村与城市劳动者没有参加由国家管理的社会保险计划。

由于中国通常只允许一个家庭生一个孩子,它的工作人口将在 2010 年达到高峰,以后工作人口与退休人口的比例将急剧下降,由 2000 年 6:1 下降到 2040 年的 2:1。但中国的公益计划或个人计划已经没有时间积累足够的资产,为养老福利提供资金,而且中国还承受著改革以前留下的毫无准备金的养老负担,那个时代的工人终身享受保险。

自上个世纪 90 年代以来,中国开始改革国有企业,大批职工下岗或提前退休。支付这些遗留的养老福利的责任被丢给了 31 个省区。据世界银行的最新估计,中国已确定的养老金债务已经达到 1.5 万亿美元,其中包括遗留养老金以及 1997 年后中国对城市工人采纳更加市场化的养老金制度后的应计债务。根据这一制度,企业要向一个得到担保的福利计划支付其所发放工资的 20%,而员工需拿出工资的 8% 存入个人账户。这些钱应投资于政府债券,或作为银行存款。一般人的退休年龄为男性 60 岁,女性 50~55 岁。

但这些薪金税的大部分没有成为新养老金制度的准备金。他们经常被各省“借走”,用来支付改革前退休的工人的遗留福利。转借薪税会造成极大麻烦,尤其是在职员工贡献的、存入个人账户的 8% 工资。试想一下,如果亿万中国劳动者发现自己个人账户里没有实际资产,只有虚假的额度,只不过是账本里根据银行存款利息算出的一条条数字记录,会发生什么?

为帮助各省承担遗留债务,中国中央政府在 2000 年成立了中国养老社会保险基金。该基金从国家经营的彩票那里收钱,并收取国有企业海外上市公司首次公募的 10%。基金还向一些试点项目提供资金,帮助各省政府在个人账户里存入实际资产,而不是虚假额度。但即使在这些试点项目中,也只有部分个人账户上存入了资金。该基金全部资产不到 300 亿美元。

那么,能做些什么呢?首先,政府应以现收现付的方式从总税收中拿出钱来支付所有遗留退休福利。支付这些福利,是中国由社会主义计划经济向市场经济转型而付出的一个代价,经济的高增长率使中国有能力承担这样的转型成本。

其次,中央政府应该从各省手中接管新养老金制度。在各省那里,养老金制度的规定五花八门。如果薪金税能由一个全国性的机构专门负责征收,养老金制度便更有效率和成效。如果养老福利能由一个全国性机构根据地区收入差异进行核算和发放,福利的可转移性将会提高,打工者也可以更方便地在各省间迁移。

第三,中国政府应继续寻找其他的养老方式,帮助那些福利不足或没有福利的劳动者。月支的养老金相当微薄,尤其是在中国许多地方,生活水平正在飞快提高。为了增加福利,中国公司最近已被允许向员工提供企业养老金,类似于美国的养老金固定缴款计划。员工可以在任职期间选择减薪,以此在退休之际领取养老福利。不过,这种企业养老目前很少提供,因为相关的法规和税规尚未明确。

同企业养老金推行有限相比,人寿保险产品的销售额在中国增长飞速。中国的储蓄率远高于美国。购买这些产品的,通常是没有被纳入政府养老金制度的家庭。例如在农村,许多农民没有参加政府的自愿社会保险计划,而是购买保险产品。在城市,一些国有公司购买了集体养老保险,作为对政府的强制性养老金制度的微薄福利的一个补充。

如果各类退休计划能得到更多的资金和更好的投资,它们可以成为不断深化的中国资本市场的重要因素。改善后的资本市场反过来可以增加中国退休计划的回报。中国养老社会保险基金已经有了略高于 3% 的年盈利率,有潜力成为中国的主要机构投资者,监察中国上市公司的业绩。

但是,即便有更高的回报率,也不可能完全填补中国的养老金缺口。随著工作人口与退休人口比例的下降,退休年龄应该恢复到正常水平,尤其是女性。中国女性的平均寿命已经达到 74 岁,男性为 71 岁。

总之,中国必须在变老之前变富。尽管中国政府推出了几项计划应对挑战,但现在还不清楚,它能否向大多数劳动者提供足够的退休福利。

爱华网

爱华网