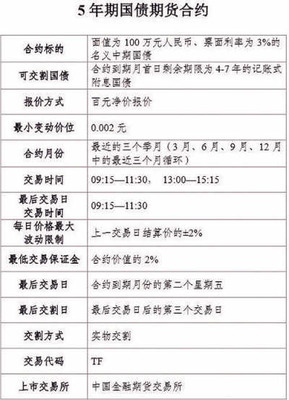

断送了上海滩一代猛人管金生的“3·27”国债事件造成的阴影终将远去。9月6日,阔别市场18年之久的国债期货重回国内市场,这也是中金所成立7年之后继股指期货后推出的第二个品种。 业内人士认为,虽然银行、保险等国内债券市场的主要参与者仍未获得首批参与入场券,将在一定程度上影响国债期货市场规模的扩大和流动性的提高。但是,国债期货完善的规则有利于推进利率市场化进程,同时,为银行提供对冲工具,从而及时规避因“钱荒”引发的债券现券大幅波动带来的损失。 银保缺席初期交易 银行、保险等大型机构仍未获得首批参与入场券,使国债期货的功能发挥进程和效率或难出现井喷的现象。 “银行保险无缘尝鲜国债期货,初期成交量或受影响。”《中国经营报》记者从不少业内人士处获悉,由于本次银行、保险等大型机构仍未获得首批参与入场券,使国债期货的功能发挥进程和效率或难出现井喷的现象。 “我们已经成立了专门的团队来准备国债期货,但大多是后台方面的工作,下单系统正在研究,但由于政策不明确,所以只设计了一些简单的功能。”一家大型保险公司固定收益部相关负责人士告诉记者,由于参与国债期货涉及托管、投资比例等问题还没有得到解决,大型保险机构目前参与国债期货较为审慎,“在保监会出台正式指引前不会有实质性的进展。” 不少业内人士乐观地认为,银行、保险缺席暂时不会影响到国债期货上市初期的平稳运行。 “不过,会对成交量产生一些影响。”中期期货一位相关国债分析师认为,相比股指期货,国债期货成交量可能会低一些,成交额可能会不到(股指期货)一半,毕竟国债期货的资金量更高,一手要3万至4万元。 从已公布《5年期国债期货合约》及相关规则看,国债期货合约业务规则更加严格,交割门槛明显提高。 同时,记者也从多家商业银行人士处获悉,与保险公司一样,目前银行主要集中在套保盘。“目前只能做套保,由于机构的投资资金量比较大,如果在没有看清风险之前,过早入市交易,假设遇上流动性较差的情况,可能会对行情造成较大影响。”上述人士认为,这或许是中金所考虑先不让银行参与的重要原因。 利率定价参考

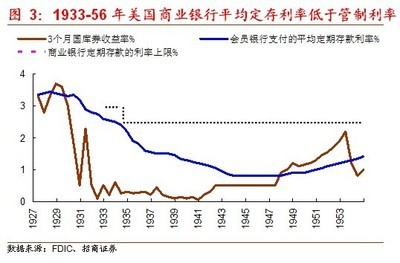

如果再次遭遇“钱荒”,商业银行可以及时通过做空国债期货的方式,规避其手中持有的大量现券头寸下跌带来的直接损失。 商业银行对流动性更好、套保效率更高的国债期货天然有着远较股指期货更高的热情。 2012年年末,全市场债券托管量近27万亿元,其中银行间市场中托管近24万亿元,而商业银行在2012年年末持有的记账式国债占比又达68%。 据相关人士透露,未来,银行参与国债期货的模式可能有两种,一是借鉴股指期货的成熟经验,以客户模式参与国债期货交易。 二是结算会员模式。部分商业银行倾向于借鉴商业银行参与黄金期货的经验,以结算会员身份参与国债期货交易与结算。 6月底在银行间短期拆借市场上爆发的“钱荒”,也触动了银行理财产品急需国债期货对冲其利率风险的神经。 此前,在资金面紧张程度超出预期,大量头寸紧张时抛不掉,通过现有的场外利率风险管理工具能对冲部分现货亏损,(在国债期货推出前)由于市场参与者方向一致,对冲效果往往不佳。 而国债期货上市后,如果再次遭遇“钱荒”,商业银行可以及时通过做空国债期货的方式,规避其手中持有的大量现券头寸下跌带来的直接损失。 今年6月,商业银行资金配置结构不良导致了市场资金紧缺,而央行并没有一如既往地出手救市,这使得6月下旬市场出现了“钱荒”。“当时国债期货仿真交易各个模拟合约的价格一路下跌,正说明了市场流动性紧缺的问题。”一位长期专注在期货投资领域的相关人士给记者分析。 “国债的价格也可以作为指标来衡量市场流动性。国债价格上涨,说明市场流动性较好,相反,国债价格下跌,则说明市场短期遇到流动性困难。” 此外,国债期货的上市是推动利率市场化改革的又一个实质性行动,为市场化利率提供一个参考价格。 作为横跨交易所市场和银行间市场的衍生品,不少业内人士看好国债期货能促进交易所和银行间债券市场协调发展。 “投资者通过国债期货和现货两个市场进行风险管理和套利操作,加强了现货市场间的联系,有利于消除同一券种在两个债券市场上的定价差异,通过市场化手段促进两个债券市场的统一和互联互通,提高债券市场的定价效率。”

爱华网

爱华网