炒高油价让对冲基金投资人赚了个盆满钵溢,但对实体经济的危害却让更多的人感到不安

文/甘正在 本刊见习记者 郭大鹏

在“金融大鳄”索罗斯早已被对冲基金经理们当作膜拜的偶像之后,原油期货市场似乎成了诞生对冲基金业“英雄人物”的新领域。几乎所有的业内人士都相信,在近两年来不断攀升的高油价背后,有对冲基金经理们翻云覆雨式的“操盘”。不过,与索罗斯当年在亚洲金融危机中“沽空”一些国家货币的手法不同,这些活跃在原油期货市场上的对冲基金经理们主要采取了“做多”的手法。事实上,自去年11月以来,美国纽约期货交易所的原油期货交易一直是“多头”大于“空头”,在“多头”的推动下油价亦节节走高。

在原油期货市场上斩获颇丰的对冲基金管理人于是已经成了众多投机者心目中的新偶像。比如美国新冒头的对冲基金Clarium资本管理公司主席彼得,一年以来,他旗下基金的市值已升了一倍。安然公司前行政人员阿诺德管理的对冲基金公司Centaurus Energy LP,过去一年获利超过两亿美元。

“做空”的中国炒家被击败

在对冲基金的带动下,形形色色的各路投机资金也瞄准了油价高企的蛋糕,纷纷杀入原油期市。

不愿透露姓名的张先生就是这样一位炒家。长期浸淫于期货行业的张,对于期货市场巨大的风险与利润感受极深,对期货价格走向的判断也相当自信。不久前他亲身参与了一场惊心动魄的期市搏杀。不幸的是,选择“做空”的张先生,被强大的“做多”力量无情地击败了。下面就是他的一段故事:

要参与炒作,张首先需要筹集资金。经过一段时间的说服,他找到若干投资者,顺利筹到数千万元人民币。然后他需要绕过外汇管制,把在国内的人民币兑换成在美国的美元。这一点,他通过与在美国有业务的中国公司做“交易”也实现了。

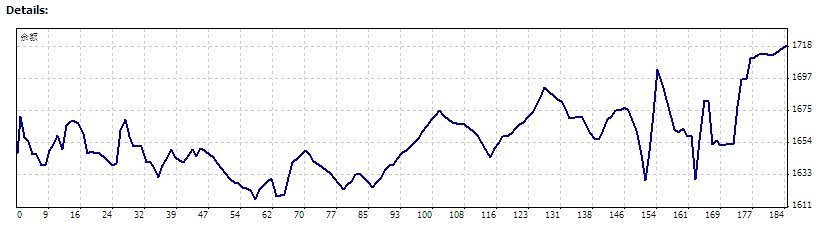

6月初,OPEC宣布增产,对冲基金顺势减持多头部位头寸,获利出局。原油期货价格也从6月2日的42.45美元/桶回落至6月29日的35.56美元/桶的水平。6月30日,油价止跌回升,走出一个V型大反转。对冲基金巧妙地利用价格回落到37.6美元/桶的关键支持位再度增持多单,并且此后连续两周增持多单。截至7月20日,增持多单21496手,推高价格至41.71美元/桶。

骤起骤落意味着巨大的投机机会。此时市场关于油价的走向众说纷纭:专家、机构们有说可能走至50、60美元的,有说不会突破45美元的,也有预测很快将回落的。

张的判断是,油价涨至45美元是一个关口,之后将很难向上突破。他的策略与许多跟着对冲基金“做多”的投机者不同,他选择了“做空”。这个意味着他和持续“做多”的对冲基金成为对手。

8月12日,9月份原油期货合约的最高价格达到45.53美元。张开始下单,他以45美元的价格卖出9月份原油期货合约若干手。

NYMEX对投机性期货合约(即非商业交易商买卖的合约,非商业交易商指对冲基金及其他不使用或生产石油的金融活动参与者)和套期保值合约有严格的区分和限制。按规定,投机者持有的9月份原油期货合约将在8月20日截止交易。

此时张面临的形势是:到8月20日,9月份原油期货价格如果跌至40美元,张可以以40美元的价格买入,以45美元的价格卖出,每桶将获利5美元,反之则有相应的亏损。

之后的几天对张来说显得那么漫长。对冲基金的胃口真好,他们不断吃入空方的卖单,把价格一美元一美元地往上推高。张的心里也越来越沉。8月20日,市民们在电视机前欣赏着奥运健儿抢金夺银的场面,而在上海的一个小咖啡馆里,张和朋友正紧盯着可以无线上网的手提电脑的屏幕。当日原油期货价最高上冲到49.4美元,而随着截止交易的时间一分分靠近,油价并没有丝毫走低的迹象。

他不得不作出平仓决定。这一战,张损失了200多万元人民币。

张的失利只是国际原油期货市场汹涌波涛中的小小浪花,但也足以证明国际期货炒家势力之强大,国际市场上关于炒家们人为拉高油价的猜测,看来并非空穴来风。

对冲基金转攻原油期市

客观地分析,目前油价高企是需求增加等多种因素造成的,但是对冲基金的疯狂炒作确实起到了火上浇油的作用。

诞生于上世纪50年代初的美国的对冲基金,最初的活动是利用金融衍生产品进行实买空卖、风险对冲的操作,以规避和化解证券投资风险。但是经过几十年的演变,对冲基金早已丧失了其原有意味,成为一种大量利用杠杆效用,承担高风险、追求高收益的投资模式。

90年代中后期,索罗斯的量子基金成功地狙击了英镑、墨西哥比索、泰国铢、印尼盾,引发亚洲金融危机,令各国政要瞠目结舌。

之后,各国政府大大提高了防范金融风险意识,加强金融市场监管,国际监管合作也日趋紧密。再加上低利率、美元疲软和低迷股市,使得对冲基金在金融市场的活动空间日渐萎缩。

而近几年日益繁荣的世界石油市场遂成为对冲基金联动炒作的一个新对象。

美国商品期货交易委员会8月的资料显示,根据近10周的数据,以对冲基金为主的非商业交易商,持有原油期货仓位最高时达到了32.9%,最低时也有24.5%,远高于以往。他们的任何动向都会导致市场的剧烈波动。另据德意志银行的分析资料表明,在过去两年中,世界原油交易中的投机活动增加了一倍。

对冲基金对高油价的“贡献”到底有多大?

目前,全球对冲基金的规模有一万多亿美元。据分析,如果对冲基金拿出1%的资金来收购原油现货,起码可以造成100多天的原油供需不平衡。如果把这1%的资金用于购买原油期货,对石油市场的冲击又会放大数倍。路透社的一份调查则指出,分析家们估计投机因素使美国市场的原油价格每桶大约上升了8美元。

对冲基金之所以拼命“做多”,主要是因为可资他们炒高油价的题材源源不断:日趋严峻的中东局势、俄罗斯尤科斯公司停产问题、欧佩克国家“已无增产空间”、美国拒绝动用战略石油储备,台风侵袭委内瑞拉等等。

对冲基金因何难以遏制

炒高油价让对冲基金投资人赚了个盆满钵溢,但对实体经济的危害却让更多的人感到不安。

权威机构预测,每桶原油的价格每上涨10美元,全球经济增长率就将减少0.5个百分点,通货膨胀率则上升0.5个百分点。长期跟踪研究国际油价问题的专家牛犁则指出,如果这种油价走势继续维持下去,那么将导致中国今年GDP下降0.7至0.8个百分点。

对冲基金不断兴风作浪,但目前似乎还看不到能遏制它们的具体手段。

也有人很有信心地认为,国际社会总归能找到遏制对冲基金炒作原油期货的办法,就像上世纪末各国防范对冲基金对金融体系的冲击一样—但到底是什么样的办法?还没有人能说清楚。

英国《金融时报》不久前有一篇分析文章提到,可以通过战略石油储备高抛低吸来抑制油价,但问题是,谁来承担这份“道义”?

相反,支撑对冲基金炒作的力量倒是很丰富。

香港浸会大学能源研究中心主任周全浩不久前在参加一个国际能源会议期间,向许多专家及分析师征询对油价走向的意见,结果发现西方学者一般倾向于油价会进一步走高,而其他学者则多持相反观点。他分析这可能是西方中产阶级往往有投资在对冲基金里。

有分析指出,以前很少涉足国际石油期货市场的大型对冲基金至少有50家染指石油期货交易,所持头寸已接近交易总量的15%,而这些大型对冲基金大多来自美国。

更何况,美国拥有全球最大的几家石油公司,控制着美国国内产量的77%,同时也控制着世界近70%的石油资源,石油价格越高,他们赚的钱就越多。需要注意的是,美国一些政府高官和美国石油集团存在着“剪不断、理还乱”的亲密关系,白宫甚至有多位官员直接来自石油工业。

看来,对冲基金在原油期货市场翻云覆雨的日子不会太短。

爱华网

爱华网