在全球金融危机的背景下,由于2007年四季度开始的限制二套房投资政策的严格执行,2008年中国房地产市场房改以来首次出现了销量下降,房价下跌的情况。在一系列扶持政策的推动之下,加上低利率的环境,2009年3月以来,中国房地产市场迅速复苏。但中国房地产市场深层次的矛盾并未得到解决。

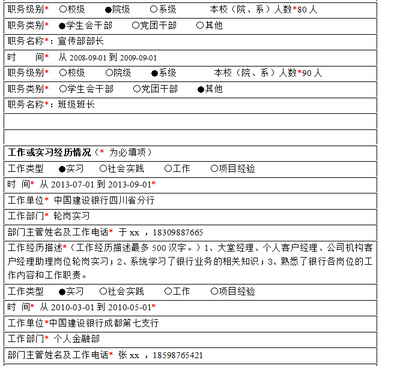

今年中国房地产市场的运行有以下几个特点:

一、房地产贷款的迅速增加是中国楼市恢复的第一推动力

由于中国房价远远脱离普通居民的收入水平,因此靠广大居民的储蓄,根本不足于支撑楼市的泡沫。2008年中国楼市销量的负增长,2008年股市的负财富效应是一个重要的因素,但主要还是因各城市接近于日本、中国香港、中国台湾等地房价泡沫破灭前的房价收入比。

当然,由于中国特殊的国情,使得中国的房地产市场是世界独一无二的,不能简单地拿其它经济体的房价收入比来衡量中国的房价高低。比如中国的贫富差距比较高,这样对于中低收入者可能近百倍年收入的一套房产,可能只是少数富人一年的收入。德国投资大师科斯托兰尼说:“我的座右铭是:凡是证券交易所里人尽皆知的事情,不会让我激动”。这些特殊的国情绝不是中国房价收入比将长期维持在高位的坚实基础。因为这些因素早就影响了中国的房地产市场,使得中国的房价收入比非常地高,而不是未来才会拉高中国的房价收入比水平。

因此除非有从天而降的购买力或是大幅下降的房价导致房价收入比的下降,才能使得中国房地产市场复苏。实际各地房价仅仅是小幅下跌,居民收入也未大幅增长,房价收入比并未显著下跌。推动楼市复苏的是银行新增购房贷款的大幅增长。

从总量来看,今年上半年个人新增购房贷款金额已经接近于房价涨幅较快,销量最大,楼市最热的2007年。而且前两个月,中国楼市延续了2008年销售低迷的态势。因此上半年新增居民中长期消费贷款实际集中在3月开始的短短4个月内,7月和8月继续高增长。

从购房贷款与住宅销售额的比率来看,同样超过了2007年的最高峰。2009年2-8月,新增居民中长期消费贷款与住宅销售额之比平均为44.16%,其中6-8月持续维持在近50%的水平。当然,居民中长期消费贷款并非购房贷款。但由于人民银行只公布季度新增购房贷款,因此用该数据简单替代购房贷款。实际上居民中长期消费贷款中汽车贷款数量非常少,因此二者在金额上基本一致。

美国房价泡沫的膨胀并导致次贷危机,就是低利率和低首付,导致购房贷款大幅增加,推动了房价的上涨。虽然中国房价泡沫巨大,但在中国经济增速明显下滑,保增长的任务比较艰巨的情况下,靠银行贷款推动房地产销售,为房地产企业解困,并推动房地产投资,似乎是必然的选择。

个人认为,所谓的刚性需求已经不是中国房地产市场健康发展的基础。投资性需求成为左右中国楼市的主要力量。中国楼市的转折点,是2007年的9月末。当时新出台的限制二套房贷的政策要求家庭购买第二套房,首付至少为四成,贷款利率至少是基准利率的110%。在2008年,由于银行比较严格地执行了这个政策,加上购房者对房价普遍的下跌预期,当年商品房销售罕见地出现了负增长。而2009年以来,银行争相增发贷款,又由于购房贷款风险相对较小,风险权重又只有普通贷款的一半,银行普遍突破二套房的限制政策。从房地产销售单月同比增幅与当月新增中长期居民消费贷款来看,二者高度正相关。

不少人可能认为富人不需要贷款投资房产。其实未必。一方面首付越少,杠杆倍数越高,相同的房价涨幅,投资收益率越高。因此尽管是富人,也未必排斥贷款投资房产。另一方面,富人的财富也是有限的,并且投资房产需要的是现金,股票、其他房产、厂房、文物字画等财产不能作为支付手段。相对于上千万一套的豪宅,投资人也往往捉襟见肘。参考东方网9月的《保值资金加速入市,谁在购买上海楼市豪宅》一文中透露的信息:8月在上海以单价7.6万,套均总价近千万成交的某楼盘,有四成买家为香港人,其中多人是贷款购房。

房产炒作并不增加社会财富,只是财富分配的手段。如果中国楼市的价格和销量需要靠投资人和银行贷款才能支撑,是比较危险的,个人判断,也是不可持续的。

未来密切关注银监会是否能有力地督促各银行严格执行二套房的贷款政策,这可能成为今年楼市形成拐点的主要因素。而以往从未看到银监会对银行的此类违规行为有任何处罚措施。

二、房价与租金形成背离

一个健康的可持续的楼市,应当是房租与房价一同温和、缓慢地上涨。但今年以来,中国房价涨幅较大的同时,租金却是下降的。

关于房价涨幅,统计局的数据始终都是比较温和的。而一些房产中介机构的数据则幅度相对较大。但二者数据均显示今年房价是上涨的。截至2009年8月,北京、上海、广州、天津等一线城市二手房价格均超过了2007年的高点。

房租下降,和承租人的支付能力与租赁需求下降有关。受去年下半年以来中国经济增速下滑的影响,虽然国家统计局仅包括企、事业单位,不包括中小私营企业的收入数据仍有增加,但实际不少居民收入有所下降。另外人们对未来收入的预期不再乐观。部分进城务工者离城回乡。这使得住宅的租金水平略有下降。不仅如此,受经济形势的影响,办公楼租金下降也比较明显,今年前两个季度大部分城市的优质写字楼租金环比下跌。

购买或租赁均可满足对房产的需求,因此房价上涨而租金价格下跌,是不正常的。利率的下跌是二者形成背离的重要原因。因利率下跌,投资者对租金收益率的要求也下跌。这样租金不变而房价上涨,或房价不变租金下跌,或租金下跌并且房价上涨。但总体来讲,房价的上涨是缺乏基础的。大部分投资房产的人,并不在意短期租金收入的下降,而是追求预期的房产价格较大涨幅的回报。

三、房地产企业的信心并未完全恢复

今年以来,全国各主要城市陆续出现了一些新“地王”(表1)。不少一线城市的平均地价相对于土地市场比较火爆的2007年涨幅巨大。不少城市的地价创了新高。其中北京、上海、深圳2009年第二季度的平均地价比2007年第二季度分别涨了77%、135%和390%。

表1 2009年各城市的新“地王”

北京 6月30日,中化方兴投资管理有限公司以40.6亿元拍得北京广渠路15号地。 上海 9月10日,中国海外以70.06亿元的价格夺得上海普陀长风6B、7C地块,楼面价高达22409元/平米。 杭州 4月30日,杭州上城区投资控股集团有限公司经过46轮竞价以起拍价的2.3倍——7亿元成交,竞得的杭州上城区南山路一地块,再次刷新楼面价地王纪录,以楼面价4.6284万元/平方米成交。 广州 广州城建集团3.45亿元竞得广州珠江新城的D8-C3住宅地块,折合楼面地价15324元/平方米,溢价率达154% 深圳 深圳位于回龙埔平西路和爱心路交会处2宗捆绑地块,14分钟内举牌113次,以高出底价2.7亿的价格成交,地块溢价51%。这似乎说明房地产企业的信心已经完全恢复。事实并非如此。一方面,所谓的“地王”,无论其面积还是成交总价,仅仅是各城市土地市场的一小部分。十几朵鲜花不能代表春天。而且大多数“地王”,是由国有或国有控股企业制造的。有可能是部分国有企业为了完成某种任务而买地。在“更高、更强”的“地王”制造过程中,民营企业并未普遍地投入其中。

截至2009年8月,房地产销售面积与销售金额同比分别大幅增长了42.85%和69.86%,这是自2000年以来,仅次于2005年的增幅。销售形势可以说非常好。按常理,在销售形势一改2008年负增长的颓势的情况下,房地产企业手持大量销售款,会纷纷增加购地面积和新开工面积。但实际情况正好相反。截至2009年前8个月,中国房地产市场的累计新开工面积自2000年以来首次负增长,而投资金额也是自2000年以来的增幅最少的一年。

一个个所谓的“地王”的背后,是房地产企业土地购置面积大幅减少。在因宏观调控导致土地紧缩的2004年,和房价下跌的2005年,房地产企业的土地购置面积曾同比小幅减少了4%左右。在销量下跌和房价下滑的2008年,曾同比减少了9.42%。而在今年销售形势非常好的情况下,前8个月房地产企业的土地购置面积大幅下滑了25.3%。

还有一个情况值得注意。在前几年房价持续大幅上涨的情况下,房地产企业“捂盘”是一种利益最大化的普遍做法。因此前几年竣工面积的增速相对于投资金额、销售面积的同比增速,要小得多。但今年的竣工面积却明显高于往年。今年前8个月,商品房竣工面积为2.92亿平方米,同比增长了25.14%,创造了2000年以来的最高增速。

个人认为,在商品房销售形势非常好的情况下,房地产企业却谨慎购地,新开工面积首次负增长,加速开发已开工的楼盘,说明最了解房地产市场的房地产企业并不看好今年销售的回暖。毕竟中国能有效支撑楼市泡沫的富人,其比率仅占中国居民的一小部分。

四、住宅与办公楼的投资与销售大不相同

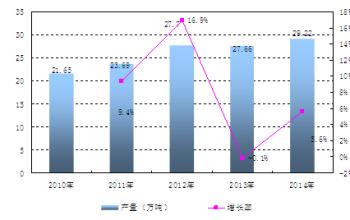

今年以来,在住宅销售面积累计同比增速不断提高的同时,投资额累计同比增速始终在相对低位徘徊。而办公楼投资额累计同比增速始终保持在20%的水平,尽管销售aihuau.com面积累计同比增速由2月份的-29.6%不断上升,达到8月份的18.5%。

五、理性看待豪宅的热销与“地王”

2009年的中国房地产市场,虽然销售形势逆转了2008年下降的局面,但行业深层次的矛盾并未得到解决,部分矛盾进一步深化。

首先,房价泡沫破灭的风险并未解除。对于股市,有一种观点认为“市场永远是正确的”,而罗杰斯为首的另一部分人认为市场永远是错误的。对于楼市的成交量,有一种观点认为“房子只要卖得出去就说明有需求”。个人则认为,只有在合理的房价收入比之下的自住购房才是真实的需求,而非理性的投资需求未来将成为“负需求”。典型的就是次贷危机前,美国房价不断上涨,销量也增加较多。次贷危机发生后却产生了大量“负需求”,即大量的止赎房产。

中国的房价收入比根本没有实质性的下降,不少城市还创了新高,中国房价泡沫的风险根本未解除。有一个问题应当引起关注:为什么次贷危机始发之地的美国,在金融系统接近崩溃的时候都未出手阻止房价的下跌?如今美国房价下跌近三分之一,风险已释放大半,可是中国的房价泡沫仍然是悬在中国经济头上的达摩克利斯剑。

因此在普通居民无力承担高房价的同时,部分城市豪宅热销的热闹场景并不令人欢欣鼓舞。相反,无论是股市还是楼市,一个大熊市的起点,往往就是匪夷所思的疯狂。

在高房价之下,中国居民的消费被压制,中国经济转型困难重重。虽然表面上中国城市人口比率增长较快,其实真实的中国城市化进程也比较缓慢。因为城镇居民大多都无力购买房产,农村进城务工者更不可能有能力在城市购房。因此进城务工者在年老后必然重返农村,导致中国的“去城市化”过程。

其次,房地产业的经营风险进一步加大。中国的房地产企业普遍高负债率,高杠杆经营,同时购置土地的支出一直占到当年房地产销售额的30%以上。加上营业税、所得税等各种税收和贷款利息、员工工资等各种经营成本,房地产企业经营风险并不低。2004年3月,国土资源部和监察部联合发布“71号令”,要求当年8月31日起,所有经营性土地一律公开竞价出让。因此房地产企业在此之前通过协议出让方式廉价获得的土地,在房价持续上涨的情况下,使得房地产企业不仅获得了丰厚的利润,而且可以承担较多的土地购置支出。

但是目前各地的平均地价较2007年大幅上涨,今年拍卖的部分地皮,楼面价超过周边的商品房价格。部分城市的土地出让金收入创了历史新高。最典型的是上海,据《21世纪经济报道》9月24日报道:上海今年公告出让的土地收入已高达526.1141亿元,超过了2007年和2008年全年的481.294亿元和398.1842亿元。只有房价在这些土地上的商品房建设期内大幅上涨,房地产企业才能盈利。因此中国的房价对于房地产企业就象中国象棋中的卒一样,只能前进不能后退。一旦房价或销量下跌,房地产企业必然资金紧张。去年的房地产形势就曾让房地产企业普遍陷入困境。

事实上,不少企业在土地拍卖市场表现勇猛,实际大量依靠贷款,土地出让金往往也是分期缴清。因此在土地价格大幅上涨的情况下,房地产业的经营风险进一步加大。这可能也是房地产企业在销售形势非常好的情况下,始终谨慎开工的重要原因。

地方政府严重依赖土地出让金收入的局面也没有丝毫的改变。

六、“金九银十”是个伪命题,2009年也难于实现

中国房地产市场最近几年一直有一种说法,就是“金九银十”,意思是每年的9月和10月的销量要明显多于其他月份。实际根本不存在所谓的“金九银十”。2004-2008年9月实现的销量平均仅占全年的7.72%,10月为7.62%,均少于全年各月平均的8.33%。实际上12月才是销量最多的月份。

今年3月至8月,中国房地产销量过大,大量需求已被满足,在银行近期普遍收紧二套房贷的情况下,房价累计涨幅较大的情况下,9月商品房销售已有明显回落。以北京和上海为例,截至9月26日的日均成交数量,相比8月明显下跌或持平,距“金九”的预期相差较多。

总体来看,由于基准利率下降、优惠利率从基准利率的85%下调到70%和银行普遍无视二套房贷的政策限制等原因,导致的购房贷款大幅增长是今年中国商品房销售大幅增长的主要原因。房价泡沫使得中国的房地产业不仅不会像房改之初那样成为中国经济的增长动力,反而是中国经济的一个不稳定的风险因素。除非进一步采取降低首付、降低实际利率等措施,加大购房贷款的投放,放纵房地产泡沫进一步膨胀,否则未来靠房地产投资拉动中国经济,就是一种奢望。

爱华网

爱华网