证券组合分析图 >

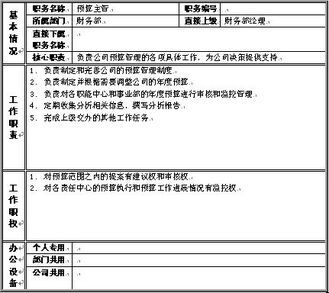

证券组合分析图 我们用期望收益率和方差来计量单一证券的收益率和风险。一个证券组合由一定数量的单一证券构成,每一只证券占有一定的比例,我们也可将证券组合视为一只证券,那么,证券组合的收益率和风险也可用期望收益率和方差来计量。不过,证券组合的期望收益率和方差可以通过由其构成的单一证券的期望收益率和方差来表达。一下讨论两种证券的组合。 (一)两种证券组合的收益和风险 设有两种证券A和B,某投资者将一笔资金以x的比例投资于证券A,以y的比例投资于证券B,且x+y=1,称该投资者拥有一个证券组合P。如果到期时,证券A的收益率为a,证券B的收益率为b,则证券组合P的收益率Q为:

Q=ax+by 证券组合中的权数可以为负,比如x<0,则表示该组合卖空了证券A,并将所得的资金连同自有资金买入证券B,因为x+y=1,故有y=1-x>1。 投资者在进行投资决策时并不知道x和y的确切值,因而x、y应为随机变量,对其分布的简化描述是它们的期望值和方差。投资组合P的期望收益率E和收益率的方差为: E=xa+yb 方差=x的平方×证券A的方差+y的平方×证券B的方差+2xy×证券A的标准差×证券B的标准差×证券组合的相关系数 式中: 证券A的标准差×证券B的标准差×证券组合的相关系数——协方差,记为COV(A,B) 举例说明: 已知证券组合P是由证券A和B构成,证券A和B的期望收益、标准差以及相关系数如下: 证券名称 期望收益率 标准差 相关系数 投资比重 A 10% 6% 0.12 30% B 5% 2% 0.12 70% 那么,组合P的期望收益为: 期望收益=( 0.1 × 0.3 + 0.05 × 0.7 ) × 100% = 6.5% 组合P的方差为: 方差=( 0.3 × 0.3 × 0.06 × 0.06 ) + ( 0.7 × 0.7 × 0.02 × 0.02 ) + ( 2 × 0.3 × 0.7 × 0.06 × 0.02 × 0.12 ) = 0.0327 选择不同的组合权数,可以得到包含证券A和证券B的不同的证券组合,从而得到不同的期望收益率和方差。投资者可以根据自己对收益率和方差(风险)的偏好,选择自己最满意的组合。 (二)多种证券组合的收益和风险 这里将把两个证券的组合讨论拓展到任意多个证券的情形。设有N种证券,记作 A1 、A2 、A3 、… 、AN ,证券组合P = ( x1 ,x2 ,x3 ,… ,xn ) 表示将资金分别以权数 x1 、x2 、x3 、…、xn,投资于证券 A1 、A2 、A3 、… 、AN 。如果允许卖空,则权数可以为负,负的权数表示卖空证券占总资金的比例。正如两种证券的投资组合情形一样,证券组合的收益率等于各单个证券的收益率的加权平均。即:设Ai的收益率为Ri ( i = 1 ,2 ,3 ,…,N ) ,则证券组合P = ( x1 ,x2 ,x3 ,… ,xn ) 的收益率为: Rp = x1 × r1 + x2 × r2 + … + xn × rn = ∑xi ri 推导可得证券组合P的期望收益率和方差为: E ( rp ) = ∑xi E(ri) ( 1 ) 方差 = ∑i∑j xi xj cov(xi , xj) ( 2 ) 由式( 1 )和( 2 )可知,要估计E(rp) 和 方差,当N非常大时,计算量十分巨大。在计算机技术尚不发达的20世纪50年代,证券组合理论不可能运用于大规模市场,只有在不同种类的资产间,如股票、债券、银行存单之间分配资金时,才可能运用这一理论。20世纪60年代后,威廉·夏普提出了指数模型以简化计算。随着计算机技术的发展,以开发出计算E(rp) 和 方差的计算机运用软件,如:Matlab 、SPSS 和 Eviews 等,大大方便了投资者。

爱华网

爱华网