即使是大牛市也会发生暴跌崩盘和中期调整。一旦发生了崩盘,市场上总是一片恐慌之情。但是,真有这么恐怖么?

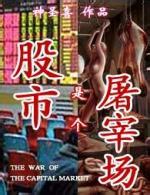

很多人都知道,炒股主要靠的是心理素质,其次才是操作技巧,很多后来的投资家早年都有过破产的经历。 关于股市的中期调整,著名的道氏理论家雷亚提炼出道氏理论五大定理,其中定理五是对中期调整的集中阐述。 中期趋势(次级趋势)是最难判断的一种,持续的时间大约在三个星期到数个月之间。由于中期趋势同日常波动区别明显,因此常常被误认为是长期趋势的转变。 雷亚认为,牛市里的中期下调幅度通常在它之前涨幅的33%~66%之间。中期下调最大的特色是暴跌的倾向,事实上每次中期趋势都以暴跌开始,其跌势通常较先前与随后的涨势剧烈,而且,中期走势开始时的成交量通常相当大,但低点的成交量则较小,可以从成交量来判断其低点的大致位置,低成交量基本上就是见底的信号。 次级趋势必须要和日常波动相区分,日常波动的延续时间通常不会超过两周,也就是说牛市中超过两周的下跌,至少是中期调整已经开始的标志,因为此时尚无法判断长期趋势是否已经改变。中期调整通常是被消息面的坏消息所引发,而非基本面的改变,如果是后者,就要考虑是否应该开始长期看空了。 甚至可以将中期调整看作是蓄势或充电的过程,在这一过程中,股票被重新分配,多数意志不坚定者,在这个过程中实现其亏损,而抛出的优质股票则被某些具备慧眼的人收集,等待股票重新换手的过程结束之后,下一轮上涨即将开始。有一句著名的华尔街名言:股市是意志不坚定者的屠宰场。因为这些人太容易由于市场下跌而抛售,此时手中没有股票,又错过了随后的上升期,亏损就是这么诞生的。 普通投资者应该如何面对中期调整呢?欧洲投资家科斯托拉尼认为,其实根本就不应该关注中期趋势。他将自己的思想简化成一个模型,称之为“科斯托拉尼的鸡蛋”。他认为市场总是处在两个趋势之间,其一是超买的趋势,其二是超卖的趋势,前者就是牛市,后者就是熊市。他将这两个趋势总结成三个阶段,分别是:校正阶段、适应阶段和过渡阶段(如图)。 在“科斯托拉尼的鸡蛋”中,A1=校正阶段,这是牛市的开始,成交量较小,拥有股票的人数减少;A2=适应阶段,这是牛市的延续,成交量开始放大,拥有股票的人数增加;A3=过渡阶段,这是牛市的疯狂期,成交量剧增,拥有股票的人数剧增;B1=校正阶段,这是熊市的开始,成交量较大,拥有股票的人数下降;B2=适应阶段,这是熊市的延续,成交量下降,拥有股票的人数继续下降;B3=过渡阶段,这是熊市的绝望期,人心散了,队伍也不好带了,拥有股票的人数降到了最低点,拥有股票的人数趋向稳定。 正确的操作方法是:在B3和A1阶段买入股票;在A2阶段什么也不做,只是持有股票;在A3和B1阶段卖出股票;在B2阶段什么也不做,只是持有现金。 判断市场危险程度的主要指标就是市场上的投资者人数,如果人数一直在上升,那么危险程度也在慢慢上升;如果人数一直在下降,那危险程度也在慢慢下降。要想判断出这个极点是不太可能的,只要能判断出相对的高点或低点就可以了。在这个过程中,投资者需要做的只是耐心等待时机,而不必成天忙着做短线。 (作者为安邦咨询分析师)

爱华网

爱华网