房地产投资、股权投资迅速膨胀

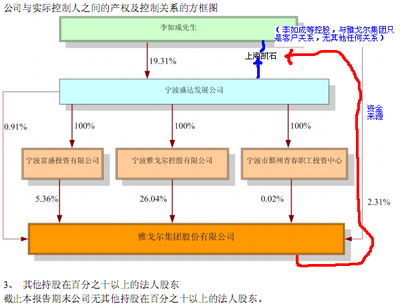

雅戈尔前三季度持股情况

1月15日,雅戈尔即将召开2009年首次股东大会,审议发行公司债券的议案。此次公司债券的发行规模为不超过20亿元,募集资金拟用于补充公司流动资金。此前,由于雅戈尔积极抛售收益颇丰的中信证券股票,市场对雅戈尔资金链的担心一直不绝于耳。

在日前接受本报记者的专访中,面对市场对雅戈尔“不专心服装主业”的质疑,声称已经见识第二次金融风暴的雅戈尔董事长李如成表示,公司三驾马车的架构不会改变,不过,相互间的轻重缓急均要做相应调整。有的业务放缓,有的业务稳步前进,有的业务筹备团队、等待时机。

李如成表示,自己还在寻觅新的投资机会,也对资金链的安全很有信心,“现在企业手握100亿元的金融资产,谋定而动”。

不盲目购置土地

2007年,雅戈尔突然加大了自己在房地产领域的投资力度,并声称拟在5年内把房地产业务打造成全国性房地产企业。同年,雅戈尔重金拍得杭州原杭商院地块、西湖区转塘50号地块,以及苏州、宁波等地的共七个地块等,合计地价约44.7亿元,其中不乏当地“地王”。随着房地产业务的风生水起,市场还一度传出雅戈尔拟将房地产板块分拆上市。

但是,随着2007年末的房地产领域的宏观经济调整,以及2008年房地产市场开始出现的房产和地产量价齐跌的困局。雅戈尔的房地产业务将走向何方?

李如成表示,企业并没有在市场热得发烫的时候忘乎所以,毕竟,雅戈尔是1992年就开始涉足房地产的“老兵”。他承认全国房地产市场一轮较大规模的调整迫在眉睫。“此轮调整甚至将长达3-5年左右。1998-2008年中国房地产企业10年做了20年的事情,虽然1993-1998年没有把启动的市场补上,但也把后五年的市场透支了”。

基于这一判断,李如成认为下一阶段雅戈尔房产业务的战略是:“要有控制性、有选择地放缓投资和开发节奏,并进行一定的调整”。以静制动,谋定后动,不盲目购置土地。

但李如成认为现在房地产市场需要的仅仅是“冬眠和休养”,遭遇灭顶之灾的可能性几乎为零。因此,雅戈尔将力保杭州、苏州、宁波三地的房地产市场。“我们新的土地已经不拍了,把现有的土地开发好”。

他坚决否认雅戈尔曾经将高价购入的土地退回。“我们没有退地,相反,在各城市拿的地,绝大多数的土地款都已经全额付掉了”。

2008年11月,在一些城市出现当地“地王”忍痛赔钱“退地”的事件时,雅戈尔也遭遇“退地”质疑。不过,雅戈尔置业杭州公司的总经理水华良表示,包括杭商院地块等楼面价格即达到15712元/平方米的高价土地,“土地款都缴清了”。据悉,雅戈尔置业于2008年4月缴清了最后一笔土地款,并和杭州市土地储备中心签署了土地交付协议书。

李如成的“三城”战略中,开发节奏有快有慢:苏州的土地量大,开发暂时可以放缓。杭州的土地开发要快,宁波则要观察,能做的也要尽快做掉。他补充说,雅戈尔的房产公司有一个独特优势:小公司、大资产,年销售额30亿元,开支却只有3000万元,“包袱小,就很好调整”。

银河证券分析师马莉表示,目前雅戈尔的房地产现金流状况良好,未来进入现金流回收期。以每年建筑面积40万平方米计算,每年所需工程款约为8亿元左右,风险主要集中在07、08年拿地的待建项目中,其结算期预计在2011年以后。一位分析师告诉记者,2011年的房市走势才是真正影响雅戈尔的房地产收益水平的关键年,这也是为什么雅戈尔希望将拿地成本较高的房地产项目加快开发的原因。

优先投资新组建大国企

和房地产业务类似,1993年就进入股权投资领域的雅戈尔,突然2007年在这一业务上实现了辉煌,此前投资2.38亿元的中信证券股权和投资1.85亿元的宁波银行股权,均随着两家企业的上市而带来成倍的巨额收益。也因此,在目前全球股市大幅下跌、股权收益缩水的情况下,前期金融投资“资金蓄水池”对雅戈尔的现金流稳定发挥着至关重要的作用。

2008年11月,在公司三季报披露经营活动产生的现金流量净额同比锐减46.82%、仅为9.08亿元之后不久,11月11日公司出售中信证券约2666万股。银河证券分析师马莉认为,预计每股出售价格约19元,考虑到每股0.86元初始投资成本,以及25%的所得税税率,本次抛售约带来3.63亿的现金,每股收益增加0.163元。

李如成表示,出售金融资产的原因是判断明年的经济情况还处于下滑趋势,这是主动的战略调整,因为企业手中必须握有现金。依仗身后虽然缩水但依然庞大的“金融股权蓄水池”,李如成乐观表示,“雅戈尔的现金流问题不大,公司的金融资产约有100亿元,可以随时变现”。

中金公司一位分析师也表示,雅戈尔减持中信证券后拥有现金21亿元,加上可供出售金融资产近90亿元,以及包括房地产资产在内的存货102亿元,偿债能力较强。

这个冬天从“中信证券传奇”中获益良多的李如成,对今后雅戈尔的投资业务依旧有继续扩大的打算。“原先雅戈尔的投资业务是探索性的,因为没有很好的团队。现在准备正式当做支撑产业来做,做强做大。并在上海成立了专业团队”。

李如成看好投资的出发点是“觉得未来30年,中国的发展还是要靠金融产业来推动”。在10月末的一次内部会议上,李如成的判断依然乐观“投资行业迎来百年难遇契机”。李如成表示,雅戈尔前期的一些投资项目,决策还是对的,毕竟现在是资产价格最便宜的时候,经济局势一旦好转,它们随时会加速掉头回升。但他同时承认,在股权投资方面,雅戈尔在上海做的几个项目,由于当时都是在股价比较热的情况下、以10多倍的PE水平进入,所以目前面临调整。

一贯重视“人才”作用的李如成,日前亲自挂帅成立了“凯石”投资公司,公司注册资本10亿元,麾下云集了原富国基金投资总监陈继武、基金经理李文忠等一批公募基金界资深人士。

虽然团队的建设已经完整,但李如成反而更加谨慎,“在中国,直接投民营企业的风险还是比较大,企业的规范程度和治理程度都不是很足。我们会考虑一些新重组的大的国有企业,比如此前投资的中信证券、宁波银行这类企业”。不过,这种传奇会接二连三让雅戈尔“复制”么?李如成说,“这个很难讲,今后两年这类机会也许会少些,但将来肯定会出现”。

目前,雅戈尔正在计划把投资业务逐渐从股份公司转到集团公司的层面来操作。李如成解释说,“此举的好处在于,进,可以将一些好的投资项目放入上市公司;退,则可以不连累上市公司的主业做强做大”。

继续择机收购欧美服装品牌

房地产和股权投资领域最近一两年的巨大成功,反而掩盖了雅戈尔服装企业的真面目,前两者被评论家称为“隐形的翅膀”,为雅戈尔的业务收入和利润贡献了更大力量。

不过,在服装行业打拼近30年的李如成,始终强调,雅戈尔需要的是时间。“中国服装企业真正走向市场也不过30年,再过30年,中国或将产生世界级的服装企业”。

雅戈尔集团副总裁、雅戈尔服饰总经理陈志高也表示,“目睹2008年房地产和股权投资大起大落,2009年雅戈尔会着力在服装产业下更多工夫。”

目前,李如成为雅戈尔制订的下一步服装主业战略,一是储备国际化人才;二是通过收购国际品牌和企业,打造国际化平台;三是通过投资新的服装业态,造出下一轮服装行业的蓝海。

目前,海外订单的锐减是对中国服装产业的巨大挑战,据统计,单是面对美国服装市场,主动或被动“断供”的中国服装出口商已达万家,而全年欧美纺织服装订单可能减少20%以上。业界预计2009年服装出口将出现负增长。雅戈尔认为化危机为机遇的方案,是择机在欧美等地收购一些知名品牌。其模式,依旧是雅戈尔2007年巨资收购新马的模式。据悉,此前曾有多家美国服装品牌来到雅戈尔求售。

李如成说,新马的加入,对雅戈尔服装产业的带动效益很强。“通过新马,我们拿到了国际化平台,可以直接面对美国市场,推销新产品,这是雅戈尔从内向型企业转向国际化的必然道路”。陈志高则表示,得益于国际化并购,2008年雅戈尔服装国内的销售增长估计能够达到20%,外贸销售量增长了60%,利润也能够有30%的增长。单是衬衫出口,就增加了4000万件。

李如成还对新产品的研发投以重金,抱着很大希望。目前,雅戈尔正在与宜科科技共同研究和推广汉麻项目,开发出来后,宜科科技来做纺纱,雅戈尔来做成衣。汉麻项目2009年下半年会在北京上海宁波杭州开专营店向市场预推出,我相信市场肯定好。李如成的理由是,“每一轮金融危机后,都会有一些新的商业业态出现,雅戈尔希望借此次危机开发一些新的服装业态,提升国内产品的档次”。

汉麻的技术和资金门槛很高,其产品的售价也是高端路线。雅戈尔在该项目的投资已经投入了两个亿,李如成预计今后做大市场还要投入几十亿元。“这是一个很广阔的产业”。

爱华网

爱华网