1973年,布莱克和肖恩斯把IBM股票和一些现金撮合在一起制造出了IBM的股票期权,数量金融学家伊曼纽尔·德曼将其比喻为用苹果和橘子做了一份水果色拉。苹果和橘子是所谓的“基础证券”,金融衍生品就是那份水果色拉。

不过布莱克和肖恩斯最大的成就并不是将苹果和橘子放在一起,而是为这份水果色拉定价,事实上大部分金融机构现行的期权定价模型也来自于“布莱克——肖恩斯模型”的改良。当然,期权只是金融衍生品的一个例子,但却是最重要的。

这是一项创举,意味着交易商可以根据“基础证券”创造出任何客户所需要的产品,并且获取合适的利润,而客户则可以通过衍生品来防范风险(上世纪70年代能源危机造成的金融市场动荡是金融衍生品被迅速应用的重要推动力),或者是以较小的潜在损失博取巨大的收益。

衍生品的广泛应用让金融市场找到了开启未来发展的钥匙,金融市场的发展再也不会被局限于规模有限的“基础证券”中,而是一片更为广阔的天地。

金融衍生品市场现在的市场规模已经达到了惊人的数百万亿美元,在之前几年(次贷危机爆发之前),市场规模以接近20%的年率在扩展。产品涵盖股票、债券甚至是天气状况。

虽然在经过一次或者是数次改造之后,投资者已经越来越难以认清衍生品背后“基础证券”的状况。不过很多投资者并不介意,在市场稳定的时候这些衍生品的状况十分良好,就像是计算机软件,对于使用者来说,我们看到的只是界面越来越友好,而并不关心它的内核有多复杂。

不过金融衍生品在中国却并不盛行。期货交易主要集中于少数几种大宗商品,有相关期权品种的股票并不多,债券衍生品交易也只是昙花一现。

但改变可能很快就将出现,股指期货已经在很长一段时间被广泛讨论,其他金融衍生产品的出现也只是时间问题。

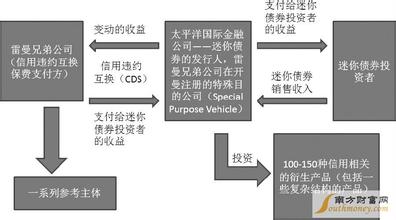

衍生品市场的发展对于一个金融市场至关重要,这点不容置疑。金融衍生品在很大程度上还起到稳定市场的作用。比如没有期权合约保护的股票市场投资者在市场下跌的时候唯一止损的途径就是不计成本的卖出,从而导致市场更大范围的下跌;信贷违约掉期(CDS,一种可以让投资者转移债券偿付风险的掉期安排)可以保护投资者债券头寸的安全,以免在突发事件出现的时候引起太大的恐慌。

但衍生品市场基于定价模型之上,而模型往往基于过去的经验,比如在计算期权的时间价值的时候我们会参考该“基础证券”的历史波动率。但历史永远不能代表未来,市场出现极端状况的时候,模型显得极为不可靠,如果此时衍生品市场过度繁荣,后果将会非常严重。

另外,对于监管部门而言,衍生品市场的发展带动的投资杠杆比率上升也应该引起关注,虽然没有理论将两者必然联系在一起,但事实证明之间存在着联系。

在资产价格上升的时候,杠杆比例可能会被自然而然的放大,并对价格走高起到更多的推动;而一旦资产价格回落,市场变得谨慎,杆比率将会降低,而一旦某些投资者出现追加保证金的压力而被迫出售资产,市场将变得更加动荡。

所以,虽然金融衍生品发展是金融市场走向成熟不可分割的部分,但仍要量力而为。

爱华网

爱华网