应收账款是指企业因销售商品、提供劳务而应向购货或接受劳务单位收取的款项,是企业销售商品、提供劳务等经营活动所形成的债权,主要包括企业出售产品、商品、材料、提供劳务等应向有关债务人收取的价款及代购货方垫付的运杂费等。应收账款的确认是伴随赊销而发生的,其确认时间为销售成立时间。应收账款可以促进销售,增强企业的竞争力,同时也可以加速产品销售的实现,加快产成品向销售收入的转化速度,从而降低存货中的产成品数额及相关费用。但应收账款过多也会使营业周期延长,影响企业资金循环,使大量的流动资金沉淀在非生产环节上,致使企业现金短缺,加大财务风险,严重影响正常的生产经营。因此,完善应收账款管理机制,对加快货款回收、防范财务风险、提高经营效益具有重要意义。从企业经营全局看,应收账款的产生直接受生产部门、财务部门和销售部门等行为的影响;而应收账款能否顺利回收则直接影响到企业的现金流动,进而影响企业持续经营的顺利进行。因此,企业应该从经营管理全局思考,结合战略需求和财务管理目标等,依托生产、销售等部门强化应收账款的全面管理。

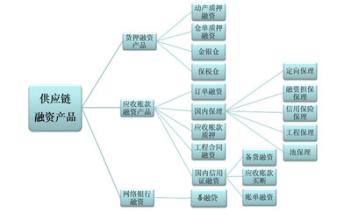

一、应收账款形成原因一是商业竞争。在社会主义市场经济体制下,市场竞争日益激烈,企业为在市场竞争中占有一席之地,必须增加市场份额,扩大市场占有率,提高自身的经济效益。出于扩大销售的竞争需要,企业除利用产品质量、价格、品牌、售后服务、广告等手段外,赊销作为扩大产品销售的重要手段之一,被企业广泛采用,相应产生了应收账款。二是实现销售和收到款项的时间差。企业发出商品后,向购货单位开出销售发票,并在当期确认了销售收入,货款却往往没有同步收回,导致物流与资金流脱节。这种商品销售和收到货款时间的不一致性,导致了应收账款的产生。通常,结算手段越落后,结算所需的时间越长。同时,购销单位之间距离远近、销售结算方式的选择及内部结算单据传递的及时性等都有可能导致应收账款的产生。三是应收账款内部管理。如果企业缺乏商业信用意识,如没有认真履行合同约定的条款而违约或因质量异议未能及时处理,导致对方拒付货款;因客户恶意欺诈或销售人员诚信缺失,都会导致应收款项无法收回。企业信用管理不力,盲目地对信用差的企业赊销,加上追讨欠款工作不力,也会导致货款难以收回,形成应收账款。二、企业应收账款全面管理影响因素分析一是应收账款回收责任。应收账款回收责任明确与否实质上是根据不同的理念进行管理制度设计的结果。笔者在对多家企业的实践调查和财务分析过程中发现,制度设计中责任明确、激励目标突出、激励指标明晰对于应收账款的回收、变现至关重要。例如2000年A公司改革其资金管理制度,对应收账款主要采取以下措施:第一,对应收账款总额进行控制,明确规定各客户应收账款最高额度不得超过公司应收账款总额的20%,超过比例的异常部分必须进行调查处理;第二,财务部门每月编制账龄分析表,将货款回收情况通报销售部门,及时采取催收措施;第三,实施应收账款回收责任制,将账款回收情况与销售人员奖金挂钩,销售占奖金比例的20%,而回款占80%,且逾期应收账款比照银行贷款利息扣除销售人员的奖金。以上措施的实施取得了明显效果,该企业应收账款由1999年的1.5亿元降到2000年的0.75亿元,降幅达50%。二是应收账款变现渠道。2003年5月财政部发布了《关于企业与银行等金融机构之间从事应收债权融资等有关业务会计处理的暂行规定》,对应收债权出售和融资的会计处理进行了规范。在2006年财政部颁布的《企业会计准则》中,将应收账款列为金融资产之列。应收账款融资在直接有效地规避应收账款所带来的风险的同时,可以迅速以低成本筹集企业所需的资金,满足企业因应收账款占用造成短期流动资金不足的融资需求,开辟了企业融资的新渠道。三、应收账款全面管理实施措施一是利用应收账款产生因素的引导作用。应收账款管理应该由财务部门全面负责的观点是错误的,笔者认为应收账款管理是根据企业的发展战略和财务目标为指导,由企业销售部门、开发生产部门、财务部门、物流部门共同完成的一项管理工作。首先,开发生产部门以企业的发展战略和财务目标为指导,在产品开发和生产过程中重视市场的反应,通过产品自身的竞争力优势提高产品市场占有率,在增加收入的同时尽量为降低应收账款发生率提供保证。其次,销售部门应根据企业发展战略和财务目标的指引,充分利用信用调查等方法,在销售过程中积极为企业创造销售业绩,合理选择赊销客户和信用额度,尽量少产生应收账款。再次,财务部门作为企业管理信息服务部门,应根据企业的发展战略,明确企业的财务发展目标,并且定期编制账龄分析表、销售收入表、产品市场占有率变动情况表等,为促进各部门改善各自的发展状况,提高利润创造力、降低应收账款产生率提供优质信息服务。二是充分发挥制度激励作用。在应收账款管理中,制度最大的作用就是尽量保证应收账款的质量,即在完成财务目标的前提下尽量减少应收账款,明确信用销售网络及客户名单,使形成的应收账款能在信用期内有效变现、回收。具体方式如下:第一,加强销售部门对应收账款管理的积极性,主要控制应收账款回收率,兼顾应收账款占流动资产比率的控制。销售过程中营销人员对应收账款回收责任的大小直接决定了销售人员选择赊销的可能性或选择赊销客户、信用额度等的谨慎程度。同时,应收账款占流动资产的比率控制可以有效增强销售部门整体销售的积极创现行为,促使其将销售过程中遇到的相关产品问题及时反馈给生产开发部门,形成良性循环。第二,加强财务部门对应收账款管理的辅助作用。财务部门不仅要提供财务信息,还要参与财务决策,监督企业经济行为。财务部门直接参与财务目标制定、现金预算等工作,对企业总体发展目标非常明确,并帮助企业有效地完成财务目标。所以,可以从完成企业总体发展目标的角度,激励财务部门为各部门积极提供及时准确的财务信息。第三,加强开发生产部门对应收账款管理的辅助作用。如果产品本身供不应求或者存在制胜优势,应收账款自然就会降低。所以,可以将开发生产部门的业绩奖励与产品在市场上的前期销售业绩挂钩,力争创造有价值的订单。目前,这种制度已经在一些公司得到有效应用,并创造了良好业绩。三是借助应收账款出售与融资渠道提高变现能力。应收账款产生之后,企业除了积极催收以外,还应积极对其进行利用。应收账款融资业务是银行根据商务合同交易双方之间的赊销行为而设计的一种金融产品。卖方将商务合同所产生的应收账款转让给银行,由受让银行提供贸易融资等金融服务,可以迅速满足企业因应收账款占用造成短期流动资金不足的融资需求。应收账款在企业资产中属于变现能力强、风险低的优质资产,其变现能力仅排在货币资金和短期投资之后。因此,企业为解决临时资金紧张,将应收账款出售给银行或以其作质押,银行和企业都能获益。随着我国市场信用体制的不断完善,企业通过应收账款出售和质押进行融资的业务也逐步开展起来。因此,企业可以积极尝试利用应收账款融资,提高应收账款变现能力,减少坏账的产生。

爱华网

爱华网