猪周期+弱美金=通胀?

中国的物价指数需要一定的触发因素来将累积的货币因素释放,那就是“猪周期+弱美金”的效应叠加

中国社科院中国经济评价中心主任

刘煜辉

2004年那次价格指数快速上升,正值美元2003年以来(美国大选年)主动性贬值的波段,同时猪的存栏数降至低点;

同样的,2007年猪的存栏数再次降至低点,并且次贷危机爆发后,美联储紧急向市场注入大量流动性、大幅降息、加速美元贬值,直接催生了商品市场的泡沫;

而最近,猪肉价格又从2008年一季度的最高点大幅下跌,很多养殖户开始屠宰母猪,再加上弱美元,难道通胀又要来了吗?

“美元强迫症”

从2003年开始,中国一直是在弱美金的压力下被动地进行货币扩张,人民银行为与大量流入的热钱搏斗而疲于奔命。

2003年是美国大选年,美国政府开始加强弱势美元的政策力度(通过大规模减税刺激美国经济的复苏)。美元在2003年与日元和欧元的汇率分别贬值17%和14%。弱势美元使得美国进口费用增加,结果是美国2003年的贸易赤字达创纪录的4894亿美元。

而与此相对应,中国2003年的出口比前一年增长近40%。中国的外汇储备也增长了40.8%,达到了前所未有的4033亿美元,与2002年相比多出了1900多亿美元。为了兑换这1900多亿美元,中国央行就不得不增发超过1.5万亿的人民币基础货币。这使得中国的银行系统突然被注入了大笔可供发放信贷的资金。2003年中国的银行发放的新增贷款达到3万亿人民币。比2002年多出了1.2万亿。可以说,从这时起,中国货币投放的大幅增加、银行信贷的急剧扩张,以及中国经济的局部过热与美元汇率开始表现出令人惊讶的相关性。

2003年~2008年上半年的情况基本如此,即便央行十几次加息,准备金率也提高到了18%,发行几千亿的定向票据,最后包括信贷规模的行政控制都用上了,但货币供给也只能被压制在20%左右。

最近的8个月,我们把货币供给主动加到了28.5%,年末基本上会到30%以上,新增信贷可能达到10万亿,10月份以后,我们一旦再遇上新的一轮或是更强力度的弱美元波段,怎么办?

货币当局恐怕要为重回2006~2007年的“苦行僧”角色做好心理准备。

不看伯南克,看盖特纳

现在很多人都在谈货币的退出。不只是在中国,全球央行都处在货币政策收放选择的十字路口。

早在7月21日,美联储主席伯南克在《华尔街日报》上以“The Fed’s Exit Strategy”为题撰文,为联储局宽松货币政策的退出机制作出系统和清晰的阐述。诸如,提高超额储备金率(目前只有0.25%),进行逆向回购协议,向金融机构出售美联储持有证券,暂时性吸收部分超额储备金,财政部发行短期票据以换取超额储备金再存入美联储,将部分超额储备金转换成定期存款再存于美联储,在公开市场售卖美联储所持有国债,以吸收部分超额储备金等。伯南克希望以此展示美联储有控制通胀恶化的能力。

相信伯南克会采取行动,特别是当美元和美债掉得比较急的时候。

全球的分析师们也的确发现了美联储在缩小资产负债表。8月6日美联储公布的最新资产负债表显示,整体规模自7月15日起连续三周缩减了830亿美元,至1.99万亿美元。目前的规模较2008年12月中旬的历史高点(2.3万亿美元)缩减了14%。为应付金融海啸和信贷紧缩的一些短期信贷机制的使用频率已明显减少,联储向融资机构和其他市场参与者提供的短期信贷额,从2008年底时的约15000亿美元减至7月中的约6000亿美元。

危机时,人人自危,金融机构同业间都不愿相互借贷,这时候联储为他们提供信用,风暴过去,金融机构间的正常信贷恢复,这些短期工具自然要退出市场。

但联储的中长期资产短时间内减不下来。房地产按揭依然得不到银行信用的支持,要联储给钱(联储资产中最大的一块之一就是MBS:5400亿美元)。此外,盖特纳那里缺钱,联储就得认购国债。如果这两块没有实质性变化前,联储的“缩表”都不能简单视为美国人开始收钱,只不过其金融部门恢复常态而已。

我始终不明白分析师为什么这么看重联储的缩表和扩表,量化宽松货币政策并不简单等同于印钞票,要视银行态度而定,银行如果不干活,还可能是货币收缩。但如果增加货币供应去支付政府的财政赤字则是印钞票,故此货币扩张的根源不在伯南克,而要看盖特纳。大家把注意力都集中在伯南克,他当然很愿意,每次出来站站台,就能够缓解一下市场的通胀预期,美元的跌势也可以歇口气。

关键:政府债务

一个很清楚的局——现在是美国政府要用钱。美国政府估计本年度累积财政赤字为1.84万亿美元,2009年10月至2010年9月的财政赤字为1.26万亿美元, 2010年至2019年赤字总额则为7.1万亿美元。

钱从哪里来?

一是向美国居民借,美国家庭将相应地增加他们的储蓄,这意味着经济收缩。

二是向中国这样的经常账户盈余的国家借,如果美国家庭都在储蓄的话,这些国家贸易盈余又从哪里来呢?一个硬币的两面。美国今年的经常项目盈余要掉一半到4000亿美金,与之对应的中国的顺差也将掉一半,从2008年的4400亿美元掉到2000亿美元。

盖特纳如何能保证不会走第三条路——向伯南克借。

伯南克说要及时收流动性(以后不再扩大买债),以抑制通货膨胀。不管最后是伯南克买债,还是商业银行买。控制货币扩张的必然结果只有一个:当盖特纳借钱时,就必须从其他经济部门收流动性,如此控制货币扩张,就是所谓的财政赤字的挤出效应。这将掐死经济复苏的嫩芽,跟十八年前日本一样。

大家都清楚了吧,美国问题的关键在于政府的债务,也是美元未来的关键。

如果美国希望市场能更多地买的话,盖特纳和伯南克就要不断地使出浑身解数,以缓解浓厚的通胀预期以及对于美元的信心沦丧。

美国近期的财政开支速度或被暂时性或策略性放缓,或延后。2009年初联邦预算办公室(CBO)测算2009年和2010年发债规模各达2.56万亿美元和1.14万亿美元。而整个2009财年,财政部发债实际执行速度为:2008年四季度5690亿美元、2009年一季度4990亿美元、2009年二季度3430亿美元、2009年三季度4060亿美元,去掉一些借新还旧,2009财年整整少发了近1万亿美元的国债,这意味着把更重的负担加到了2010年以后。

美联储的“忽悠”

伯南克也经常做些技术性处理,模棱两可的“口头欺骗”稳住市场的脆弱的心。因为侥幸是市场的常态,他们希望美元以一种相对平缓的方式软下去,等大多数人幡然醒悟时,已经为时已晚。美国人的国债能最大限度地、最合理成本地为市场投资者所接受。

但我坚信,这种愚弄市场的策略持续不了多久。对于美国债务的恐惧,会把美国公债的利率推向高峰。

“猫捉老鼠”的游戏N次之后,市场中的理性预期最终会显灵,增加的货币将全部、直接、更快地表现在价格上。美元、美债的抛售狂潮或至,美元的汇价取决于其他储备货币印钞的情况,但全世界对于信用货币的信任若集体崩溃,将导致大宗商品交易所的ETF和贵金属成为最后避险的天堂。

这也算是对长期货币主义的清算,正是经济预期不好,资金会加速进入虚拟经济或商品,人人都求自保,或博得货币贬值前的资产增值的机会,这个预期越大吸引的人越多,将经济问题严重性推向更难解决的深渊,正如凯恩斯说的,“长期都将死去。”

猪周期+弱美元

坦率地讲,中国人今天已经把货币的干柴准备就绪,将其转化为现实的物价通胀需要一根火柴。中国的物价指数有其鲜明的规律:即需要一定的触发因素来将累积的货币因素释放。那就是:猪周期和弱美元的效应叠加。

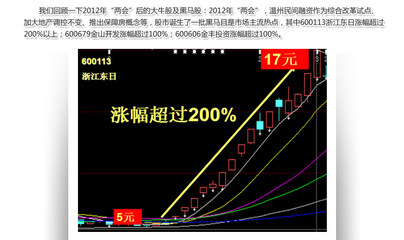

猪周期+弱美元的效应很鲜明,2004年来过一次,2007年又来过一次。2010年会不会再来一次呢?

2004年那次价格指数快速上升,正值美元2003年以来(美国大选年)主动性贬值的波段。同时猪的存栏数降至低点,两个因素叠加。后面之所以没有激化,一是宏观调控手段来得相对及时,更主要是美国人2004年年中开始进入加息周期,客观上稳住了美元的下跌趋势。

同样的,2007年猪的存栏数再次降至低点,次贷危机正式爆发,2007年年中美联储紧急启动了超级宽松的货币政策,试图把危机压制在萌芽状态。向市场注入大量流动性、大幅降息、加速美元贬值,直接催生了商品市场的泡沫。所以,当猪周期和弱美元的效应叠加时,中国的两个价格指数就开始了一轮快速上升。

三年一次的猪周期恐怕难以避免。最近猪肉价格已经从2008 年第一季度的最高点大幅跌到盈亏平衡线(即猪粮价格比=6:1)以下。由于盈利前景黯淡,据说养殖户已经开始屠宰母猪,生猪的去存栏将延续到2009 年四季度方能完成这一轮供应调整,而这又很可能在2010 年导致猪肉价格的大幅上涨。

再加上弱美元,明年中国的通胀会不会如期而至呢?

爱华网

爱华网