随着我国上市公司治理水平的逐步提高,关于总经理权限的制定已经成为较为迫切的待解议题

文/陈维娟 龚敏 张洪磊

近年来,随着国内资本市场的不断发展,监管部门对法人治理水平的要求也越来越高。其中,对上市公司董事会的权限规定已经形成了一套完整的规范,但对总经理的授权问题尚未做出明确的要求,上市公司中对总经理权限做出明确规定的也不多。随着我国上市公司经营规模的不断扩大,上市公司需要对在股东大会、董事会上经常审议的资产处置、对外投资、技术改造和捐赠等方面的事项中就总经理权限做出明确的规定,以提高股东大会、董事会的运作效率。

因此,有必要对总经理的权限进行深入的探讨,形成一套对总经理授权的合理标准,引导上市公司提高公司治理水平。本文特针对国内外有关法律法规和国内上市公司关于总经理意定四项权限(资产处置、对外投资、技术改造和捐赠)的规定进行了分析研究,希望为监管部门和上市公司总结出一套行之有效的总经理授权规范。

总经理的权限分类

在实务中,总经理权限主要可以分为两类:

日常经营中所须授予的权力:主要是日常经营中与产品销售、原材料采购和资金运用等密切相关的权力,这些权力是总经理“独立的经营管理权”的体现。这类权力在交易所的股票上市规则里都有较为明确的规定,本文不再详述。

特别/重大事项所须授予的权力:主要是对外投资、资产处置、技术改造和捐赠等与日常生产经营无直接关联,但与股东利益和公司发展休戚相关的权力,这些权力是总经理作为“代理人”的权力的体现,需要公司的股东大会特别授予总经理。本文主要讨论的就是这一部分的总经理权限。

国内外有关总经理权限的法律法规

国外有关总经理权限的法律法规研究

德意等大陆法系国家采用法定方式:对总经理职权做出具体规定

德国《商法典》第四十九条规定,对于不动产的转让与抵押,只有当总经理被专门授予这方面的权限时,才有权限处理该项事务。意大利《民法典》第二千二百零四条规定,如果不经明确授权总经理不得转让或抵押企业的不动产。由此可见,德国和意大利法律对总经理的职权范围也做了一定限制,都是采用的法定方式,大陆法系的国家大都采用这种方式。

英美等普通法系国家采用意定方式:不对总经理权限做出具体规定

英美等普通法系国家的公司法大都规定:总经理之职权,除了章程规定外,需要依据契约(合同)订立。普通法系国家大都采用了意定方式:公司法中不对总经理权限范围做出规定,即总经理权限的范围由公司章程或合同的形式协商确定。

有关捐赠的一些特殊规定

公司捐赠行为的合法性开始于1953年美国最高法院维持新泽西州法院支持A.P。史密斯铁路公司慈善活动的判例。这个判例正式承认企业慈善捐赠的合法性,认为“它增加了企业的神圣责任”。一般认为,A.P。史密斯慈善捐赠判例是使企业捐赠合法化的里程碑。

目前,英美也制定了关于捐赠的对象或额度的规则:如果被捐赠机构持有捐赠方公司有表决权的10%股份,则不应该允许捐赠。且捐赠不应该超过公司股本和盈余的1%,非经股东会的普通或特别会议的决议授权,不得超过该额度上限。当被捐赠人拥有捐赠公司10%的普通股时,公司不得为此捐赠。

国内有关总经理权限的法律法规研究

《公司法》的有关规定

我国现行的《公司法》采用的是英美普通法系中的意定方式。

2006年正式实施的新《公司法》已经把总经理的权限从法定变成意定了,在《公司法》中对总经理职权的描述中加入了“公司章程对总经理职权另有规定的,从其规定”的条款,也就是法律只规定总经理职权的大致范围,但究竟有哪些、有多大权限,并不由《公司法》做出明确规定,而由董事会和股东会决定,由公司章程决定。

有关捐赠的法律规定

中国证监会和交易所对企业总经理捐赠权限未做出任何强制性规定。

国内约束企业捐赠行为的法律主要是《中华人民共和国公益事业捐赠法》、《企业所得税法》、《企业所得税法实施条例》和《救灾捐赠管理办法》(中国民政部令第35号)。其中,《捐赠法》主要规定了捐赠的法定范围和法律程序。《企业所得税法》及其实施条例主要规定了企业公益性捐赠的认定方法及优惠政策。

《企业所得税法》第九条规定:“企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。”

国内上市公司关于总经理意定四项权限规定的现状

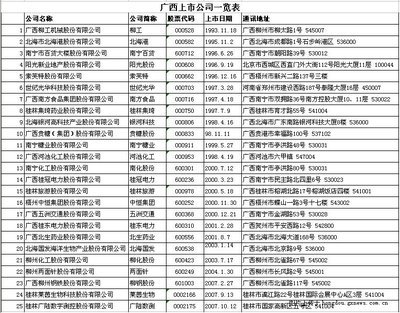

为分析上市公司总经理权限的现状,我们搜集了上海证券交易所所有上市公司的公司章程和总经理工作细则,发现其中有155家上市公司的《公司章程》或《总经理工作细则》中对总经理的资产处置、对外投资、技改项目和捐赠审批权限等公司特别授予的权限做出了具体规定。

资产处置、对外投资和技术改造的权限分布情况

这155家上市公司中,共有105家使用绝对金额授权, 50家以比例的方式规定权限的上市公司均以累计授权方式予以规定,具体权限范围分布如下列两表:

捐赠权限的分布情况

上海证券交易所上市公司中明确总经理捐赠权限的较少,只有30家明确规定了总经理在捐赠或赠与方面的资金限额,具体权限范围分布如下表:

在捐赠的案例中,变化幅度最大,从10万到几千万,从不到净资产的0.5%到10%都有,再加上本身案例数量较少,因此不能简单地用平均数来代表整体水平,同时需要考虑到:

根据前文提到的英美法律的规定,捐赠不应该超过公司股本和盈余的1%,非经股东会的普通或特别会议的决议授权,不得超过该额度上限,也就是董事会的捐赠权限最多达到净资产(股本)的1%。

国内《企业所得税法》规定,“企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。”

因此,建议上市公司授权董事会审批的捐赠权限不宜超过净资产的1%且不大于年度利润总额的12%。

关于国内上市公司总经理意定四项权限的特点

归纳起来, 上市公司对总经理意定四项权限的规定有两个最显著的特点:

一是已经制定具体规定的上市公司较少,上交所总共866家上市公司中只有155家制定了明确的总经理权限,不足20%,而制定了捐赠权限的更是只有30家,不足4%。

二是差异较大,少则不足10万元,多则超过亿元,并且大多数上市公司采用单笔形式和绝对金额来规定权限,很难与上市公司的经营发展规模相匹配。

造成上述现象的原因是多方面的,据我们分析最主要的原因有两个:

职业经理人市场不健全。国内尚未形成成熟的职业总经理人市场,没有大量职业总经理人存在,致使总经理权限缺位。

主管部门缺乏总经理权限的相关指引。董事会的权限在交易所的股票上市规则中都有了明确的规定,上市公司对董事会的权限规定也就比较一致,但国内缺乏制定总经理权限的规范,下面我们重点分析一下总经理权限如何规范的问题。

在已规定总经理权限的上市公司里,大多数上市公司采用单笔方式和绝对金额来规定具体限额,但实际上采用这两种方式未必科学。因为授权实际体现的是效率和风险的平衡,权限总量标志着风险,使用单笔额度反而很难反映风险。比如每笔限量100万,可能一年只发生一次,就只有100万,但也可能发生10次,则实际金额达到了1000万,无法真正控制风险。此外,采用百分比更能体现额度的合理性,一家净资产10亿的上市公司可能在短短几年时间里就变成净资产超过百亿的公司,采用比例方式更能体现与公司发展的同步,不需要经常修改总经理权限。因此,本文认为,从规范的角度来讲,总经理权限应采用累计比例方式来规定,即一个会计年度内累计不超过净资产百分之几的形式。

关于国内上市公司总经理意定四项权限规范的结论

总经理权限的规范,不仅是法律授权的结果,而且是公司治理实践的必然要求。总经理是公司业务的执行人,作为公司对外业务的实际执行者,总经理如果没有被授予相应的权限而是每次交易均需单独授权,则不仅会延缓交易效率,而且会因交易环节的增多而增加交易成本,从而有违公司权力配置的实质目标。

我们在此可举例说明一下上市公司制定合理的总经理权限的必要性。比如一家上市公司规定的总经理权限只有10万元,而实际上市公司发生的所有对外投资、资产处置、技术改造和捐赠都会超过10万元,一年内有十个类似的审议事项就全都要上董事会,而如果把总经理权限设置在1000万元或净资产的1%,则其中至少有80%不再需要提交董事会,董事会只需要审议其中的两个事项,这样可以大大提高董事会的效率。

2008年“5?12”大地震后,个别企业捐赠事宜就曾引起很大争议,其中最有名的就是万科的案例。显然,按照万科股东大会和董事会的授权看,万科捐200万确实是“合适”的,而结果却是王石和万科遭遇民众的巨大非议。如果万科此前授予总经理一定的捐赠权限而非固定的数额,就可以完全避免这种结果的发生。这个案例充分体现了总经理合理授权的重要性。

从上述案例中我们可以看出,制定总经理权限一方面可以大幅提高董事会的运作效率,对提高上市公司的决策效率大有裨益,但另一方面随着总经理权限的不断增大,由此带来的经营风险也在不断增加,这就需要每个上市公司对效率和风险进行平衡,具体到每个上市公司就要根据股东的风险偏好来制定相应的总经理权限。

从实践角度看,国内上市公司应尽早规范自身的总经理权限的有关规定,同时在监管层面,证监会或交易所等有关监管部门也应尽早出台相关的指引进行规范,引导上市公司完善总经理权限的相关规定。

爱华网

爱华网