作者:孙红、郝治军

关键词:新财富;金龙鱼;粮商;产业链;头条

四大粮商擅长进行全球化的产业链布局,并形成一个价值传递链条,利用旗下注册于维尔京群岛、新加坡等避税天堂的贸易公司,将生产与加工环节的利润转移到贸易环节,实现避税,并将利润最大化。目前,四大粮商正利用其无往不利的手法布局中国市场。

在众多的国际粮商中,以美国ADM(Archer Daniels Midland)、美国邦基(Bunge)、美国嘉吉(Cargill)和法国路易达孚(Louis Dreyfus)最为有名,它们控制着全世界80%的粮食交易量,人们习惯根据它们名称的第一个字母,将其称之为“ABCD”四大粮商。

经营各具特色

ADM以注重研发著称,不断通过化学研究推动在相关领域的扩张。在生物燃料出现之初,ADM就迅速成为美国最大的生物乙醇生产商。仅2007年,ADM用于活化燃油的投资就高达10亿美元以上,是世界第一大活化燃油乙醇的生产者。公司还宣称在2009年之前,在该领域投资23亿美元,同时与大众等公司开展一系列的合作计划。此外,ADM与各类利益集团联系紧密,巴菲特的儿子霍华德·巴菲特、老布什政府的驻俄大使、加拿大前总理等都是其董事。

邦基以注重从农场到终端的产业链完整性而著称,在南美拥有大片农场,一边向农民卖化肥,一边收购他们手中的粮食,再出口到其他国家或者进行深加工。邦基跟政治集团也有着戏剧性的互动关系,曾有两任阿根廷民族领袖栽在邦基公司的手下。

嘉吉公司一直很注重粮油物流环节,拥有400条平底运粮拖船和2000辆大货柜车。嘉吉还主张开放自由贸易,其发展战略主要是开发第三世界的潜在市场。在公司5大业务部门中,贡献最大的仍然是传统的开发加工部门,这个部门负责全球范围内的粮食采购、加工和销售。

路易达孚集团非常重视通过期权期货来平衡农产品的交易风险。

从产业链每个环节垄断区域市场

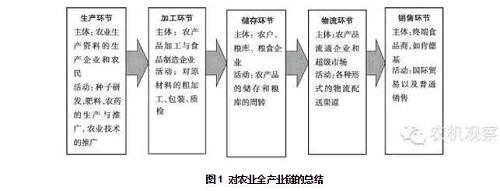

除了经营规模与特色以外,四大粮商抓住世界粮食市场整合、重组的机遇,通过一体化的集团化运作,从种子、化肥等生产环节到运输等流通环节进行全球化布局,构建产业链,并以期货为辅助,控制全球粮食市场。同时,四大粮商刻意维持与多国政府的有效联系,以图控制这些国家的粮食贸易,巩固其“霸主”地位,从中攫取高额的垄断利润。四大粮商掌控巴西大豆产业便是典型案例。

上世纪90年代,巴西政府的农业信贷收紧,四大粮商趁此机会在巴西大举扩张,以回购农民所种植的大豆为条件,向农户和合作社提供优惠贷款,后来又提供种子、化肥、农药等生产资料作为部分贷款。同时,四大粮商抓住巴西当时的榨油生产能力过剩导致不少企业陷入困境的机会,展开并购。

通过不断向仓储、运输、港口、内销和出口行业进军,四大粮商控制了巴西的整个大豆产业链。作为第一个进入巴西的跨国粮商,邦基在巴西16个州拥有226座粮仓,还有批发中心、粮油加工厂、化肥厂、饲料厂和专用码头;路易达孚在巴西拥有35个收购公司、50多座粮库、3家榨油厂和4座专用码头;嘉吉在巴西拥有32个加工厂、96座粮仓、36个转运站和10座海港码头;ADM在巴西主要大豆产区有50座粮仓、6个大豆加工厂、4家榨油厂,在巴西四大港口拥有专用码头,以及自己的运输车队,在流经大豆产区的河流上有货运码头。

最终,由于四大粮商控制了巴西的大豆加工和流通渠道,从种子、化肥、农药等生产资料的价格,到下一季节的大豆收购价格和质量标准,都由跨国粮商决定。随后,虽然巴西的大豆产量仅次于美国位居世界第二,大豆出口量则超过美国位居世界第一。但是,从巴西大豆产业的快速发展中获利的,并非巴西农民,而是控制巴西60%以上大豆生产的四大粮商。

在中国复制其操控手法

作为人口大国及新兴经济体,四大粮商对中国市场觊觎已久。路易达孚与嘉吉进入中国相对较早。早在上世纪60年代,路易达孚就与中国有饲料和谷物贸易。嘉吉公司和中国的合作关系可以追溯至20世纪70年代初。而ADM与邦基进入中国市场相对较晚。

四大粮商在中国引人关注和警觉,始于它们以在巴西类似的手法迅速布局大豆产业。2004年,四大粮商抓住第一次大豆危机的机会,大力收购中国大中型大豆压榨企业,逐渐垄断了中国的压榨业。从其在海外的操作可以看出,四大粮商并购中国的大豆企业不仅是为了获取加工利润这么简单,而是将中国市场纳入其全球战略布局中的一环。国务院发展研究中心市场经济研究所副所长程国强认为,外资控制中国的大豆压榨企业,利用不公平的竞争环境和国际贸易规则,使中国本土企业面临生存危机。以四大粮商为首的国际粮商早已控制了南美大豆和美国大豆产业链,控制着全球70%以上的大豆货源,掌控了全球大豆贸易。再加上世界大豆定价权由芝加哥商品交易所(CBOT)垄断,中国作为占全球大豆进口总量1/3的进口国,由于没有定价权处处被动。

因此,以四大粮商为首的跨国粮商控制了中国的大豆压榨能力后,就形成了原料在国外、加工在中国的布局。在全球的价值传递中,它们惯常的手法是,将控制的大豆低价卖给旗下的贸易公司,而这些贸易公司的注册地一般在太平洋的英属维尔京群岛、新加坡等避税天堂,之后再高价卖给中国的企业,将生产与加工环节的利润转移到贸易环节,而在控制利润流动的过程中,避税自然可以轻易做到。这样一来,跨国粮商一方面将生产利润进行转移,规避了大豆出口国的税;另一方面将加工利润也进行了转移,规避了进口国(中国)的税。因此,表面上看起来,外资榨油企业压榨利润不高,实际上是这些跨国粮商通过其全球产业链,将利润进行了转移以实现避税。 目前,跨国粮商控制的内地油脂企业正在逐渐改变传统的利用点价进口大豆的方式,即利用CBOT的大豆期货价格加合理的升贴水,而是更热衷于采用直接报价方式进口南美和美国大豆。这种由点价到直接报价的改变,是转移加工利润到贸易环节的关键。

如今,四大粮商在中国的业务迅速发展。从2006年开始,路易达孚(北京)有限公司从中国政府手中获得玉米国内贸易的许可证后,便开始积极拓展国内市场。公开资料显示,路易达孚从中国出口玉米的业务持续增长,其在美国的棉花公司已是中国最大的棉花供应商。嘉吉在中国大部分省市建有饲料厂、榨油厂、高果糖厂等各类加工厂,并正在布局中国的化肥市场—已经建立了全资的山东嘉吉化肥有限公司,以及合资的云南三环中化嘉吉化肥有限公司等。除了种植领域外,嘉吉在华的产业链条基本搭建完成。目前,嘉吉在中国20个省市投资建立了34家独资与合资企业,业务领域广泛涉及农业服务、农业供应链、食品配料和系统、动物营养、金融服务、能源、运输及工业贸易等。

邦基目前已是中国最主要的大豆和油籽供应商,在中国运营三个大豆加工厂,目前在广州正在兴建另外一家工厂。ADM虽进入中国较晚,但发展较为迅速,与新加坡丰益控股共同投资组建的益海集团是ADM在中国扩张的旗舰。ADM公司2000年与丰益控股共同投资组建的益海集团,曾在中国直接控股的工厂和贸易公司达38家之多,遍布全国各省,还参股鲁花等多家国内著名粮油加工企业,是国内最大的油脂、油料加工企业集团之一。2006年,丰益控股旗下新加坡上市子公司丰益国际并购益海集团,ADM通过换股由益海集团的股东成为丰益国际的股东,间接持股益海集团。目前丰益国际在国内直接控股的工厂和贸易公司已超过30家,参股“鲁花”等国内著名粮油品牌,堪称全国最大的粮油加工集团。除粮油业务外,丰益国际还全面进军小麦、稻谷、棉籽、芝麻、大豆浓缩蛋白等粮油精深加工项目,并先后投资控股和参股铁路物流、收储基地、船务、船代等辅助公司。

面对四大粮商在中国的全面扩张,国内企业需要谨慎应对。

爱华网

爱华网