从2009年第三季度起,人民币升值预期卷土重来,可能重新成为刺激热钱流入的主要动力

——《环球财经》编委张明

在2009年第三季度的外汇储备数据出来之前,关于第三季度的热钱流动方向与规模,市场上存在激烈争论。

有观点认为,2009年8月的外汇占款增加额仅为1188亿人民币,远低于2009年7月的2205亿人民币。用“外汇占款增加额-贸易顺差-FDI”的方法来计算,则2009年8月存在58亿美元的热钱流出。这种观点认为,从2009年8月起,热钱流入中国的趋势可能逆转,至少流入规模会显著放缓。背后的原因包括中国资产价格估值过高,信贷紧缩可能造成资产价格向下调整,从而对热钱失去吸引力。

然而,最近出台的数据证明这种观点存在偏差。

首先,2009年9月的外汇占款增加额猛增至4068亿人民币,创下自2008年4月以来的新高。

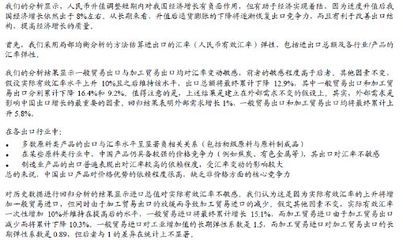

其次,如图所示,根据最新披露的第三季度外汇储备数据,用“外汇储备增加额-贸易顺差-FDI-汇率变动造成的估值效应”的方法计算,则2009年7、8、9月的热钱流入规模分别为251、37与308亿美元。2009年第三季度热钱流入规模合计为596亿美元,尽管略低于第二季度879亿美元的流入,但绝对规模还是相当大的。

再次,热钱在2009年第二季度与第三季度持续流入,已经明显形成了新的趋势。预计在2010年下半年之前,热钱流入的趋势很难改变。

如果说2009年第二季度刺激热钱流入的主要动力是资产价格上涨预期。那么从2009年第三季度起,人民币升值预期卷土重来,可能重新成为刺激热钱流入的主要动力。

自2009年下半年起,国外贸易保护主义压力纷至沓来。美国轮胎特保案、欧盟无缝钢管案不过是冰山之一角。G20匹兹堡峰会、G7意大利峰会等国际多边论坛,则重新将国际收支失衡与人民币汇率低估作为讨论焦点。贸易保护主义压力总是与人民币升值的外部压力密切挂钩的,而如果人民币升值压力成功转变为人民币升值单边预期,那么在未来将有更加汹涌的热钱流入中国。

人民币升值预期驱动下的热钱流入,如果不能被央行通过发行央票、提高法定存款准备金等方式彻底冲销,就会加剧国内的流动性过剩。尽管下半年人民币信贷政策有所收紧,但9月份人民币信贷数据的反弹表明,央行并未打算彻底收紧货币政策。与历年同期相比,2009年下半年的人民币信贷依然宽松。充裕的国内外流动性短期内不会大量进入商品市场,因为实体经济的投资机会不多。因此,从宏观框架来看,流动性必然会流入资产市场,从而进一步推高资产价格。

相比于股价,我们对2009年第四季度与2010年上半年沿海大城市的房价上涨更加乐观。支撑房价上涨的理由包括:充裕的流动性、2008年下半年与2009年上半年开工不足造成的供求缺口、被开发商与机构投资者夸大的通货膨胀预期,以及政府试图通过刺激房地产投资来取代政府主导投资。

鉴于目前沿海大城市房价已经存在泡沫,未来的房价上涨将给中国经济带来更大的风险。我们要避免重蹈日本的覆辙。

爱华网

爱华网