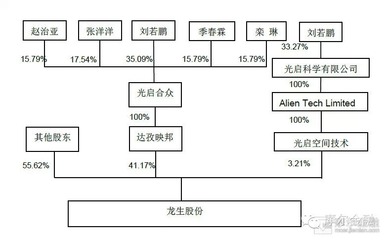

30城物色150项目 扩张致负债率升至行业第4 在停牌四个月之后,迪康药业(600466.SH)终于抛出重组预案。这是一场规模达120亿元的资产运作大戏,其中包括大股东四川蓝光集团旗下四川蓝光和骏实业股份有限公司(下称“蓝光地产”)逾90亿元的地产注入以及30亿元的配套融资。 蓝光借壳背后,是其按捺不住的扩张野心。按照蓝光地产董事长杨铿的计划,蓝光地产明年将进入30个城市,在全国物色的地块项目至少在100-150个以上。与其眼下仅在10个城市拥有36个项目相比,跨度不小。由此导致蓝光地产的资产负债率“节节攀高”, 截至2013年10月31日,蓝光地产资产负债率为90.70%,较上年末升高9.81%,位列行业第4位。因此有业内人士担忧,蓝光地产如果力度控制不当,步伐太快,铺点太多太散,遇到行情下滑,说不定就变为下一个恒盛。 筹谋5年却上市未果,蓝光地产能否借助这一轮再融资开闸的风声,顺利搭上通往资本市场的快速列车,这还是个未知数。时代周报记者在采访蓝光地产掌门人杨铿以及迪康药业董秘蒋黎时均吃了闭门羹,无法获知重组事项细节及申报进展。 抛120亿定增大单 迪康药业在11月18日抛出重组预案称,拟以4.66元/股的价格发行19.36亿股,收购大股东蓝光集团旗下蓝光和骏存续公司100%股权,预估值为90.22亿元;同时,还计划向不超过10名特定投资者增发并募资不超过30.07亿元,用于蓝光地产下属普通商品住宅项目及商业项目的开发与建设。两项合计资产运作规模将达120亿元。 受重组案刺激,迪康药业甫一复牌就连拉涨停,截至11月22日,四个交易日累计涨幅达38.9%。11月25日,该股回调,收报5.77元,跌4.94%。 预案显示,截至2013年10月31日,蓝光地产共有36个在建和拟建的房地产项目,占地面积约为5700亩,总建面达到996万平方米。在今年前三季度,蓝光地产以139亿元销售额排名房企50强第31位。 重组若成功,迪康药业的主营业务将变更为住宅、商业地产的开发和经营,而蓝光集团的多年坎坷借壳上市路将画上句号。 5年前,蓝光集团以每股6.14元、总竞拍价3.3亿元,取代因债务问题而急欲转让上市公司控制权的迪康集团,成为迪康药业的大股东,持有后者5251万股的限售流通股,持股比例占29.9%。 在上述收购之前,已有不少媒体猜测,蓝光集团一旦顺利完成重组,ST迪康有望转型房地产,从而成功实现借壳上市。这并非空穴来风,据悉,蓝光集团早在2004年就被四川省相关部门确定为60户省重点培育的拟上市公司之一。不过,2008年火爆的地产行业随后步入宏观调控低谷,资本市场对地产融资全面关闸,迪康药业关于房地产资产注入的计划只能无限期延迟。眼见借壳迪康药业上市之路遇阻,蓝光集团持续减持,持股比例降至13.97%。 “随着房地产重组闸门重启预期的加强,蓝光集团的态度出现了180度大转弯。”上海某长期跟踪迪康药业的券商人士对时代周报记者介绍,今年7月起,迪康药业首次称正筹划重大事项而停牌,后又陆续多次停牌。蓝光集团准备借壳上市的消息逐渐明朗。 对于重组事项细节及申报进展,蓝光集团和迪康药业诸多当事人极力回避外界采访。随即在蓝光集团负责重组工作的杨姓负责人处同样碰了壁,后者称自己所在部门并没有对外信息披露的权利,因此不便告知重组进展相关事项。

“重组事项的信息披露都是上市公司董秘办公室在做,了解信息可以找他们,”时代周报记者按照蓝光集团媒体采访对接罗姓负责人的介绍多次电话联系迪康药业董秘蒋黎,但其始终不在线。而迪康药业新闻对接人在时代周报记者发稿前,尚未回复采访提纲。 “现在还没有过会,企业属于静默期,也很紧张,”蓝光地产相关知情人士对时代周报记者透露,上周迪康药业董事会已经审议通过了,但还要经过股东大会统一意见,最关键的是需要国土部和住建部的核查以及证监会的核准,存在重大不确定性。 资产负债率排名行业第4位 蓝光借壳上市的背后,是按捺不住对外扩张的野心。时代周报记者梳理发现,早在2007年,蓝光地产就定调要突破,希望从偏安成都一隅向全国化拓展,并在随后的2008年和2009年,分别高价拿地进驻重庆和北京。彼时,成都当地曾一度风传蓝光集团因激进的拿地策略导致资金链断裂而濒临破产,蓝光集团当时还包下当地多家纸媒的头版予以澄清,直至2009年的楼市小阳春,其市场危机才有所好转。 自2012年起,蓝光地产拿地狂飙速度再续,其去年100亿元的拿地力度,已占到年度120亿元销售额的八成。而按照公司官网数据统计,今年前三季度,蓝光拿地一项也花费约96.7亿元,遍及成都、重庆、无锡、北京、青岛等一、二线城市。 “抢得很凶,拍卖场上看见蓝光的人开始举拍,大家喊价的兴致立即就没了,”有重庆当地房企负责人私下对时代周报记者介绍称,蓝光最近在重庆大渡口拿的地,经过超120轮厮杀后击败多路大鳄夺得,溢价率高达115.27%。 在锐理数据研究室的统计中,“高溢价、高地价”在今年蓝光拿地中频频出现,蓝光年初宣布了全年冲击200亿元的销售目标,还定下了10年冲击1000亿元销售额的长远目标,土地储备是实现这一目标的基础,但过高的地价,对其产品打造提出了更高要求。锐理观察员万婧分析,在土地获取方式上,蓝光2013年频频拿高价地甚至地王,这势必影响到后期的产品开发和销售以及项目利润率。 公司的资产负债也随之“节节攀高”。截至2013年10月31日,蓝光地产资产负债率为90.70%,较上年末升高9.81%。而这一水平,在整个房地产上市公司中属于偏高。据统计,截至三季报,A股139家房地产类公司中,蓝光地产负债率排名第4位,仅次于高新发展、鲁商置业和园城黄金,大幅高于主流房地产上市公司80%以下的资产负债率。 扩张过快或致规模大缩水 事实上,由于未上市,蓝光地产的具体融资状况并不透明。时代周报记者侧面了解到,在银行信贷受困的情况下,蓝光在这几年经历了刻骨铭心的寻资突围历程,买壳、私募、信托、拆借、基金,几乎样样都涉足,以成本较高的信托融资为例,中铁信托这一平台多次为其发售集合资金信托计划,总额为20亿元。能够显示出资金输血通道的是,蓝光集团所控迪康药业还曾斥资1.5亿元购买中铁信托理财产品,间接资助蓝光地产项目,资金承压可见一斑。 “蓝光属于扩张型房企,开发策略激进,需要大量的现金来支持其近几年的快速扩张步伐。”中房信研究总监薛建雄对时代周报记者分析,销售回款仅是获取资金的一个渠道,而大量的资金仍需借助金融杠杆。 蓝光大老板杨铿并不满足于此,资本与土地游戏还将加速度进行下去。 “蓝光明年将进入30个城市,在全国物色的地块项目至少在100-150个以上。”杨铿在此前采访中称,公司今年一口气进入全国7大城市还只是演练,接下来,蓝光的步子要迈得更大。 未来钱从何来?时代周报记者获悉,蓝光与诺亚组建了歌斐蓝光资产管理公司,这算是蓝光的地产基金,今年蓝光在全国拿地非常迅猛,歌斐蓝光资产管理公司功不可没。目前,有消息人士透露,蓝光地产基金今年运行良好,预计明年肯定会超过100亿元。 业内人士并没有杨铿那么乐观。“100个项目代表100股现金流,它们需要极强的资金管理能力,销售要是放缓,财务成本就会大幅上升,融资就会更困难,那时就一夜回到解放前,规模会大缩。”薛建雄称,蓝光地产如果力度控制不当,步伐太快,铺点太多太散,遇到行情下滑,说不定就变为下一个恒盛地产。

爱华网

爱华网