了解投资商、机构与银行的投资中小企业融资程序与关键,会使你在合作谈判中处于非常有利的位置,其基本程序有: 项目选择 Screening:项目规模、技术与市场定位、项目阶段;

审慎调查 Due Diligence:项目细节考察分析;

交易结构 Deal Structuring ;

签定协议(Contract全部条款);参考中外合资合作的协议条款(合同范本)

经营与监控(Hands on/off方式);

退出(exit):5-10年取得一定收益后采取的退出方法;

可以用以下关键程序来说明投资中小企业融资过程:项目初审[商业计划] => 审慎调查与定量评价 => 预见风险 => 期望回报 => 交易结构与定价[议定协议] => 投资合作决策 => 监管与退出。

下面就投资中小企业融资过程中的关键环节给予介绍:

审慎调查 Due Diligence:该过程比较繁琐,项目方容易失去耐心。 审慎调查主要方式有:投资方组成小组(行业专家、会计师与律师)与项目方负责人及管理层反复接触;与消费者、(原材料)供应商、当地信用机构、行业协会接触;取证分析企业的经营计划和财务规划;实地考察场地与设备;与其他同行投资商交换意见等。

审慎调查重要内容有:管理团队的素质(承诺、动机、诚实信誉和创造力);产品特点;技术优势;市场潜力。

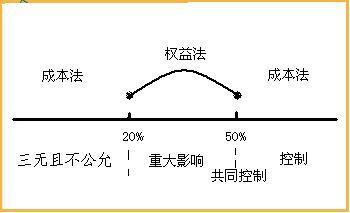

协商重要条款:一旦投资方或放款方通过项目初审与审慎调查,接下来会与项目方接洽交易结构、与定价等重要协议条款。重要协议内容有: 金融工具的组合种类(资本结构):核心问题是收益权与所有权,投资变现,投资保护,企业项目控制。

[NextPage]

交易定价:最易产生争议的方面,实际反映了投资参入方在投资寿命期内期望的收益率水平,包括当期收入(股利与利息)与资本利得。

其他重要条款:总投资额;退出机制;管理层的保证与声明(财务报告等);风险;回报;企业管理董事;纳税最小化。

金融工具的组合种类:投资方或出款方讨论该条款的本质问题是:力求拥有比项目创业方的普通股级别更高的高级证券,以便投资方或出款方以一种可靠的方式监督企业项目发展及其在企业董事会中的监控特权,确保一定的当期投资收益和对未来投资收益的参与。重要金融工具有: 债务中小企业融资[固定息,清算与破产时有利地位,不能分享企业增值带来的回报];

普通股中小企业融资[能分享企业增值带来的回报,但破产时仅有低级的剩余求偿权];

优先股[Preferred Stock];

可转换债[Convertible Debt];

附任股权债[Debt with Warrants];

定量评价与交易定价:投资方或出款方会采用多达几十个因数的定量评价工具来确定项目的总体价值,然后再按照风险-收益对称的原则确定交易定价。 定量评价中投资商考虑的因素重要程度依次是:管理层素质>市场风险与技术风险>市场规模与增长潜力>投资回报率>权益比例>管理层激励机制>投资者权益保护条款>企业发展阶段>现有资本>其他合作投资者>税率等.

定量评价的五类指标(细分到30-60个指标):市场吸引力(规模、需求、增长力、市场渠道);产品差异度(产品独特性、技术水平、专利化程度);管理能力(人力、生产、营销与财务的管理水平);变现能力(难易与方式);抵御能力(技术产品老化; 来竞争进入;经济政策条件变化)。

爱华网

爱华网