按:当下谈论国际货币体系崩溃或许为时尚早,但全球金融危机和美国的定量宽松货币政策,已经使现行的国际货币体系发生根本性变化,这一变化即将对世界经济产生长久而深远的影响。下面转帖的一篇旧文,虽然以去年的大宗商品泡沫为背景,但对预测未来的宏观经济走势,制定投资策略仍不乏启示。

当面对全球以及中国媒体连篇累牍的对原油、粮食、铁矿石涨价等等通货膨胀新闻的报道,我们开始愁上眉头,看不清世界经济演变的大格局,未来几年,我们如何能有效配置资产?原油价格怎么涨得如此厉害,轻松越过此前不曾想到的130美元防线?粮食价格又怎么啦?更根本的问题是,这一轮几乎全球性的通货膨胀到底怎么来的?它还会继续加强么?

要回答上述问题,我们仔细梳理了近几十年全球的经济教训,不禁有“昔日重来”的感叹。

回顾世界经济史,有一个过程值得我们深深思考,那就是上个世纪的1970年代全球暴发的恶性通货膨胀。1973年-1981年的九年间,美国平均年度CPI在9.2%以上;日本的年度CPI一度冲到23%并持续五年在8%以上;英国和德国也分别冲破了9%和7%,可谓环球同此凉热。

尽管有观点认为,两次世界石油危机是1970年代全球恶性通货膨胀的原因,但是货币学派的经济学家从未信服。他们一方面提出了石油危机观点难以回答的质疑,另一方面从货币的角度出发,观察到从1970年代初开始,全球出现了货币供应超常增长的现象。

日本和西欧于1970年代经济崛起,美国经济在这个过程冲受到严重冲击,弱经济意味着弱货币,美元因此进入了持续数年的贬值,以美元为中心的固定汇率国际货币体系(Bretton W oods Sys-tem)也因此崩溃。而此时,日本和西欧各国的央行为了保持本国产品在出口市场上的竞争力,均抑制本国货币升值幅度,纷纷在外汇市场买入巨额美元,抛出本国货币,最终催生了全球性的超常货币供应。

回顾了1970年代的世界经济和国际货币体系的变化,我们发现,无论是从外部的表象,还是到内部的逻辑,种种状况与几十年前如此相似。

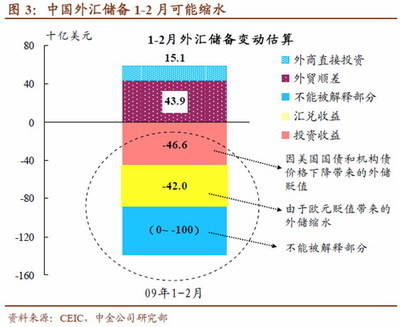

在新的国际货币体系下,逻辑链条是这样的:一方面,新兴市场大国学习日本和西欧二战后的发展经验,采取了盯住美元的策略;另一方面,进入1990年代后,国际主要货币对美元的汇率变化明显趋向稳定,因此新的以美元为中心的国际货币体系建立→经过多年的建设,新兴市场大国经济崛起,美国经济受到挑战和冲击,美元衰弱,中心地位不保→以美元为中心的新的国际货币体系(新Bretton Woods System)走向崩溃→新兴市场国家的中央银行、甚至欧洲央行为了保持本国产品在出国市场的竞争力,均努力克制本国货币升值幅度,纷纷在外汇市场买入巨额美元,大量抛出本国货币→全世界流动性泛滥,货币供应超常增长→新一轮全球性通货膨胀。

历史当然不能简单的套用。但是,当我们分析了1970年代全球性恶性通货膨胀的起因和逻辑过程后,我们不得不认为,1970年代的历史与今天基本相似。以前的主角是日本、西欧和美国,今天的主角是新兴市场大国(以中国、印度、巴西和俄罗斯为代表)和美国。

因此,我们认为,如果没有严厉的紧缩货币供应的措施,任何对未来1-2年全球及中国的通货膨胀抱有乐观态度的看法都将是有很很大风险的。D第一创业王皓宇

爱华网

爱华网