EVA,一个冰冷的数理指标如何评价中央企业的绩效?如何考核中央企业的高管?国资委抛弃了净资产收益率的背后,让考核央企的数字真正回归自己,创造价值成为考核央企负责人的重要指标。 中央企业往往喜欢用资产规模、收入、利润总额等指标,如2009年“预计中央企业营业收入总额将超过12万亿元,利润总额将超过7500亿元,均比上年增长,预计90%以上的企业可以超额完成全年考核目标”。这些指标,如果孤立的使用,可以得到一些表面上的冠冕堂皇,但不能真实地反映企业的竞争力。 推到极端,央企只要持有巨量的资金,占用得天独厚的资源,取得高额的回报并非难事。上市公司一般比较喜欢用净资产收益率(ROE)和资产收益率(ROA)等指标,但只看ROE和ROA也不全面。华尔街投行在危机之前为什么ROE都很高?就是因为杠杆率高,ROA高于融资成本。但是危机一旦来临,ROA低于融资成本,高额的债务立即令宠儿们倾家荡产。 华尔街的金融飓风虽然过去,全球金融依然风声鹤唳,央企作为共和国的宠儿,用ROE跟ROA来考核央企,那么华尔街的悲剧难免在中国发生。此次国资委将EVA取代“净资产收益率”,与“利润总额”一起成为对中央企业进行考核的两个最重要的基本指标,而并非单一EVA考核标准,所以此次考核变化并不彻底。 对于EVA计算中一个核心指标“资本成本率”,国资委表示,要根据企业的资本结构和所处行业风险程度,进行科学设定。从国际上看,多数行业的资本成本率在10%以上,根据测算,中央企业为7%到10%。国资委从中央企业的实际出发,本着稳健起步的考虑,把资本成本率基准暂时设定为5.5%。当然,各中央企业可以结合自身情况,设定更有针对性和挑战性的资本成本率。

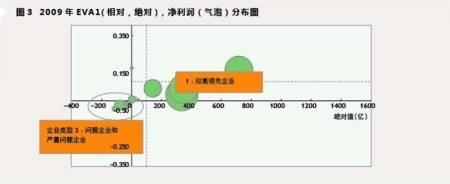

EVA指标提醒管理层,债务也好,股权也罢,所有的资本都是有成本的,扣除所有成本之后的那部分,才是真正的盈余。它会防止一些公司出现“数字”上的业绩水分和利润虚高,让“数字”真正回归自己,显示它真正的功能和作用,让管理层了解公司价值升降的真实情况。 由于EVA是一个企业在扣减股东资本成本测算出的经济利润,理论上讲当EVA为零时,企业经营产生的效益正好等于股东期望汇报水平;超过零的部分是经营者为股东创造的超出期望的剩余价值。 一个重要的问题出现了,利润不是EVA,有利润不等于为股东创造价值。当EVA大于等于零时,说明企业在保值增值,当EVA小于零时,说明企业价值在减少。以往在利润指标指引下,国有企业倾向于扩大投资和生产规模,从账面上看,资产总额增加了,利润总额也增加了,但实际上可能并未创造更多的股东价值。

爱华网

爱华网