AB公司是一有限责任公司,适用所得税率33%.AB公司2005年期末财务状况如下:实收资本3000万元,盈余公积1500万元,未分配利润4200万元,所有者权益合计8700万元。其中,A公司持股比例为85%,所得税率33%,初始投资成本2550万元;B公司持股比例为15%,所得税率33%.2006年1月A公司拟按AB公司每股净资产的1.05倍的价格转让其所持有股份给C公司,那么在股权转让过程中何种方案最优?

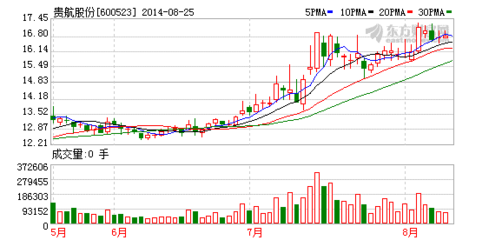

AB公司2005年末每股净资产为2.9元;A公司长期股权投资账面价值为7395万元,其中初始成本2550万元,股权投资损益4845万元;C公司长期股权投资账面价值为1305万元,其中初始成本450万元,股权投资损益855万元。方案1,A公司直接按AB公司2005年末每股净资产的1.05倍的价格转让,即转让总价款为7764.75万元,A公司确认当期会计收益为369.75万元。在税务处理上,根据《国家税务总局关于企业股权转让有关所得税问题的补充通知》(国税函〔2004〕390号)规定,企业在一般的股权(包括转让股票或股份)买卖中,应按国税发〔2000〕118号有关规定执行。股权转让人应分享的被投资方累计未分配利润或累计盈余公积应确认为股权转让所得,不得确认为股息性质的所得。根据上述规定,A公司对该项业务的税务处理如下:转让所得为7764.75万元,转让成本(税前可扣除成本)为2550万元,转让净收益为5214.75万元,该笔净收益不属于投资收益性质,不适用企业所得税抵减规定,应并入应纳税所得额计缴企业所得税,不考虑其他因素,该笔业务应计缴企业所得税1720.87万元。

方案2,假设A公司与B公司协商,先按账面价值1.05倍1004.85万元受让B公司所持有的11%股份,使A公司的持股比例达到96%,投资成本变为3554.85万元,然后再将96%的股权转让给C公司。在税务处理上,根据国税函〔2004〕390号文件规定“企业进行清算或转让全资子公司以及持股95%以上的企业时,应按国税发〔1998〕97号文件的有关规定执行。投资方应分享的被投资方累计未分配利润和累计盈余公积应确认为投资方股息性质的所得。为避免对税后利润重复征税,影响企业改组,在计算投资方的股权转让所得时,允许从转让收入中减除上述股息性质的所得”。A公司由此可以实现股权转让价格为8769.60万元,其中股息性质的所得为5472万元,因双方所得税率一致,按现行税法规定免予补税。股权转让所得8769.60-5472=3297.60(万元),股权转让成本3554.85万元,股权转让收益为-257.25万元;A公司应缴企业所得税为0元,形成股权转让损失257.25万元,不用缴纳所得税款,并且形成以后可税前扣除的投资损失257.25万元,对企业所得税产生负影响-84.89万元。

方案2最大的问题在于B公司能否同意出让11%的股份,因为B公司出售11%的股份,也会产生股权转让收益,要并入应纳税所得额计缴企业所得税,同时,会减少B公司在AB公司的未来收益,对B公司会产生很大的影响。同时,上述处理手续复杂,时间周期相对较长。当然,即便如此,该方案仍有后续的操作空间。

方案3,AB公司先将未分配利润全额进行分配,然后再按每股净资产的1.05倍转让85%的股份。利润分配后,A公司可分回利润4200×85%=3570(万元),按税法规定双方所得税率一致,分回的利润免予补税。分配股利后,AB公司所有者权益合计为4500万元,每股净资产降至1.5元。A公司股权转让税务处理如下:股权转让所得4016.25万元;股权转让成本2550万元,股权转让收益1466.25万元,应纳企业所得税1466.25×33%=483.86(万元)。

方案4,AB公司的股东同意以未分配利润全额及法定公积金的75%进行增资扩股,然后再按每股净资产的1.05倍转让85%的股份。由于用未分配利润和法定公积金进行增资扩股,并没有改变股东比例,故A公司不需要进行账务处理,在股权转让时账务处理同方案1.根据国税发〔2000〕118号的相关规定,以未分配利润全额及法定公积金增资扩股也作为分配利润的一种形式,按相关规定处理,由于双方企业所得税税率一致,故不需要补税。因此A公司在股权转让时,股权转让所得为7764.75-4526.25=3238.5(万元);股权转让成本2550万元,股权转让收益688.50万元,应纳企业所得税688.50×33%=227.21(万元)。

对比四个方案,方案1中A公司确认转让收益最大,应纳企业所得税也最大,是对A公司最不利的方案;方案2,根据税法规定,A公司确认转让收益最小,确认转让损失,应纳企业所得税当期应为0,对A公司最有利,但方案2在实施过程中也存在其他不确定因素,能否实际实施很难判断;实施方案4,根据税法规定,A公司确认转让收益为688.50万元,应纳企业所得税为227.21万元,在上述四个方案中,仅从应纳企业所得税来看,方案4属于次优方案,但方案4最具可操作性,也更符合各方面的利益需要。因此,笔者认为,就上述四个方案而言,如能协调各方面的关系和利益的话,方案2最优,如不能,则以方案4为佳。

爱华网

爱华网