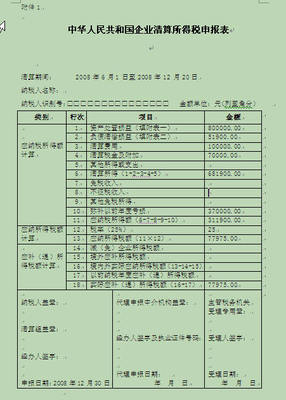

从2006年7月1日至今,新的企业所得税纳税申报表启用已近一年。新表无论从表格设计上还是从填报内容上都与原来的申报表有很大的不同。从2007年1月-4月汇算清缴中企业填报所得税申报表的实际情况来看,一些纳税人对新申报表了解还不够,填报错漏较多。还有少数纳税人对新申报表不够重视,认为它只是一个过渡性的东西(2008年实施新的企业所得税法后,纳税申报表还将作相应调整)。但实际上,今年后两个季度的企业所得税申报和将于明年开展的2007年度所得税汇算清缴,仍将使用这套纳税申报表。因此,全面细致地了解这套企业所得税纳税申报表(以下简称新表),仍然很有必要。

新表体现了“分类申报、简化预缴、强化汇算”的原则。在报表宏观结构上,新表充分体现企业所得税分类管理的原则,按征收方式的不同,分别设计《企业所得税纳税申报表》、《企业所得税预缴纳税申报表》及实行据实预缴的纳税人。其中,核定征收企业日常申报与年度申报均使用《企业所得税纳税申报表》,而《企业所得税预缴纳税申报表》及《企业所得税年度纳税申报表》则适用于实行查账征收方式的企业所得税纳税人。

在填报内容上,新表既体现了税法的原则和要求,实现了税法与财务会计核算的恰当分离,又从方便纳税人的角度出发,尽可能地将税法与会计制度协调,简化了日常申报。

《企业所得税年度纳税申报表》作为新表的主体报表,结构和内容均有较大变化。

一、简化了主表修订后的申报表主表结构不变,即仍然分为收入总额、扣除项目、应纳税所得额的计算、应纳所得税额的计算4部分,但将一些明细项目以附表形式填列,简化了主表填报项目,由原来的81行减少为35行,结构更加紧凑。

二、增加了附表新表由原来的1张主表和9张附表,改为1张主表和14张附表,增加了《纳税调整增加项目明细表》、《纳税调整减少项目明细表》、《免税所得及减免抵税明细表》、《境外所得税抵扣计算明细表》、《技术开发费加计扣除明细表》等。

三、收入与成本明细表变化较大。

(1)改变了原收入与成本明细表按行业设置,取消了行业设置的所有科目,将收入与成本明细表按适用会计制度不同设置了3套不同报表(一般性企业、金融性企业、事业单位社会团体民办非企业单位)。

(2)收入与成本明细表的内容发生了很大的变化。以适用于《企业会计制度》、《小企业会计制度》的报表为例,新收入明细表中的收入由销售(营业)收入和其他收入两部分组成,销售(营业)收入包括销售商品、提供劳务、让渡资产使用权、建造合同收入,材料销售收入,代购代销手续费收入,包装物出租收入,自产、委托加工产品视同销售的收入,处置非货币性资产视同销售的收入;其他收入包括营业外收入、税收上应确认的其他收入。

新成本明细表中的成本包括销售(营业)成本、其他扣除项目、期间费用3部分组成。其中,前两部分与收入明细表中的项目一一对应,期间费用包括销售(营业)费用、管理费用、财务费用。

(3)各明细项目的内容发生了相应调整。在收入总额项目中,新申报表调整了销售收入与其他收入构成内容,增加了其他收入的明细项目,弥补了旧申报表销售收入与其他收入概念不清、容易填写混淆的缺陷;新申报表把视同销售及税法上应确认的其他收入单独列示,有利于填表人注意视同销售等会计与税法差异调整额;在扣除项目中取消了期间费用,将费用明细项目分别填列改成可按会计报表直接填列,同时增加其他扣除项目等内容,解决了旧申报表营业外支出有些明细项目如罚款无处填写的问题,尽可能全面地体现税法与会计制度的差异。

(4)新表比较清晰地体现出税法与会计制度的差异,在为企业管理层决策提供更准确的依据的同时,也更便于税务机关开展工作。如视同销售收入中的自产、委托加工产品视同销售收入,处置非货币性资产视同销售收入,其他视同销售的收入;税收上应确认的其他收入中的因债权人原因确实无法支付的应付款项,债务重组收益,接受捐赠的资产,资产评估增值;本期转回以前年度确认的时间性差异;各种减值准备或准备金的提取差异;房地产行业预计利润的税收申报处理等。

(5)一些税收政策在新表中得以明确。随着税制改革的不断深入,企业所得税政策不断完善,但一些涉税项目在旧的申报表中却难以明确列示的,在这次新的企业所得税申报表中,这一矛盾也得以解决。如新申报表对会计准则上允许计提,而税法上不允许税前扣除的各项减值准备在附表《纳税调整增加项目明细表》中明确规定;将纳税年度在应付福利费中实际列支的符合税收规定标准的基本医疗保险、补充医疗保险(超过税收规定标准部分不得纳税调减)作为纳税调减项目列示;工会经费的计提基数由工资总额调整为按税收规定允许税前扣除的计税工资额,减少了计提基数;广告费、业务招待费、业务宣传费等项扣除的计算基数统一调整为“销售(营业)收入”,取代了“销售(营业)收入净额”作为业务招待费的计提基数;允许扣除的公益救济性捐赠的计算基数由纳税调整前所得调整为纳税调整后所得,相应扩大了计算捐赠扣除的基数等。

爱华网

爱华网