所谓“你不理财,才不理你”,但什么才是真正合理的理财呢?其实操作并不复杂,我们可以运用人的生命周期理论的特点与需求,来制定相应的理财规划方案。

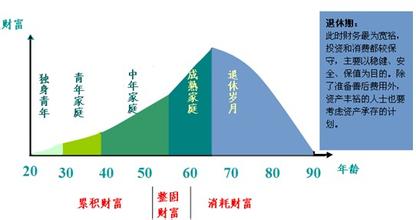

从开始独立承担责任起,人的生命周期大致可以分为五个时期,单身期、家庭与事业形成期、家庭与事业成长期、退休前期,退休期。每个时期都有不同的生活目标,也要采取不同的理财方式。

配合生命周期,还有个通用的80法则。就是用80减去现在的年龄,得到的数字,就是我们可以投资比较激进金融产品的比例。以下,我根据不同的生命周期,给一般风险偏好者一些理财规划建议。

1.单身期:从参加工作到结婚

一般为2-8年,这个阶段工资收入比较低而且花销不算小。此时理财的目的不在于短期获得多少,而在于积累收入及投资经验,为未来的生活打下基础。

这个时期理财的主要手段是努力找寻高收入的工作并积极努力地工作来积累初期的财富。同时可以抽出部分收入进行高风险投资,如股票等。

理财规划建议:单身期金融资产比例为股票或股票型基金60%,混合型30%,债券型基金5%,黄金5%。

2.家庭与事业形成期:结婚到子女出生前,即“二人世界”

一般为2-5年,这个时期是主要消费期。支出较大,消费压力和负担都逐渐加重。但同时,随着事业进入稳定阶段,经济收入逐渐增加,生活趋向稳定,此时家庭已经积累了一定的资本。

处于该阶段的人们在投资方面可以稍偏向积极的风格,但需要兼顾到安全稳健的原则,确保家庭的消费支出。同时,配备必要的保险,以规避不确定的风险给家庭带来的影响。

理财规划建议:家庭形成期金融资产比例为股票或股票型基金40%,混合型40%,债券型基金10%,黄金10%。

3.家庭与事业成熟期:从子女出生到完成高等教育

一般为18-24年。这个阶段家庭的收入支出都趋向稳定,但由于比如房贷子女教育赡养父母等负担在这个时期也是最繁重的。所以,此阶段的理财重点是如何合理调配和安排这些家庭支出。

在所有人生周期中,这个阶段负担是最重的,相对来说,保障保险需求也是最大的。

理财规划建议:家庭成熟期金融资产比例为股票或股票型基金30%,混合型40%,债券型基金20%,黄金10%。

4.退休前期:子女开始工作至本人退休

一般为10-15年。这个时期家庭已经达到稳定阶段,子女也已经开始独立,家庭资产增加,负债基本处理完毕,生活压力减小。相对来说,这个时期是人生中财富积累的高峰期也是财务上最轻松最自由的时期。

这个时期的理财目标是巩固个人和家庭的资产,扩大投资,理财目标主要是为自己退休生活做准备。

理财规划建议:退休前期金融资产比例为股票或股票型基金10%,混合型50%,债券型基金30%,黄金10%。

5.退休期:退休以后

进入退休期后,人应该多享受轻松自由的晚年退休生活。在这个时期,收入来源单一且工资收入明显下降,而且由于年龄的增大所带来的病痛的增多,家庭赤字现象较多。

这个阶段理财重点是如何保障财产安全性和遗产传承,此时投资应倾向于低风险保守型的品种。

理财规划建议:退休期金融资产比例为股票或股票型基金0,混合型30%,债券型基金60%,黄金10%。

爱华网

爱华网