系列专题:后奥运时代

股市攻略:投资成长性突出产品

攻略一:抓住成长主线

华商基金研究部总经理田明圣在受访时表示,伴随市场下跌整理,成长性而不是单纯的防御,将成为对抗经济及市场下滑的根本。因此,建议下一阶段在风格选择上侧重投资成长性相对突出的产品。

他认为,虽然今年来因受到高油价、高粮价的消极影响,中国经济会减速。但从2008年第二季度GDP增长率高达10.1%分析,估计今年中国的GDP增长率还会维持在10%左右的水平。在未来相当长的时间内,中国经济仍会继续保持持续、稳定、高速的增长。中国经济及上市公司业绩的持续增长为成长型投资奠定了坚实基础,具有竞争优势、能够在未来保持持续成长的企业会从经济增长中获益更多、增长更快。

攻略二:关注国企重组

国资委主任李荣融近日在出席国企改革发布会上明确表示,奥运会之后央企重组将由企业自愿组合转向由国资委主动推进。对此东吴基金认为,这可以看作是对管理层再次吹出的稳定市场的暖风,尤其是对奥运后加快重组步伐的表态。此前管理层对央企整合的目标是到2010年央企数量控制在80-100家之间,但这一进程在今年上半年明显放缓。奥运后可能出现以政府为主导推动的现象,力度可能超出市场预期。资产重组是否会因此成为后奥运时期的板块热点,值得期待。

此外,上海本地股是个老题材,每在弱市的环境里都会受到追捧,不过今年除了有迪士尼这个新的催化剂外,上海年后大动作的进行国资整合或许表明在世博会前拖延日久的上海本地股重组将有实质性和快于市场预期的进展。截止目前,已经有上柴股份(600841,股吧)、广电电子(600602,股吧)、巴士股份(600741,股吧)、外高桥(600648,股吧)、浦发银行(600000,股吧)、上实医药(600607,股吧)和上海医药(600849,股吧)等多家上市公司公布了国企资产重组计划。

攻略三:

把握超跌板块反弹机会

很多前期基金扎堆的优质公司本轮调整中成为重灾区,而房地产板块的调整幅度最大,很多个股跌幅达到了70%甚至80%,但保利地产(600048,股吧)等个股在近期的反弹中总是扮演了先锋军的作用。

对此,天相投顾表示,地产业进入调整已达大半年之久,前期一些房价涨幅过大的城市如深圳回调幅度甚至达到了30%-40%,近期万科、金地等一系列龙头企业带头降价回笼资金表明房市调整将进一步加剧。然而,自去年十月以来,内地地产板块跌幅大大高于同步大市,投资者对国家宏观调控政策的过度恐慌引起的抛售已经使得不少地产企业的投资价值渐渐显现出来。房地产业长期内仍然向好,一些龙头企业逆势低价拿地更为以后的发展孕育力量。天相投顾仍重申,大调整下地产板块已经具备了一定的投资价值,建议关注行业洗牌中整合能力强的龙头企业、部分有垄断优势的区域龙头和主业为商业地产经营的企业。

此外,央企重组有可能成为2008年下半年的主流投资主题之一,重组首先是从并关乎国家经济命脉的行业开始,有券商人士预计有可能是从房地产行业起步。经过一系列整合,国资委将央企近千亿元的房地产资产集中在几个主营业务为房地产的大集团公司之内。目前央企期下的主要房地产企业包括招商地产(000024,股吧)、华侨城A、保利地产(600048,股吧)、中粮地产(000031,股吧)、中航地产(000043,股吧)等,上述企业有望成为未来整合的中坚力量,可适当关注。

攻略四:农业股或成近期热点

摩根大通亚洲区董事总经理、大中华区首席经济师龚方雄认为,从中国经济的长远发展来讲,可以抓住两个脉络:一个是消费,一个是服务。中国目前的消费率太低,消费率占整个GDP的比重连40%都不到,服务业占GDP的比重也只有38%,而服务业占整体GDP的比重应该是可以大幅提升的,因为现在面临的增长瓶颈就是资源价格的大幅上升、能源价格的大幅上升,但中国经济增长在消费、服务方面的发展潜力还远远没有发挥出来。他建议可以关注一些跟消费、服务业有关的长远的行业,比如酒业、旅游业、农业及其相关产业。

他表示,奥运会后市场不会缺乏值得关注的热点,因为在10月份马上就要召开一次中央经济工作会议,专注于农业,专注于“三农”问题的解决。我们去年、今年之所以面临通胀的问题,很大原因是农产品(000061,股吧)通胀造成的,所以农业产业化是很重要的课题,那些受到农业产业化刺激的消费,如化肥、钾肥等,应该都有很多的机会。

近期A股市场的运行情况表明,在基本面没有明显改善的情况下A股市场的震荡特征仍在继续。因此,基金投资专家们建议在后奥运时期,控制风险、稳健投资仍然是采取的主要策略。其中,稳健型投资者可适当增持债券(资讯,行情)型基金以规避风险,长期历史业绩稳定优秀的偏股票型基金也是一个较好的选择。另外,近期封闭式基金走势强于基础市场,同时其折价率也有所回落,但部分长剩余期限的封基折价率仍在30%以上。在震荡市场中,较高折价的封闭式基金仍有一定的吸引力。

债券型基金可适当增持

中投证券分析师张宇表示,从国债收益率看,由于近两周国际大宗商品价格继续回落,通胀压力比之前有明显减轻,全球通胀压力的减轻使得债券收益率增加。另外,中国10年期国债收益率最近1个月基本维持稳定,最近1个月内美国的10年期国债收益率与香港的10年期政府债券收益率都处于下降通道当中,说明通胀预期有所缓解,并因此提升债券的吸引力。

而从近期的净值表现看,债券型基金的稳健型越来越突出。据统计,上周股票型基金净值平均下跌0.55%,混合型基金净值平均下跌0.75%,而50只纯债券型和偏债型基金全部上涨,总体平均上涨0.25%。在债券型基金中,如果剔除2008年成立的新债券基金,截至8月19日,今年以来债券型基金的加权平均收益率为-1.5%,其中,表现最好的是国泰金龙债券、鹏华普天债券、融通债券、易方达稳健收益和大成债券。国泰金龙债券的收益率为3.27%,今年在同类基金中排名第一。从债券类型看,打新型和纯债型基金今年以来的表现居前。

国金证券基金研究总监张剑辉表示,在经济基本面没有明显改善的情况下,A股市场的震荡特征仍在继续。因此,控制风险、稳健投资仍然是当前的主要策略,稳健型投资者可适当增持债券型基金以规避风险,张宇建议投资者可以关注国泰金龙债券、鹏华普天债券、融通债券、博时稳定价值债券,以及久期控制较短的嘉实超短债等。

积极型投资者可建仓股基

根据中投证券的市场估值周报,截至今年8月15日,从全球静态PE比较,我国A股沪深300指数静态PE为17.7倍,已经接近历史底部水平14.43倍;上证综指静态PE为18.9倍,也已经在靠近历史底部16.5倍。从全球静态PE比较来看,沪深300的PE水平已经与全球主要股权指数的PE水平十分接近。8月份以来,A股市场估值水平快速回落,投资价值有所显现。虽然股市中短期走势依然不明,取决于资源商品价格、劳动力成本、汇率水平等经济变量对上市公司盈利能力的较为复杂的综合影响,但是从中长期来看,股票型基金的吸引力在不断加强。

张剑辉指出,稳健型投资者在适当增持债券型基金以规避风险的同时,长期历史业绩稳定优秀的偏股票型基金也是一个较好的选择。

张宇也建议,积极型投资者可以适当关注指数型基金以及历史业绩表现良好的股票型基金。他分析指出,分析今年一二季度连续表现较好的股票基金,包括银华道琼斯88精选、富国天益价值、国投瑞银核心企业、招商优质成长、华宝兴业行业精选、嘉实优质企业、华宝兴业多策略增长、招商安泰股票、中银持续增长等;混合型基金包括嘉实稳健、嘉实主题精选、嘉实成长收益、国投瑞银景气行业、长城久恒、兴业可转债、易方达平稳增长、宝盈鸿利收益等。

但他同时提示,鉴于今年以来基金市场呈现较高风险特征,投资者首先要对不同类型基金的风险收益特征有所了解,然后根据自身的风险承受能力选择配置。对中等风险的基金类型要更多关注,例如嘉实稳健、长城久恒、易方达平稳增长、兴业可转债、国投瑞银景气行业、华安宝利配置等混合型基金。

高折价封基依然有吸引力

上周封闭式基金呈现强势上涨,32只封闭式基金中.有10只封闭式基金的涨幅在5%以上,表现最好的是金泰、裕阳、景福和裕隆,分别上涨6.29%、6.07%、5.92%和5.54%;基金科翔和基金汉鼎分别下跌0.54%、1.31%。总体来看,前期长剩余期限封闭式基金的高折价是此次上涨的一个重要因素,而即将到期的科翔、汉鼎由于折价较低,随着大盘同步下跌。

对此,张剑辉认为,虽然封基折价率有所回落,但部分长剩余期限的封基折价率仍在30%以上。在震荡市场中,较高折价的封闭式基金仍有一定的吸引力,建议投资者继续关注普惠、科瑞、汉兴、通乾等高折价、年度潜在分红比例相对价高的基金。

随着北京奥运会的胜利闭幕,收藏市场火热的“奥运行情”也将告一段落,前期入市的藏家最为关注手中投资的藏品未来价值几何,而对市场跃跃欲试的“新人”也在讨论接下来的热点又在何方?不过,在下半年宏观经济形势将步入调整周期的预判下,业界人士认为,流入收藏市场的资金已开始显现流出迹象,藏市将伴随绚烂一时的“奥运行情”收尾而归于平淡,较好的应对策略是针对来年热点题材尽早布局。

宏观经济变脸 市场理性回落

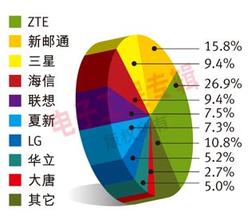

在百年难遇的奥运题材刺激下,掘金奥运也成为贯穿2008年至今的藏市主题词,奥运三大主打纪念产品——奥运纪念钞、纪念币和纪念邮品——均取得了不俗的市场业绩。来自广州顺邮坊邮币卡市场的数据显示,央行发行的奥运纪念钞在奥运期间一直是收藏市场上人气最多、成交最旺的品种,最高峰时市价超过1000元,为面值的100多倍;从2006年起连续我国发行的3组奥运纪念金银币也是藏家眼中的宠儿,前两组市场价一度突破2万元,而今年3月第3组纪念币未上市前“市场价”也已上涨15%;此外,即便是市场供应偏多的奥运邮资票品也颇受追捧,整体市价较发行时已翻了一番。

一位在顺邮坊经营多年的商家向记者表示,虽然在奥运期间上述纪念品都有不同幅度的价位调整,但这些藏品相对于上市发行之初的价格已是惊人,只要入市时机恰当,可以较为轻松地取得几倍甚至十几倍的收益。

然而,这样的好日子恐怕年内难以再现。上述商家表示,每一个热点题材的背后几乎都包含了市场炒作的因素,在暴利的预期下,投机资金疯狂涌入,但过了特定题材的时段后,这些资金又犹如退潮般撤离,“现在就是这种情况,奥运会闭幕,资金流出,收藏市场下跌。”

“这话只说对了一半。”针对商家的判断,广州西关古玩商会常务副会长、收藏家郑朝晖表示,如果整体经济环境走坏,那么收藏市场的日子也不好过。他认为,进入2008年以来,全球经济形势出现了较为明显的衰退迹象,“排除奥运的‘题材效应’和行情惯性,收藏市场年初便已开始渐趋平静,在经济不振的前提下,人们并没有太多闲钱拿出来做收藏投资。”

这在被认为是收藏投资“风向标”的年初各大拍卖行的“春拍”活动中已有体现,经过“春拍”后有业内人士表示,进入2008年,全球整体经济形势走低,流入收藏市场的资金开始显现流出迹象,拍卖会上出现了近年少见的参与客户人数减少,成交率降低等现象,“总的估计2008年市场表现将有所下滑,不会超过去年的业绩。”

郑朝晖对此表示赞同,他认为收藏市场上很大一部分资金来自私人老板的民间收藏,宏观经济面景气度下降的形势下,一方面是资金收缩,一方面是收藏人群减少,投资收藏热渐渐退温,市场需求出现萎缩。

“现在藏家投入商业渠道生产自救的多,有闲心和闲钱的少,市场趋向回落也是正常。这正好应了‘绚烂过后归于平淡’这句话,前两年奥运的预热和宏观经济形势的景气带来了收藏市场的兴旺,在题材行情过去和宏观经济周期性越来越明显的情况下,奥运后市场回调也是应当。”

未雨绸缪 提早关注来年热点

从收藏市场的一般趋势来看,下半年是投资旺季。郑朝晖表示,其一,上半年经营实业的投入在下半年开始进入收益期,资金回笼之后藏家有资本进行收藏投资;其二,下半年天气凉爽,适宜进行收藏活动,以广东为例,岭南天气炎热,春夏两季少有从北方地区南下而来的收藏者在广州参与市场交易,但每年秋季过后,天气转凉,北方来客也日益增多;其三,下半年节日较多且集中,不少收藏活动借此契机形成“礼品收藏”的现象。

“今年市场不可能如同往年这么热闹。”郑朝晖认为,在宏观经济调整的刺激下,具备实力的收藏者人数减少,资本也降低;同时年内收藏高峰在奥运题材中已经提前出现,过后市场疲软开始显露,“以往不同特色的礼品收藏都被奥运纪念品作为礼品取代。”

在这种情况下该如何进行收藏投资呢?郑朝晖建议,对于奥运后的收藏而言,如果是单纯收藏,则无所谓时间节点的选择,较少人参与,较少资金注入反而给藏家一个逢低抄底的机会,前一阶段被捧高的热门藏品可能下调价位,这个时候无论是作为投资还是收藏都很不错;另一个方面,如果是作为爱好的收藏,看中的则是藏品中包含的历史文化属性,好的东西不要介意一时底部的高低,如果有闲钱,买入就好。“可以不在乎价钱。”

但他同时提醒,如果是进行投资炒作,则需分长期和短期考虑;做短线投资,建议先保持观望态度,“市场的资金流出,人气聚拢也需要一段时间。”

对于长线投资而言,则应该提早关注来年热点,把握市场先机。“就以往的经验来看,发掘题材、提早介入市场是收藏投资的诀窍之一,在市场上,题材都是提前启动炒作的,机会也包含在其中”。

诸如奥运,实际上从2001年我国申奥成功开始,国家几乎每年都会相应地发行不同类型的纪念品,如果有心收藏,7年积累下来,很容易形成一个系列的品种,随着2007年初启动的奥运藏品价格飙升行情,在发行之初便投身市场的藏家收益均可以达到翻倍上涨。

实际上,嗅觉敏锐的商家已经开始着手发掘题材的行动了。在顺邮坊,不少邮商正在为即将到来的建国60周年大庆和澳门回归祖国十周年纪念做市场准备,潮洋邮社何敬潮向记者表示,他正在搜集此前新中国国庆发行的纪念邮品和社会主义建设成就展示邮品,同时也透过不同渠道购进港澳回归系列的纪念票品,“现在是一个绝好的时机,等到明年再进入市场就已经晚别人一步了”。

爱华网

爱华网