华润作为总部设在香港的中资企业,在大陆引起广泛关注,缘起于华润在地产界收购深圳万科和北京华远;在啤酒行业把沈阳雪花、四川蓝剑、浙江钱啤等37家啤酒企业的控股权收入囊中。今天的华润,就产能而言,已经超过燕京啤酒),与业内老大青岛啤酒并驾齐驱了。

以贸易起家的华润,凭借资本实力和并购手段,在大陆产业界驰骋纵横,已经成为谁也不能忽视的强势所在。

华润有计划投资200亿,在大陆再造一个新的华润王国。这个王国囊括地产、食品、啤酒、制药、石化、零售、纺织、水泥、电力等9大行业。因为华润的业务跨度甚巨,地域上分布甚广,华润在组织结构上采用“类事业部制”,把旗下百余家具有独立法人资格的全资、控股、参股的企业纳入25个“利润中心”,归口管理。

由于华润的业务跨度非常大,瑞银华宝中国研究部主管张化桥说,从3月份起他们不再跟踪华润,不是华润业绩不好,而是这种红筹身份难以评价、业务不清晰、管理复杂,在国际市场很难被理解和认可。

华润的并购大战,的确让精于定量分析的国际投资银行难于理解。但这并不妨碍国内论者的各种分析、批判。比如,有指责华润有资本没管理的,有议论华润泛并购能否真整合的。在德隆以“资本整合产业”为旗帜的并购大战因资金链断裂而宣告失败之际,评论预测华润并购再次成为财经媒体的热点之一。

并购为什么?

我们要评论华润在大陆产业界的饕餮、鲸吞般的大并购,首先要搞清楚华润并购的动机和动力。

在我看来,主因不外乎两条:一是华润的大量结余资本要寻找出路;二是投资方向的选择上,华润没有选择海外,而是选择了内地。

对大企业家而言,资本增值是第一要务,第二是财务报表上的利润,至于大量自有资金躺在银行户头上,收取存款利息,实非优秀企业家之所愿。

资本寻找出路,寻找钱生钱的投资机会,是华润在大陆产业界饕餮、鲸吞般大并购的内在动机。

那么,为何华润选择大陆作为投资、企业收购的主战场呢?

华润总经理宁高宁有此一说:“华润是在香港靠外贸起家。但香港毕竟区域有限,所以3年前我们从战略上考虑在内地与海外之间,选择未来数年的业务发展重点区域。进入内地前,我们在集体决策时也曾考虑到海外发展。但后来还是决定进入内地。中国经济发展这么快、前景这么好,连那么多外资都大举挺进,华润没有理由作壁上观。我们先在内地发展,积累经验和资本后,再到海外拓展更大的空间。”

我们去除宁高宁在他这个身份上必须说的官话、套话,可以得出如下两条结论:

首先,华润作为中国外经贸部直属企业,与招商集团等中资机构,起到大陆与外部世界经贸联系的窗口和中介作用,具有垄断性。随着改革开放的深入,地方和企业获得了越来越多的进出口自主权,华润之类的中资机构的外贸垄断经营地位正在逐步消解。利用过去垄断经营积累的资本,到市场上寻求发展,是再造新华润的一种积极尝试。

其次,在海外发展,还是返回大陆的投资路径选择上,我相信宁高宁是经过深思熟虑的。凭华润的官商背景,以及由此而派生的体制、管理理念和企业文化,再加上华润的资金实力,要到国际市场上去博弈,难有胜算。而所有这些,到内地发展,全部都是华润经营制胜的优势条件。

华润并购有多大风险?

德隆神话因现金流枯竭而轰然崩溃后,越来越多的人开始对“造系运动”表现出质疑。华润是否会发生“拣进篮子里的菜,因互相影响而加速腐烂”的现象?

对华润并购的前景问题,我认为要从两方面看,一是看华润本身的企业素质,二是看华润的风险防范机制。

从华润的素质来看,国际投资银行界说华润不懂管理,很可能是看不懂中国特色。

从华润的董事会和高管层的人员构成看,大部分是来源于中国国务院部委,尤其是外经贸部。华润董事长陈新华先生,就是2001年1月从“对外贸易经济合作部”副部长任上调到华润当董事长的。

这种官商、国有企业在人事方面的特点,的确不是国际投资银行界能看懂的。

但是,这对华润在大陆的发展,却是一大优势。

众所周知,中国的市场经济是有特色的市场经济,政府对经济资源的调配能力,对产业、市场和企业的管制能力,都是非常强大的。华润的企业身份,可以极大降低它与被收购企业及当地政府的交际成本,可以避免可能出现的合法伤害和非法伤害,还可以使旗下企业优先获得诸如银行授信、股票上市名额等等政策倾斜或行政资源支持。

由德隆幻灭联想到华润风险,实在是牵强附会了。长期以来,德隆都是刻意营造神秘氛围,让人想像它的官方背景和国际资金渠道。但华润在这两方面上,都是“透明”的事实。

作为在港中资机构、作为官商,华润在相当长时间里,是具有垄断地位的贸易商,不可避免会带有国企痼疾。但是,由于它长期置身于全球经济自由度最高的香港,华润对市场经济和企业管理的理解,远非大陆一般的国企、民企可比。

客观地说,华润在大陆的发展,缺的是特定的行业经验(如啤酒、制药等行业的运作技巧),而不是管理知识。

有人曾说:华润要交两份报表,一是作为国企,要向大陆国资委报告资产负债表,二是作为香港上市公司,要向国际资本市场递交财务报表。尤其是香港资本市场的会计制度、监管制度和惩罚机制,相对来说要成熟、完备得多。华润要像托普、德隆那样玩转大陆资本市场的可能性不大。

在投资、收购过程中,华润是有风险防范机制的。这一点,可以从收购方的股本结构的设计方面看出来。

比如,在大陆收购37家啤酒厂的“华润啤酒”,本身就是个合资公司,其中全球酿造业巨头“南非酿酒集团(SABmiller)”持有49%的股份。华润在啤酒行业同SAB合作,至少有两个好处:一是利用SAB丰厚的行业经验,二是分散投资风险。

而华润收购深圳万科和北京华远,整个流程设计得更加复杂:

华润集团旗下的“香港华润创业”,联合香港太阳世界有限公司和美国国泰财富有限公司在英属维尔京群岛共同设立注册坚实发展有限公司。坚实发展有限公司认购了北京市华远房地产股份有限公司,新发行股份40625万股,成为拥有北京华远52%股份的控股股东。1996年,北京华远再次扩股21875万股,坚实发展有限公司追加认购其中21874.72万股。到目前为止,坚实发展公司共持有北京华远总股份的62.5%。而在坚实发展有限公司1994年股本结构中,香港华创持有57%的股份,香港华创以坚实发展有限公司最大持股人的身份间接购并了北京华远房地产股份有限公司。

万科集团向收购方——香港华润创业定向增发新股,并以增发的股份通过目前的大股东华润总公司,转换成华润北京置地的股份,双方以换股方式实现并购。

华润收购万科、华远的案例,表明华润对怎么使用资本是有相当认识的。

华润在大陆大肆收购,特别是进入啤酒行业时,的确带有机会主义的随意性,有点类似于网络热时的“先抢摊进入,后考虑怎么做”。随着时间的推移,华润也逐渐成熟起来。

要说华润在战略决策方面的缺陷,我看不在业务跨度大这个问题上,而在于华润对自身的资源体系和能力体系缺乏清晰认识。华润投资百亿发展电力,最近又准备收购郑州煤气,就是碰对了路子。能源、原料、市政等产业,政府管制较严、准入限制较苛刻。这类行业收入比较稳定,竞争度较低,华润这种身份、背景的企业最适合干。华润在啤酒行业的整合尚未完成的情况下,最近又在制药行业开始大并购,在开放性、竞争性行业中又开辟了一个新战场。像华润最近收购的东阿阿胶(资讯 行情 论坛),我一直在考我自己的战略智慧:华润是看中阿胶的市场前景、赢利能力;还是它的管理团队;又或是基于文化认同?

收购之后,总是要整合、要重组的,特别是在收购了众多同业企业的条件下,整合、重组关系到投资效率。

问题是,收购时的随意性,收购标准的宽泛(如“行业前三”之类不应成为标准的“标准”),势必造成后期整合的困难。

按国内标准来看,华润并购在技术(操作技巧)层面上是成熟的。由于自身的资本实力和企业身份,在可以预期的将来,华润不会出现德隆那样的反盘。但是,由于战略上的不清晰,未来的整合会困难重重。

给华润的几点建议:关于战略决策问题

开弓没有回头箭,华润并购走到今天,已经不可能再设想如果从头开始,该怎么干的问题。但是,在战略上了解自己的资源和能力两个体系还是有必要的。能力是可以培养的,但培养能力也是需要耗费资源的。

从当初收购啤酒项目的随意性,到最近还在行政管制行业和开放性行业同时作战,表明华润在战略决策层面上并非完美。这是否意味着华润的董事会对这些看似务虚,实则务实的战略问题缺乏应有的警醒呢?

关于整合重组问题

收购之后的整合是应有之义。比如,采购在同一个平台,集合竞价,显然有利于降低成本。但是,这里要注意一个问题,我把它叫做棋手变棋子的问题。

当年乐百氏老总何伯权引进达能资金后,以“战略不合”为由分手。其中一个最大的心理原因是:何伯权们本来都是棋手,自己在下一局棋,但交出控股权后,何伯权们就成了达能棋盘上的一枚棋子。这种角色变换所产生的心理落差,是非常巨大的。

相信华润在经历了任志强离职后,已经对被收购企业的“棋手变棋子”问题有相当体认了。

关于职业化问题

由于并购速度之快,整合难度之大,华润将面临严重的经理人才短缺和文化冲突问题。如果说,华润在并购时是唯物主义者,强调资产质量和盈利能力,那么,在整合时,不妨唯心一把,办个“华润商学院”,传授战略、管理知识,加强文化认同,同时,也为华润未来的发展建立起一个人才储备库。

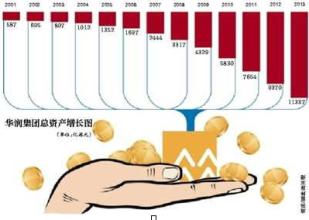

华润集团

总资产800多亿,2003年华润集团营业额达467亿元港币,手头有170亿现金,可支配金额达300亿,此外每年通过股票增发可以筹资10到40亿港币。

华润旗下的上市公司在香港有:华润创业、华润置地、华润励致、华润水泥控股、华润电力控股;在大陆有:万科、华润锦华(资讯 行情 论坛)、华润生化、东阿阿胶、维维股份等。无论是股市筹资,还是银行授信、借贷,华润的融资通路都是宽泛的。

爱华网

爱华网