“我们需要解放这只老虎。”当“驯兽师”李书福说出这句话时,也许已经预见到整合沃尔沃的艰难。

瑞典时间3月28日15时(北京时间21时),经历了惊心动魄的等待,吉利集团董事长李书福与福特汽车首席财务官Lewis Booth签署最终股权收购协议,吉利以18亿美元价格获得沃尔沃轿车公司(简称:沃尔沃)100%股权以及相关资产(包括知识产权)。

在协议书上落笔后,兴奋的李书福紧紧握住Lewis Booth的手,后者的笑容含蓄而拘谨。十分钟后,全世界都获知了这一消息。

随后的小型新闻发布会上,面对“吉利与沃尔沃关系、管理团队、新工厂建设”等问题,李书福向在场的瑞典媒体适时抛出承诺:“中国将成为沃尔沃轿车的第二个本土市场。”

而就在数天前,还传出谈判可能夭折的风声。3月20日,李书福接受媒体采访时称:“如果收购无法完成,责任不在吉利而在福特。”当谈判组成员向李书福汇报时,对谈判尾声福特提出诸如“运营资金一并注入”等新条件,李书福确实有一丝不快。而瑞典工会三天前反对收购的声明也让谈判笼罩在阴云中。

国内对这起蛇吞象的并购,也有“王宝强娶温特莱斯”之说。一个令外界担忧的问题是资金。据记者了解,为在5月4日前筹足120亿收购资金,李书福团队目前仍在紧张融资。

此前在记者两次面访李书福时,无论表情还是言谈之中,李书福都已显出必胜者的姿态。一落座,他便谈起未来整合传统汽车企业的思路;他还强调说,之所以收购沃尔沃,首先是看中了公司价值。彼时距收购尘埃落定,尚有三个月。

融资路径追踪

就在吉利成功收购沃尔沃引发全球关注之际,李书福团队的融资依然处在进行时。昨日,最新一笔25亿元现金打入了北京吉利万源国际投资有限公司(以下简称“吉利万源”)账户——该公司是为收购目标公司而专门设立的。

记者通过追踪吉利万源的资金流向,勾勒出了吉利收购背后不为人知的融资路径。

2月12日,一个陌生的名字——大庆市国有资产经营有限公司(简称:大庆国资),向吉利万源账户注入5亿元资金,按照协议另外25亿元将在3月31日前缴清。

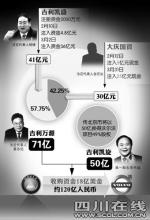

账户资金往来还显示,2月10日和3月2日,吉利万源的股东——北京吉利凯盛国际投资有限公司(以下简称“吉利凯盛”)分别向该公司注入资金4.8亿元和36亿元。加上之前出资的2000万元,截至3月2日,吉利凯盛共向吉利万源注入资金41亿元。

增资的同时,吉利万源召开股权分置会议,同时增加公司注册资本。2月26日,北京市亦庄开发区宏大北路7号7021室,吉利万源法定代表人童志远主持本次会议。他同时也是吉利“中国沃尔沃轿车项目”首席运营官。

在这次会议上,吉利万源的股东决定将该公司的注册资本由原来的2000万元,增加至71亿元。其中吉利凯盛投资由2000万元增至41亿元,占注册资本总额比例的57.75%;大庆市国有资产经营有限公司将增资30亿元,占注册资本总额的42.25%。

吉利万源股东由原来的1个增加到2个——原股东吉利凯盛实际控制人是吉利控股,法定代表人为吉利控股集团总裁、董事局副主席杨健;新增股东大庆国资,法定代表人是金宏达,2009年2月24日担任大庆国资董事长之前,金的职务是大庆市财政投资评审中心主任。

股权分置后,吉利万源的董事成员是:童志远、尹大庆、沈晖、金宏达和罗昱,按照股权比例,前三者来自吉利,后两者来自大庆国资。监事成员为袁小林和由广荣,分别代表吉利和大庆国资。

大庆国资成立于2003年6月6日,注册资金为7亿元,主营产品及服务是国有资产投资与资产管理。2010年2月7日,大庆国资与吉利控股集团、吉利凯盛签署了《股权质押协议》。在该协议中,吉利凯盛自愿将向大庆国资提供等值于30亿元人民币的股权质押。大庆国资作为质权人将收取质押股权的全部股息、红利及其他任何利益。

3月2日,吉利万源注册资本由原来的2000万元剧增至71亿元人民币。

3月10日,北京市工商行政管理局批准了吉利万源的股权分置申请。“由于吉利万源股权分置已经完成,未来该公司将不会有新资金注入。”一位主打收购和兼并案的律师分析。

与吉利万源几乎同时注册的另一家内资企业——北京吉利凯旋国际投资有限公司(以下简称“吉利凯旋”),目前其股东只有李书福一人。截至3月29日,注册资本仍为1000万元。

按照18亿美金的收购价格折算,李书福这次收购需要超过120亿元人民币。吉利万源的注资已经完成,那么下一步50多亿元的融资缺口,需要通过吉利凯旋来完成。2月28日晚,吉利控股对外发文称“收购所需资金已经到位”。如果信息属实,吉利在正式交割日期5月4日前,必须要有50亿资金注入吉利凯旋。

3月30日,刚从瑞典归来的李书福马不停蹄,带着自信的笑容与沃尔沃收购团队一起接受了中国几百名记者的采访。而除了目前已知的购得沃尔沃所需的18亿美元外,经过吉利收购团队测算,包括运营资金等在内,收购沃尔沃需要27亿美元,而李书福信心满满地告诉记者,资金已全部到位,来源大体一半国内一半海外。

将融资与国内建厂捆绑

在观察家眼中,吉利收购沃尔沃,是一场新市场对旧市场的争夺,也是一场李书福和资本的时间赛跑。

李书福巧妙的地方在于,其将融资与国内建厂紧密捆绑。

没有人怀疑,在中国汽车消费迅速增长的背景下,“收购沃尔沃”足够引起资本市场和各地方政府浓厚兴趣,李书福需要的是做足概念,在公众面前表现出足够自信。因为收购沃尔沃的概念,足以触动地方政府、资本市场和媒体的兴奋点;这样有故事的品牌,同样也能让沈晖这样的职业经理人,在后期选择投奔李书福。

自2009年初吉利竞标沃尔沃曝光后,涉及李书福收购沃尔沃的各种信息乃至于猜测,开始充斥国内外报刊。频频现身的各路人士像挤牙膏一样,定时向固定媒体管道透露着消息。

从2009年1月参与竞购沃尔沃开始,随着谈判进程深入,在各方关系撮合下,李书福团队接触诸多地方政府、投行以及各类基金的步伐也在紧张进行。

李书福的融资策略是——哪里投资,未来基地落户哪里。在民营经济发达的浙江,目前土地供应已经很紧张,而且前有新经济宠儿马云,后有温州、义乌等轻工业产业集群扎堆,吉利不可能获得浙江省和地方一级政府的扶持和政策优惠,现在无论在宁波还是路桥,李书福要廉价拿地已经非常困难。

早前在天津市高层牵线下,李书福与天汽曾一度达成口头协议——天汽以土地和资金入股沃尔沃项目,基地落户天津市滨海新区的天汽厂区。由于天汽没有足够资金,并认为吉利收购沃尔沃风险过大,合作最后告吹。一度和吉利走得很近的渤海产业基金,此前已经投资奇瑞,对汽车项目有一定经验。对于不介入沃尔沃,渤海基金相关人士透露,“主要是担心收购后的运营和消化。”

此前也有信息称,北京市将以50亿换得沃尔沃项目49%股权。据记者了解,北京市和吉利达成的方案是,由北京国资管理有限公司发债30亿元人民币,参股沃尔沃收购主体。截至目前,北京市方面在注资上尚没有动静。

北京市早在数年前就提出了“打造千亿汽车产值”的目标,因为在首钢外迁后,北京除了北汽已经没有大型工业企业,沃尔沃项目落户北京,符合北京市做大做强汽车产业的目标。

此前童志远加盟沃尔沃团队,被内部人士认为是北京介入沃尔沃项目的信号。由于曾担任过北京戴-克奔驰的总裁,首席运营官童志远在收购沃尔沃完成后,将扮演北京市政府资产管理人角色,同时也负责沃尔沃落户北京后与各部门的协调。

以上只是解决收购资金问题,李书福还要为后续运营融资。

按照吉利财务顾问洛希尔的估算,初期运营资金在5亿—10亿美金。早前成都市政府已经给成都银行和国开行成都分行下文,要求配合吉利的融资收购。根据融资计划,由国家开发银行和成都银行各提供20亿元和10亿元低息贷款,3年内吉利仅需付约三分之一的利息,三年后酌情偿还。

融资计划由成都工投完成并提供保证担保,不过成都方面不会入股沃尔沃项目。但是作为交换条件,未来吉利必须加大对成都基地的投资力度。吉利成都基地原本规划是主产SUV,未来很可能把更多吉利旗下的产品放到成都生产。

成都市和重庆市争夺中国西部汽车产业龙头,由来已久。且成都有“中国汽车第三城”之称,加大在中国西部最大消费市场的产能,完全符合李书福的战略需求。

国内生产预计要一年半以后

按照计划,正式签约后,吉利将立即成立沃尔沃项目接受及筹备管理办公室,在为期6个月的接受过渡期内负责与福特交接。吉利万源将以沃尔沃汽车母公司形式出现,下设金融、风险管理、生产制造、采购等部门。吉利万源将通过在瑞典设立一家全资的特殊目的公司(SPV)来持有沃尔沃汽车股份。同时与中国进出口银行和中国银行签订贷款协议。

目前该收购协议将等待瑞典、中国和美国三国政府审批,如果审批流程顺利,沃尔沃在中国国产预计要到一年半或两年后。

无论收购最终胜算如何,李书福收购沃尔沃,对中国汽车产业的生态和心态都是一次“核冲击”——一个造车仅10年的民营企业家,史无前例地借收购进入了世界主流汽车市场,成为仅次于奔驰、宝马和奥迪的第四大豪华乘用车公司的老板。李书福成了传奇!

完成交割后,沃尔沃研发总部仍将留在瑞典,但在中国将建立一个研发中心,聘请来自沃尔沃公司和中国本地的工程师,通过两个研发中心实现全球化开发。并且开发跟宝马7系、奥迪A8直接竞争的沃尔沃S100车型,以提高高端车市场占有率。

为了实现沃尔沃收购尽快盈利,李书福已经提前设计了一个五年规划。为控制成本,吉利并购沃尔沃后,中国采购比例每年将提高8%,5年后超过40%,以便5年内降低采购成本至少12亿美元,零部件出口每年带动40亿美元。李书福规划的未来沃尔沃北京基地,生产规模是年产30万辆整车,全球未来五年内,产销规模要增加到年产90万辆。

洛希尔银行给李书福做的收益预测是——2011年可实现盈利,2015年实现息税前利润7.03亿美元。当然,这些预测需要时间来检验。

爱华网

爱华网