银行理财在几年前,给储户推销一些保险或者基金业务就已心满意足,而今已经成为各大银行“圈地”的法宝,房贷理财,人民币、外币理财产品,打新股专项理财产品,如此种种吸引了众多原先只会定存或买国债的投资者。

银行理财市场风生水起,理财产品消费者成为银行除了储户的另一主要“拉拢”对象。

而自理财产品呱呱坠地起,投资者和银行间的矛盾就没有消停过,要做一名不被忽悠的投资者,以下几类风险值得关注: 收益率陷阱一直存在,一般投资者容易忽视它的可变性而对此报以较高的投资回报期望。预期收益率常常出现在某理财产品的说明书中,而除了固定收益类品种的预期收益率等同于到期收益率外,其余情况下它都是产品设计。而银行销售人员口中的“最高收益”虽然并没有故意欺瞒投资者,但是往往对投资者造成了重大误导。

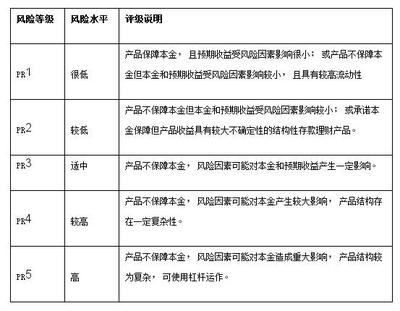

故购买银行理财产品时千万要注意它是保本产品还是非保本产品,不固定收益类产品中也是有保本和非保本的区分的。理财专家余屹特别指出:“现在名目繁多的理财产品鉴别方法其实也不难,投资者在认购时搞清楚它的市场投向,并从中分析市场风险就可以作出决策了。” 除了关注收益率外,理财产品的流动性也值得考虑。现在许多理财产品都还是封闭式的,也就是购买者不具有提前终止权或即便提前终止也要付出较大代价。

特别对于一些正处在贬值通道中的外币理财产品,如果不能及时赎回将面临较大的汇率风险。再者,对于考虑到短期内可能有突发资金需要的投资者,可否办理质押贷款的理财产品条款也值得特别留意。好的流动性能将投资转变为现金,并有获得额外投资回报的可能性。特别是在长假前期,短期理财产品的受欢迎程度立马显现。

去年,随着央行加息工具的频繁使用,银行存款利息率步步高升。为了顺应时局,虽然部分银行也将固定收益类产品的收益率提高,但是由于未来利率的不确定性,理财师建议投资者在选择固定收益类产品时充分考虑利率进一步上涨的空间,特别是在中央将货币政策从稳健调整为适度从紧的大背景下,升息在2008年或将比较频繁,购买此类产品要尤其注意利率风险。 爱华网

爱华网