在接受美国一家媒体采访时,约翰.保尔森(JohnPaulson)告诉记者,他的投资主要基于两条原则:第一条是,紧盯下跌的趋势,不用总看着上涨的趋势。

他解释说因为向上的趋势自己会走得很好,而向下的趋势则会让你致命。在管理公司时他也时刻谨记此条:“我们的目标就是保住本金!绝不能把本金亏掉!”第二条理念完全是第一条理念的另一番演绎:风险套利不是要去赚钱,而是避免赔钱。

这几乎就是股神巴菲特“第一不要赔钱;第二是谨记第一条”投资原则的翻版。

做空房地产

在投资中,保尔森一直在寻猎的就是亏损有限而盈利无限的赚钱机会。

2005年的美国市场,让他嗅到了做空的机会。保尔森认为,由于利率极低,人们很容易拿到贷款,市场流动性过剩,而乐观的情绪依然充溢,信贷市场充满了泡沫,做多的风险达到高点。保尔森表示,在当时的情况下做空完全符合自己的投资理念——亏损有限而盈利无限。“做空债券的美妙之处就在于它最大损失仅为该债券利率与基准利率的差额,而如果债券发行方违约了,盈利是无限大的。”

其实保尔森做空的初始目标并不是房地产市场,而是汽车市场。2005年,他先开始在汽车供应商等公司债券上建立空头头寸。孰料,即便是这些公司已经进入破产程序,其债券价格仍在上涨。保尔森对此很不开心,但他坚信做空的方向一定没有错,于是他对公司的分析员大喊:“哪里有我们可以做空的泡沫?”

“房地产。”分析员斩钉截铁地回答。

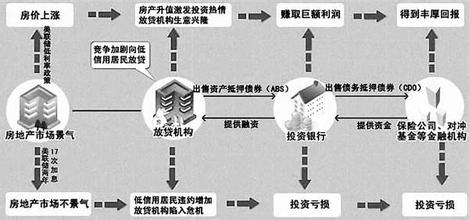

他开始移转目光,由于无法卖空房地产本身,他选中了次贷指数,因为次贷恰是整个房地产产业链中最薄弱的环节,因此下跌风险也最高,卖空次贷指数可以证实他的投资假设。卖空次贷指数的另一个好处是,只需投入交易总额很少一部分的保证金,资金运用灵活。

保尔森决定成立一只通过买入信贷违约掉期来做空房屋抵押债券的对冲基金,尽管谨慎的投资者劝他不要贸然进入自己不熟悉的领域,但保尔森还是为这只新基金募集了大约1.5亿美元的资金。2006年年中,第一只信贷机遇基金开始了运作。

可是,房地产市场依然繁荣,保尔森的新基金一直在赔钱,一位好友问他是不是准备止损。“不。我还要加注。”他回答说。为了缓解压力,保尔森每天去中央公园长跑5英里,他还告诉妻子,“这种事情需要等待”。

“碰到这样的情况,很多有经验的人都会选择退出交易止损,但奇怪的是,损失似乎让他(保尔森)变得更坚定了。”彼得·索罗斯说。这名金融大鳄索罗斯的亲戚也投资了保尔森的基金。

保尔森“加注”就是做空ABX,一个在2006年初才被创造出来的反映房产次贷市场状况的指数。2006年底,ABX下跌,保尔森的基金升值20%。接着,他开创了第二只同类基金,该基金仅在2007年2月份就升值了60%。

2007年2月7日,美国第二大次级抵押贷款企业新世纪金融公司预报季度亏损。后来,美国第五大投行贝尔斯登投资次贷的两只对冲基金也接连垮了。这意味着保尔森所期待的收获季节终于到来了。

最终,在2007年的次贷风暴中,保尔森的第一只基金上涨了590%,第二只上涨了350%。仅2007年就有60亿美元的资金涌入保尔森的基金,这还没有把他们当年的投资收益计算在内。“保尔森没有过早地开始熊市操作策略,他对时机的把握很出色。”《华尔街日报》这样评价道。

做空金融股

更具挑战性的2008年里他再一次嗅到了做空的机会,开始做空金融类股票。当时人们认为此前爆发的次贷危机风波已经吹过,当投资者兴冲冲地冲进市场时,他没有跟风。

自去年初,在他的投资组合中空头头寸逐渐增加,后来,其对冲基金猛烈做空美国的主要金融机构如高盛、雷曼等。结果,保尔森名下Proshares基金仅在去年第四季度,投资收益就达44%。

尤其值得一提的是,通过做空苏格兰皇家银行(RoyalBankofScotland)和哈里法克斯银行(HBOS)等拥有较高英国抵押贷款风险敞口的英国银行股,保尔森获利10亿美元。在华尔街诸多对冲基金经理还在为如何处理掉手头重仓持有的雷曼股份而焦头烂额时,保尔森轻松且愉快。

爱华网

爱华网