这一次,或许他将再次战胜市场,如同他曾经历过的历次经济危机。

8月7日收盘后,美国“股神”沃伦?巴菲特执掌的伯克希尔?哈撒韦公司发布了第二季度财报。报告显示公司结束了连续六个季度出现的盈利下滑,当季盈利33亿美元,折合每股收益2123美元,较去年同期的盈利18.8亿美元增长近14%。

当日进行的常规交易中,伯克希尔股价上涨1150美元,收于10.81万美元,涨幅为1.08%。

过去的六个季度,是巴菲特“44年最差”的日子:公司连续亏损、股价持续下跌,“廉颇老矣,尚能饭否”的质疑声更是四起。

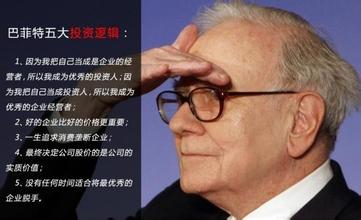

如今,我们依然无法仅仅凭借刚刚出现盈利的公司财报,就简单断定巴菲特已走出低谷,但那个10岁开始买卖股票、26岁创办自己的投资公司、30岁左右成为百万富翁,并最终依靠股票买卖成为世界首富的环球投资家,的确战胜过他曾经历过的数次危机,他的法宝是:价值投资。

提前备好现金

2000年夏天,69岁的巴菲特做了结肠手术。当他躺在医院病床上休息的时候,网络股泡沫正在平息,纳斯达克交易量跌破峰值的一半。由于坚持不购买任何网络股,巴菲特此前遭到众多恶意攻击。《华尔街日报》甚至报道称:人人都通过科技股票赚钱,只有顽固而吝啬的巴菲特不在其中,他的股票已经下跌48%。

然而,巴菲特并不在意。走出病房的他,开始在资本市场大笔买入,私营公司、破产公司和侥幸生存的公司,都被他收入囊中。巴菲特的名声又开始恢复了。为了这一天,他已经等待了超过一年的时间。从1999年开始,巴菲特就把投资重心从股票转移到债券上,因为他认为当时投资债券远比投资股票容易得多。

这并不难以理解,按照他的投资理念,他已经无法在当时的市场上发现更加值得买入的股票了。

经典的一幕,同样出现在本轮金融危机中。2008年第四季度,伯克希尔公司只增持了4家公司的股票,但减持的公司则达到7家。与此同时,对固定收益类产品的投资却在不断加大,巴菲特频频出手买入一些高收益率的公司债券,如26亿美元瑞士再保险公司债券、2.5亿美元奢侈品珠宝商Tiffany的债券。

如果加上2008年9-10月份购买的优先股,巴菲特在2008年下半年内投资于固定收益类产品的金额就达116亿美元,相对于其投资于股权类产品的比重大很多。

做出这样的选择并不难理解。在金融风暴的冲击下,公司盈利会大幅下滑,股票市场也极其动荡,权益类产品自然难以获得稳定的收益。固定收益类产品,特别是高等级的公司债券,也就变得极有吸引力。前述瑞士再保险与Tiffany的债券,其年收益率均为10%。

但这些拥有优厚条件的固定收益类产品,一般只有在特殊环境下,信贷枯竭的时候,才有可能出现,其买入时机的把握非常重要,一旦错过就不会再来。当买入窗口打开的时候,必须有足够的现金来支持购买行为。显然,巴菲特拥有这样的准备。

伯克希尔的财报显示,到2008年9月30日,巴菲特的股票持仓量只有55%,账面价值760亿美元,另外45%就是现金和准现金,其中,债券296亿美元,现金337亿美元。

这一幕,和2000年再度重合。尽管在手术后大胆买入股票,但到2000年末,伯克希尔公司依然拥有数十亿美元的闲置资本。

巴菲特传记《滚雪球》中如此描述当时的场景:“地下室堆满了钱、椽子上挂满了钱、墙上贴满了钱、烟囱里塞满了钱、屋顶上铺满了钱——大量金钱源源不断地从这台永不生锈的‘现金机’中吐出。”

正是这些现金让巴菲特能从容买到自己心仪的公司。

布局安全股票

“心仪”的公司,正是巴菲特一生的追求。

过去一年,巴菲特最大手笔的两项股权投资,分别是50亿美元高盛的优先股,和30亿美元GE的优先股。根据伯克希尔今年二季度财报,这两项股权投资的账面溢价已经超过20亿美元。

在今年《致投资者的信》中,巴菲特提到自己老师格雷厄姆几十年前的教诲:价格是你付出的,价值才是你得到的(Thepriceiswhatyoupay,thevalueiswhatyouget)。

即使在非常时期,巴菲特也未改变他一贯的价值投资理念,寻找高盛与GE这样的公司,这些公司“简单、安全、有利润且令人愉悦”。

1962年,当巴菲特第一次接触伯克希尔的时候,他就已经知道,伯克希尔作为一门生意每股价值19.46美元,可是在连续亏损9年后,任何人都能以仅仅7.5美元的价格买入,巴菲特于是开始买入,并持续买入,直到最后完全拥有伯克希尔。

当然,他在后来发现,“如果我从来没有听说过伯克希尔,可能我的情况会更好。”但可贵的是,当他发现这个错误的时候,就开始着手改正这个错误。巴菲特将这家濒临破产的纺织厂,精心运作为股价高达六位数的公司,今天的人们甚至很难用一个简单的字眼来描述伯克希尔,因为任何一种划分公司种类的做法都不适合它。

美国运通也是巴菲特“心仪”的对象。自1964年以来,巴菲特一直拥有这家公司的股权,即使在风雨飘摇的2008年,他也没有改变过对运通的仓位。

1964年,巴菲特几乎是以亢奋的冲刺速度开始投资运通。他在更早以前就注意到了运通,并将其视为“刚刚崛起的金融发电所”。但因为股价并未进入他的安全边界,巴菲特并未购买。在1963年的豆油丑闻之后,投资者纷纷回避运通公司,其股价亦被拦腰砍掉一半,人们甚至认为,运通公司能否幸存下来都是值得怀疑的事情。

“在别人恐惧的时候贪婪,在别人贪婪的时候恐惧”。巴菲特开始走访奥马哈的饭馆,以及那些接受美国运通公司信用卡和旅行支票的地方,以衡量和竞争者相比,美国运通做得究竟怎样,以及它的旅行支票和信用卡的使用是否会下降。

经分类研究后,巴菲特发现,客户们仍然很高兴和美国运通公司的名字联系在一起,华尔街的污点还没有传播到大街上。于是,他开始不知疲倦地工作,以保证在不推动股价的情况下,买到尽可能多的运通股票。到1964年11月,他已经拥有超过430万美元的运通股票。到1966年已经在运通上花了1300万美元。

为此,巴菲特向他的合伙人解释:“我们远远没有像大多数投资机构那样,进行多样化投资。也许我们会将40%的资产净值投资于单一股票,而这是建立在两个条件之上:我们的事实和推理具有极大可能的正确性,并且任何强烈改变投资潜在价值的可能性很小。”

看好一家公司,耐心等待购买时机的来临,然后,更加耐心地持有,直到投资的潜在价值发生变化。这些,似乎就是巴菲特一直在做的事情,无关经济危机。

爱华网

爱华网