编者按:早在2007年底,世界上最大的私人股权投资基金(Private Equity,PE)之一凯雷投资集团(The Carlyle Group)联合创始人大卫·鲁宾斯坦(David Rubenstein)就曾断言“PE业的黄金时代已经结束”。这个被称为“华尔街宇宙之王”的行业在2007年到达巅峰,却在去年因金融危机引起的流动性丧失、无法进行杠杆融资而顿时举步维艰。

“我们需要去适应它。”鲁宾斯坦那时说。两年之后,这位PE业的巨擘带来了更为具体的洞见—如何适应变革。在近期的“2009清华管理全球论坛”上,他表示,PE业正在经历自我变革,将成为“求新的增值型资本”(Change Capital),专注于为旗下所投资公司提供增值服务,并在政府和监管机构的重视下变得更透明……在完成种种变革后,这个行业将成长得比2007年泡沫破裂前更加庞大和强大。而新兴市场尤其是中国,在严重的经济衰退中表现出比发达市场更强的抵抗力,它们是未来对PE行业最具吸引力的投资地区之一。对于PE业方兴未艾的中国,听取经历过多次衰退与复兴的行业领袖的意见尤为重要,因此我们将此演讲全文刊登如下。

巅峰之后

在1980年代,世界上基本没有人投资PE,但这个行业在随后若干年中稳步增长,到2007年时,全球PE募资金额约达9000亿美元。

但此后全球进入严重的经济衰退期。2007年几乎可算PE业的巅峰,之后交易数量急剧下跌。这个行业出现了4种发展趋势:1、PE募资金额大幅下降;2、PE投资金额大幅下降;3、已投资PE项目的退出数量大幅降低,这意味着没有几个项目能退出,投资者能得到的回报较低;4、在PE项目中已持有的股权价值大幅降低,因为项目本身的当前价值降低。

一个最能体现PE行业衰退程度的数据是:从2003年第4季度到2007年第4季度,PE每季度能为投资者带来约145亿美元的收益,现在这个数字已下降到大约30亿美元。

PE业目前正经历自我转型。其投资和退出数量、投资规模及新募集资金规模都缩水了,有些人认为这种趋势可能持续下去,PE将变回一个小产业—或许不像1980年代那么低迷,但规模一般。

第二种可能是PE将退回到1990年代的水平。它可能不会彻底衰退成1980年代的小产业,至少还将是人们投资的备选方式之一,但它不再能推动经济发展,也不会每天出现在报纸头条。第三种可能是PE将实现自我转型,最终度过这段低迷期,并且变得比2007年泡沫破裂前更庞大。

历史表明PE将实现第三种可能。我们已经历过两次与现在类似的衰退阶段:1990至1991年和2001至2002年。每次衰退都促使PE转型和重生,它修正了一些错误和缺陷,然后变成比以前更庞大的产业。

在1990至1991年的衰退期之前,PE是个非常小的产业。美国95%的大型交易都是债权融资,只有5%选择PE。有时PE提出的交易条件非常不友好,大量使用所谓的“垃圾债券”,但仍只是美国经济的一小部分。随后1991年的全球衰退发生,PE意识到如果想生存下去就必须自我变革,它也确实这样做了。衰退期过后,PE变成一个完全不同的行业,它开始从事“友好”交易,从业公司、愿意投资PE的个人和机构都更多了。它基本发展成一个全球产业,不仅在美国,欧洲、亚洲、拉美等地区也有了PE市场。

1991年之后,PE进入增长模式,成为一个具有相当规模的行业,并在世界各地市场上都拥有显著地位。但随后在2001至2002年时泡沫破裂,PE再次经历衰退和自我变革,修正了自身错误,并成为一个规模更大的产业。此时的PE自身和基金规模都很巨大,是交易金额动辄三四百亿美元、冠居全球的产业。它几乎成为资本主义在全球的代言人,以致很多批评组织、联盟、消费群体、环保组织开始呼吁:“等一下,PE太强势了,它必须放慢速度、缩减规模。”

然后全球经济步入当前的经济衰退期,PE的投资规模和活动都减少了。如果这一次还想卷土重来、变革得比以前更强大,就必须具备以下几个条件:

人们必须普遍认识到PE投资确实能带来更多价值;各国政府必须认识到鼓励发展PE有利于经济发展;普通合伙人和有限合伙人必须认识到他们相互依存,如果这个行业想向前发展和自我变革,他们就必须合作;政府必须保证介入和干预是有限的,要让PE发挥帮助所投资企业转型的自身优势;投资模式必须回归正常,公司的收购价格要保持在合理水平,如果需要使用杠杆,杠杆率也要保持合理。

我相信今后几年内,PE也将逐步变为在转型中求新的增值型资本,实现自我变革,发展得比以前更大更强。原因如下:

1、基本的PE模式依然有效。如果给予管理者及其团队一些股权,让他们在私人企业机制下运营,同时要求在3至5年内把企业变得更好,通常企业经营效率确实能得到提高,并给投资者带来优厚回报。

2、历史经验表明,PE的投资回报高于公开市场交易,我相信将来还会是如此。等下我会向大家展示同一时期内PE要比任何其它投资方式产生更高回报。

排名前1/4的美国收购基金(不管规模大小)的投资回报远高于标普500指数、道琼斯工业平均指数和纳斯达克指数。比如,标普500指数过去10年的年均回报率是5%,而排名前1/4的收购基金年均回报率是22%,几乎是前者的4倍。这个例子说明,如果投资于排名1/4前的优秀收购基金(PE的一种),回报高于其它任何你能想到的合法投资途径。

3、现在的投资者希望可以从PE投资中弥补其在其它投资上的损失。因为公共养老基金的回报率大幅缩水并且面临着资金不足的困境,世界各国的主权财富基金也都遭受了不小的亏损。因此很多投资者现在的心态是:“我必须找到比标普500指数或富时100指数、比市场平均资本回报率回报更高的投资方法。”这正是PE通常能做到的。

4、美国和世界其它地区的经济正在复苏,这有助于PE较快恢复。很快就能看到PE重新开始理智的投资,使人们相信它已吸取教训,并将在未来数年内做一个非常安全、谨慎的投资者。这样一来,投资者也会重新进入PE,交易又开始活跃起来,人们也会重新意识到PE是全球经济一个有价值的部分,PE的增长将再次出现。

自我转型

但PE确将发生变革。基金规模将缩小,短期内不会再有200亿、150亿美元的基金,但可能会有100亿美元的基金。投资者在做大型基金投资的同时将有更多机会进行联合投资。投资规模也会缩小,不会再有三四百亿美元的交易,更常见的是20至30亿美元的交易。股权在投资中所占比例更可能是50%而非从前的35%。持有期不再会是2至3年,而可能是4至6年。政府介入可能有所加强,监管程度会更高。这个行业会出现两种情况,既有全球性的PE在世界范围内进入不同领域的投资,同时也会有规模较小、专注于某个特定领域的本土基金。

同时,PE投资的区域也可能改变。新兴市场的吸引力日渐增大。其实“新兴市场”这个说法并不太准确,这个词始于1980年代,当时人们用它来指代有限的几个国家。但现在“新兴市场”指除美国、西欧、加拿大、澳大利亚和日本之外的全球所有国家。虽然已经过时,我还是借用一下这个词。新兴市场将更有吸引力,尤其是规模较大的新兴市场,中国、印度和巴西这样的国家将吸引更多PE资金。

不良资产投资(distressed investments)还将流行数年,它对投资者还将保持吸引力。投资者对由政府扶持和投资的公司兴趣会增加。这些公司在某些方面受到政府扶持,就像很多美国银行都被国家接管,美国联邦存款保险公司(FTIC)也会为其提供某种保护。你会看见越来越多的少数股权及非杠杆投资,这类投资不会涉及债券,PE只会接受少数公司股权。

此外,PE也会更关注能增加价值的行为。它们不仅要求得到资本回报,还会通过提高所投资公司的管理水平使对方变得更好。PE也会更注重向媒体和政府沟通它们所从事的事业。历史上,PE曾是一个具有较高私有性的行业,不会花太多时间解释其运营情况,只是努力为其投资者获得高评价和高回报。但现在,如果这个行业想做得更好,就必须向各级政府、媒体和公众解释其运营情况,因为它们都很想更多地了解PE在做什么。

今后,普通合伙人和有限合伙人会比以前更注重合作。在我看来,他们双方之间的紧张关系不可能再继续下去。越来越多的普通合伙人需要寻找永久资本和更多资本,我认为这些钱部分将被投资于新兴市场—不仅是更大型的新兴市场,而是所有新兴市场。

我们从这场经济危机学到的是,新兴市场在严重的经济衰退中比发达市场抵抗力更强,事实上,越来越多的新兴市场比发达市场发展得更好,投资者开始认为新兴市场是颇具吸引力的投资地。我认为PE在关注区域上会发生一些变化。现在全球领先的PE全部位于美国,这样的情形不会持续下去。二战后,美国GDP占全球GDP总额的48%,现在这一比例是22%。全球十大PE不太可能会全部聚集在一个GDP只占全球GDP22%或23%的国家。

从现在起的3至4年后,全球领先的PE可能有一半在美国,另一半则将总部设在新兴市场,包括中国、印度、中东和巴西。所以3至5年后美国仍将主导PE产业,具有重要地位,但不会再像过去几十年间那样占据巨大优势。

已经可以看到一些PE转型的迹象,未来几个月或一两年内这一趋势将更加明显。比如,少数股权交易,也就是无需杠杆的交易在PE投资中所占比例越来越大,而交易规模比以往缩小,现在60%的全球PE投资交易在5000万美元及以下,当然,也有一些规模稍大的交易成功达成。

更多PE支持的公司将进行IPO。在今年10月份的IPO中,很大一部分是由PE发起的,这也表明PE市场正在恢复。现在PE开始增加其股权持有量,这些股权的价值在最近一段时期内稳步增加。

PE在亚洲

1970年代的亚洲几乎没有PE,直到1980年代,当时主要在香港、台湾、韩国及东南亚部分国家和地区出现了进行少数股权及风险投资类型的交易,但规模比较一般。

PE在1990年代进入发展期,在越来越多的亚洲国家能看到大规模收购交易的完成,中国也出现了PE。从2000年到此次泡沫破裂前,亚洲的PE投资数量远高于之前的30年,基金规模和筹资规模在过去10年间均大幅增加。

当经济衰退开始时,PE筹资额和交易的数量、规模都有所下降并不出人意料。但总体来说,亚太地区的PE投资开始日益活跃,交易数量上升,中国市场也是如此。很多迹象表明亚洲PE市场正在回暖,开始触底反弹,就像西方市场一样。

为什么投资者会选择亚洲、选择中国呢?

现在中国是全球最佳投资地点。原因之一就是中国的高速经济增长会持续相当一段时间。未来10年,美国经济的年均增速可能在2%左右。同期中国的经济增速可能会达到8%至10%。此外,中国人口总量是美国的4倍。人口多、增长快使中国成为不可多得、非常重要的投资热地,作为亚洲经济发展的引擎,它也是亚洲最重要的投资地点。

亚洲和中国之所以如此重要还有一个原因,那就是这里的私有企业缺乏资金。与几年前相比,现在亚洲公司上市和贷款都更为困难,因此更需要PE的资金。现在很多亚洲公司都看到经济增长的迹象,它们希望扩大规模。

此外,还有一个很重要的事实,即亚洲的PE相对比较少。在美国,PE在GDP的占比约为1.4%,英国是1.1%,而在新兴亚洲市场只有0.4%,在中国这个比例低至0.2%。因此相对而言,PE在亚洲和中国面临的竞争低于其它市场,通常这意味着价格也会较低。

将会出现更多亚洲本土PE和本土货币基金,尤其是在中国和印度,跨国PE则可能努力在亚洲国家开设更多的分支机构。私人企业和PE间的联系与合作会进一步增加,在我看来会大幅增加。PE投资的亚洲公司将比过去更努力地开拓全国乃至全球市场。

我对亚洲和中国私人股权投资行业的展望:

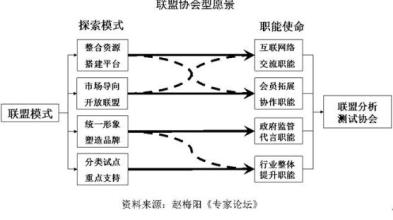

保持其对外国资本的吸引力。亚洲PE业必须证明自己能产生实在的现金回报,这一点无疑很重要。行业游戏规则必须清楚明白,这样市场进入者才知道他们需要遵守哪些规则。亚洲企业必须进一步发展,这意味着要有本土保险公司、本土拥有资金的投资个人和机构,投资于本土PE的兴趣,以及本土PE投资海外的成功经验。换言之,想要成为可信的全球性投资地点,亚洲PE不仅要投资于本土市场,还要开拓国际市场。亚洲及中国的商学院需要对PE业的作用给出充分的说明和教育,本土的PE从业者也需要更多培训。PE市场需要更透明、提供更多信息—这是一个很大却很重要的挑战。本土和全球PE必须相互合作,只有这样亚洲PE市场才能腾飞,才能达到我以上所说的高速发展。

我还想提出一些警告。我认为PE必须适应亚洲国家的市场环境,不能照搬美国模式,优秀的PE能够意识到这一点。与西方市场相比,亚洲PE市场仍不够发达,资金相对较少,因此必须认识到,亚洲PE的增长是个循序渐进的过程。它不会一夜之间就发展起来,但它确实在增长。我认为PE投资需要有责任感,因此最好由老练且富于经验的投资者操盘。不是每个没有在本土受过培训、没有相关背景的人都能做PE投资的,但显然有些东西是能通过学习掌握的。我们确实需要有才干的专业人士,推动PE在中国、亚洲及世界其它地方的发展。所以我相信合伙制非常重要,同时我也更加坚信,本土PE与全球性PE的合作将成为中国及亚洲PE业未来发展的关键。

爱华网

爱华网