2013年11月15日,《中共中央关于全面深化改革若干重大问题的决定》下发。《决定》明确指出,完善金融市场体系,推进股票发行注册制改革,多渠道推动股权融资。

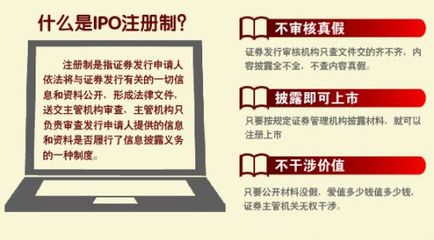

注册制主要是指发行人申请发行股票时,必须依法将公开的各种资料完全准确地向证券监管机构申报。

采取注册制的资本市场市场化程度很高。投资者作出投资决定的基础是公司披露的信息。在审批制和核准制下,由于证监会对公司的价值做实质性的判断,公司的基本价值还是存在的,即便公司信息披露有缺陷,投资者作出误判,造成的损失也是可以控制的,起码这些公司的壳也能值点钱。何况,在投机猖獗的A股市场,上市公司股价的高低,与信息披露以及上市公司的实际价值之间,很多时候并没有直接的联系。

但在注册制下,公司的价值主要是由投资者自己判断的,这意味着上市公司披露的信息将成为投资者投资决策的主要依据。

因此能否保证上市公司及时、公平地披露投资者需要的真实、准确、完整的信息,帮助投资者合理评估上市公司的价值,作出正确的决策,实际上是注册制能否在中国取得成功的关键。

注册制的核心问题是信息的披露,只有股市在法治的轨道上,才能保证上市公司合规披露信息。注册制在美国股市的成功首先依赖于美国相对完善的法治。没有对财务造假、违规披露等行为的严厉制裁就不会有美国繁荣的股市,这种制裁不仅来自监管机构,同时来自投资者。除了证券管理机构的惩处,浑水等公司的存在更让相关上市公司心惊肉跳。

但在中国,这种威慑几乎不存在。证券法律是有,但得不到执行,违反者也很少受到严厉的惩处。证监会的惩处往往是象征性的,法院则常常拒绝受理受侵害的投资者提起的诉讼。在这种环境下,想让上市公司完全合规经营,合理披露相关信息,实在是有点强人所难。

我相信,中国未来三年注册制及其配套改革或许可以打造股市合理的法律制度,但很怀疑这些法律制度能够得到不折不扣的执行。注册制的成功是建立在对违规者的严厉处罚基础之上的,而执行问题恰恰是中国股市所有问题的症结所在。

值得一提的还有上市公司信息披露的内容。中国上市公司法律风险实证研究课题组的研究表明,上市公司每百元净利润所负担的法律风险成本基本上在10元左右,考虑到相当多的法律风险成本上市公司并没有披露,上市公司的平均净利润率不过5%,因此,我们可以说法律风险对上市公司的影响巨大。

然而,我们在对上市公司的价值进行估算时,竟然从来没有把法律风险成本考虑在内。投资者、甚至是上市公司自己,对上市公司战略、商业模式和公司治理中隐含的法律风险都无动于衷。例如,公司战略明显与立法趋势不吻合的归真堂居然会启动上市程序;茅台酒等上市公司,其商业模式的核心资源“茅台”的商标,居然不属于上市公司等,这些都是明证。这是一个巨大的遗憾。

注册制下,价值投资的理念被逐步凸显,全面披露上市公司的法律风险整体状况,将能够为投资者做出正确的投资决定,提供重要的参考。因此,有必要将法律风险报告列入如上市公司的常规披露信息。这一报告甚至应当包含如下内容:法律风险成本指数报告,上市公司结构性法律风险报告,运行性法律风险报告,主要法律风险提示,重大法律事项和综合评估等。

爱华网

爱华网