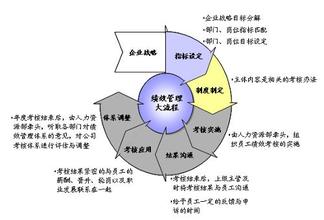

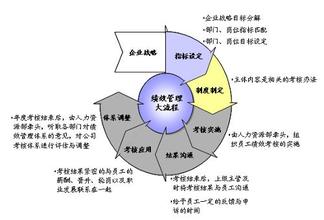

持续增长、稳定发展,是企业成长过程中的两个核心问题。壳牌石油、杜邦化工、通用电气这些巨头历经数十上百年的历史,动辄数百上千亿美元的经营规模,但在新经济时代仍然表现出强劲的增长势头,而有些新兴企业,却步履维艰,忽略外部市场机会与先进优势的差异。是什么因素保障了这些百年老店的持续增长? 传统企业在短缺时代集中关注生产效率,流水线、甲壳虫类的标准化产品、等级森严的组织结构与沟通制度一统天下,买方市场形成后,成本与差异化的竞争战略被提上议事日程。但随着企业的长期发展,墨守陈规、官僚化、反应迟缓长期伴随着转型期的企业,为何它们依然保持强劲的增长势头?即使如IBM面临如20世纪80年代末期MAC对小型机市场冲击的时候,依然能够很快崛起,在PC市场稳定发展? 成功地推进全绩效管理,使这些企业在新经济时代依然能够携规模与品牌优势,推进自身转型战略的完成,并继续领跑。除了卓越的领导人、自我革新的内部管理流程以外,内部一整套基于战略规划的全绩效管理系统,保障了这些企业在激烈竞争的市场中,获得自己的发展空间。 传统财务管理有三种报表,资产负债表、损益表、财务状况变动表,分别反映了企业的静态资产负债状况、盈亏状况与现金流量变化。三种会计报表在对有形资产的增值、企业现金流量的变化起了很好的监控作用。但是对于客户满意度、内部业务流程能力以及企业学习与创新的能力缺乏有效评估与检测,正是这些重要的无形资产造就了企业的竞争力,是企业通过内部持续变革获得有效市场地位的关键。对企业的财务指标作简单分解的绩效考核已经被证明产生了不少负面效应。因此,只有对企业的有形资产与无形资产进行有效的度量与监测,才能及时发现企业发展面临的问题,并实施相应的调整。 全绩效管理,即面向企业战略,通过指标控制企业有形资产增值与无形资产增值,并根据战略规划进行动态调整的过程。通过利润绩效管理对企业有形资产增值进行绩效管理,通过均衡记分对企业无形资产进行绩效管理。 传统绩效管理:无法回避的重重矛盾 法约尔定义了管理的五个基本职能:计划、组织、指挥、协调、控制。绩效评估更多履行的是控制职能。现实中,很多企业的绩效管理将岗位标准KPI(关键指标考核)与激励机制进行基本的匹配,进行绩效管理,实际上处于最底层的绩效评估层面,无法发挥绩效管理的积极作用,由于不能带来明显可见的利益,在组织内部缺乏理解,往往遭到抵制,或流于形式,或不了了之。 传统的绩效管理方法,强调对有形.资产增值、组织员工的绩效进行考评管理与激励,不注重与企业的总体战略规划(当然,很多企业连基本的战略规划也没有完成)结合,造成很多经典的误区: 一、绩效考评指标的设置不合理。很多考评指标的设置依据员工的历史数据,不是目标设置过高难以完成,就是容易造成员工的不公平感。如某大型烟厂的销售公司为打破其分配制度上的大锅饭制度,对其各地办事处业务人员进行绩效评估。评估的标准是历史销售数据上的合理加成,但评估过程中缺乏产品在当地销量的合理预测,忽视对业务人员工作能力与态度的评估。产品处于市场成长期、而历史销售绝对量少的业务员在绩效评估中表现突出,而处于市场衰落期的烟厂重要销售市场的业务员由于无法完成预定指标,被频繁更换。年底,重点市场的销售全面滑坡,而成长期的新兴市场由于缺乏投入,业务增长也趋缓。 二、重视量化指标的设置,缺乏对质化指标的有效考核。优先重视有形资产增值的财务指标,忽略支撑财务指标的非财务指标,或者虽有明确的质化考核指标,但缺乏必要的考核手段,使之成为例行公事或主观判断的指标。 三、绩效管理过程中,由于组织员工缺乏有效的辅导,无法完成预定目标,心理受挫。绩效管理过程中片面强调员工对产出的贡献,忽视对员工的投入?D?D培训与业务指导,员工在无法实现预定目标的情况下,心理受挫或抵制考评。 四、惧怕失败而拒绝创新,或者过分追求创新带来危机。创新总是与风险挂钩的。如果接受绩效考核的部门缺乏对自身创新成功率的清醒判断,很容易因惧怕失败后的风险而拒绝内部创新。 五、绩效管理部门地位低,无法真正实施绩效管理。很多企业将绩效管理职能赋予人力资源部门,缺乏专职的绩效管理人员与高层负责机制,结果由于缺乏对总体战略的把握或者在组织内部职位较低,使得绩效管理成为程式化的评估,出力不讨好。 六、绩效管理无法衡量企业资产增值与个体的关系。造成企业内部绩效管理的标准完全依靠历史数据与行业常规,掩盖了同样的经营成果在企业资产、人力资源、管理上的差异。 七、无法解决企业短期利益与长期利益的冲突。承担绩效指标的部门根据自身设定的组织目标,全力组织资源,对于和自身绩效目标无关的组织学习、知识积累、服务质量、企业文化、部门互助行为无动于衷。特别是完全根据部门业绩设定绩效进行考评的服务型企业,很容易发生部门之间隔阂或集体跳槽的问题。 传统绩效管理出现种种问题的关键,在于绩效管理与企业的战略规划脱钩,接受绩效管理的人群无法正确理解自身在组织绩效中的作用,各个环节自行其是,同时,绩效管理负责人缺乏有效的手段与资源来协助提升绩效。 绩效管理系统本质上是企业经营管理信息的传递与反馈控制系统,它需要正式的程序、衡量方法与标准,并结合相应的激励机制来保证企业战略规划的顺利实施。如前分析,传统绩效管理系统存在很多问题,除了技术应用上的问题,突出的原因就是与企业的战略规划脱节,无法系统考量与控制企业的经营实绩并将其传达给管理层。全绩效管理系统可以有效解决这个问题。 全绩效管理系统:系统控制企业成长 全绩效管理系统的具体原理是:通过对企业资产增值过程的全面衡量与分解控制,将企业的战略规划反映到企业的经营管理过程中。通过灵活变动企业的经营过程来保持企业战略上的成功。 (一)应用于有形资产管理的利润绩效管理系统 衡量企业有形资产的持续增长,企业财务指标的管理至关重要。任何战略,如果转化不成具体的会计数字,都是不现实的。对企业的经营控制,以下四个财务指标最为重要:营运现金、销售额、利润、股利。 据此,结合哈佛商学院罗伯特?西蒙斯提出的“利润计划轮盘”说明四个指标本身的关联性与利润绩效管理过程。

1、保障企业利润获得的利润轮盘。首先需要根据企业的战略规划,制定出各部门、利润中心的战略推进方案,预测方案实施后年度、季度、月度销售水平,估计期间产生的投资与运营费用,计算出预期利润,并确定预期利润的考核标准与激励机制。制定出相应的时间计划。将战略计划的推进与经济目标的实现结合起来,以时间纬度来控制。 2、维持企业正常运营的现金轮盘。为保证正常业务运转,需要结合企业日常的现金流动状况,估计必要的营运现金量,具体的标准一方面取决于所处行业的性质,另一方面取决于企业的战略决策。存货水平较高的企业需要更多的营运现金,而较高应收帐款的企业也需要较高的营运现金,解决办法是增加现金储备、负债或者改变信用条件。 3、保证企业增值的资产收益率 (ROE)循环。利润只能保障企业的盈利,但对于资本市场来说,需要衡量资产的使用效率,资产收益率(ROE)是个很好的衡量指标,ROE的计算公式是:ROE=净收益/股东权益。可以进一步分解为:

爱华网

爱华网