经历金融危机之后,表现坚挺的数据再次证明中国经济的强劲,优秀的中国经济对全球PE产生了巨大的吸引力。

相关调查统计显示,众多外资PE机构有意设立人民币基金,国内本土人民币基金募集超过外资占住主流。但是这些成长的基金管理公司不得不面对不成熟的投资人(LP)。东方富海基金管理公司董事长陈玮就表示,东方富海第二期基金和第一期基金一样,投资人全部来自于民营资本。

清科研究中心数据显示,2009年三季度新设6支可投资于中国大陆的私募股权基金全部为人民币基金,资本总量为24.67亿美元;此外,17支人民币风险投资基金的募资总额为10.61亿美元,分别占新募基金数量的94.4%和金额的84.1%。清科研究中心认为,中国私募股权市场人民币基金的规模将不断发展壮大,并终将占据市场主导地位。

随着政策的放宽,创业板的出现又掀起了一轮创业投资高潮。“本土LP都希望参与投资决策,这是不成熟的表现。假如社保和保险基金大量进入这个行业,可能对其他LP的引导作用就不一样, LP的规范度就不一样。” 陈玮渴望国内成熟机构LP大量出现。

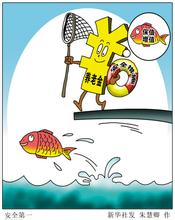

全国社保基金作为本土LP的领军力量,一直受到各方的关注。尤其是去年对弘毅投资产业基金和鼎晖股权投资基金各投资20亿元人民币之后。全国社保基金曾明确表示将进一步加大对私募股权基金的投资力度,2009年度将选择3到5家私募股权基金进行投资,投资方向上倾向于支持中小企业、服务性行业的基金。

然而,时至11月,这笔投资并没有最后敲定。在业内人士看来,这家大型合格机构选择合格投资管理团队(GP)的压力将进一步加大。其中一个重要因素是,GP即使接受了全国社保基金的投资,要想募集到剩余的资金,对GP来说仍然非常困难。

全国社会保障基金理事会党组成员、副理事长王忠民11月7日在“2009全球LP中国汇”高峰论坛上表示,目前正在对预选出来的3家GP进行尽职调查,如果这3家调查都能成功、顺利的话,我们又会投出去将近100亿元的规模。

不过,王忠民强调,这3家并不能确定,因为在社保基金的投资中有严格的程序,在这个程序走下来之前,没有一个人能回答出谁必然会获得社保基金投资的结果,这是一个对严格投资程序和投资逻辑的把握。

2008年4月,经国务院批准,财政部、人力资源和社会保障部正式明确了全国社保基金开展股权基金投资的相关政策,规定全国社保基金可以投资经发展改革委批准的产业基金和在发展改革委备案的市场化股权投资基金,总体投资比例不超过全国社保基金总资产(按成本计)的10%。按照上述投资政策,全国社保基金于2008年投资了弘毅投资产业基金和鼎晖股权投资基金。

此前,通过特批的形式,2004年和2006年,经国务院有关部门批准,全国社保基金分别投资了中国—比利时直接股权投资基金和渤海产业投资基金。

王忠民在主题演讲中还提到全国社保基金私募股权投资的历史必然。

第一,中国经济的持续快速增长,是LP能够投出去还能获得好收益的宏观基础。

第二,在中国的投资市场当中,股权类的投资收益比债券类的投资收益高出许多,而且呈长期既定的状态。如果说进行投资要进行资产配置,不进行股权类的资产配置,甚至不在相当大的比例当中去配置的话,那么收益率是有危险的。特别是对于社保基金这样的长期机构投资者来说,资金只进不出,短期没有流动性压力。因此,股权类的配置一定要。

第三,中国正处在一个资产证券化和资产流动性迅速构建的过程中。最近兴起的创业板市场,给大家一种从股权非流通到流通过程中强烈的财富效应和流动性溢价的表现。做LP的,就是想在资产还没有充分流动的时候投进去,在资产获得充分流动性的时候退出来,把握资产证券化和流动性溢价的历史过程。中国的市场正处在这样的历史阶段,如果不把握,一个长期的机构投资者将会失去重要的历史机遇。

事实上,在美国、欧洲等私募股权基金发展程序较高的国家和地区,很多养老基金等机构投资者是私募股权基金的重要资金来源。根据路透VentureXpert提供的数据,2008年全球LP投入到PE基金当中,养老基金占到25%,仅次于资产管理公司/组合基金的26%。

这就不难理解,全国社会保障基金理事会理事长戴相龙在上海举办的一次论坛上公开表示,全国社保基金资产总额预计到2009年底达7500亿元人民币,未来仍会考虑增加在私募股权投资方面的直接投资规模。

戴相龙表示,截至2009年6月30日,全国社保基金资产总额超过6600亿元,基金权益投资收益率为9.99%。今年1至6月,全国社保基金权益投资收益为512亿元。明后年全国社保基金总量将达1万亿元人民币,其中将有1000亿元资金可以投向私募基金和风险投资。

全国社保基金信息研究部熊军在内部交流文章《资产配置系列研究之七:对股权投资基金配置比例的讨论》中指出,现实中,股权投资基金的风险因素要复杂得多,通过风险控制来确定股权投资基金比例也变得十分复杂。股权投资基金的风格特点和已投项目的时间长短等都是影响风险的重要因素。投资策略和行业选择是养老基金开展股权投资基金业务必须考虑的因素,也对股权投资基金的市场机会形成约束。

熊军还指出,股权投资基金的业绩表现具有持续性。业绩优良的股权投资基金不是靠运气好,而是与管理人的出色技能有密切关系,投资于历史业绩较好的管理人,未来获得成功的可能性更大。

Conor Kehoe等人研究发现,同一个管理团队运营的两支股权投资基金,如果前一个基金的业绩在市场的排名位于前25%之内,那么后续基金排名仍然在前25%的概率是45%,排名在前50%的概率是73%。熊军认为这个研究结果表明,分析管理人的历史业绩能够提供有价值的信息,帮助养老基金找到潜在的优胜者。

然而,中国私募股权发展的历史比较短,有过往记录的GP比较少,有良好记录的GP就更少了。

面对这样的情况,社保基金如何选择中意的GP呢?全国社会保障基金理事会副理事长王忠民说:“社保基金要投好,同时需要借助各种市场服务力量。社保基金的投资,在用到财务、投资、法律等中介服务时,基本上都选取市场当中最适合的和最好的服务对象,为社保基金服务;甚至在经济相对危机的状态下,社保基金不仅选择境内的中介机构和投资服务机构为社保基金做尽职调查、给出观点,而且选用在市场当中已经经历过全周期锤炼甚至不止一个周期锤炼的境外中介机构做服务。他们带着全周期的经验和全周期的总结,来看这个时期的中国经济周期下,选择什么样的GP更合适。因此,购买这种第三方、独立、国际、公正的中介服务,我们正是如此开展投资工作的。”

就此推测,最有可能获得社保基金投资的有两种可能,金融街PE资讯判断:如果选择市场化PE,可能会是软银赛富、IDG资本、新天域等这些之前管理外资基金的团队,有比较好的过往业绩;如果选择新面孔,比如各类产业基金,那么中信、海富,以及建银国际等不容忽视。

究竟花落谁家?我们拭目以待。

爱华网

爱华网