借助IMF(国际货币基金组织)的帮助,1100亿欧元的一揽子“援助”希腊计划已经出台。作为代价,希腊必须在今后三年从融资市场中消失,而且其国民还要忍受经济调整带来的剧痛。从未有人料到欧元区成员国会落得这样的结果。良性经济往往意味着良性政治,但反过来就不一定成立。政治上对欧元区拓展的迫切需求,意味着放宽准入标准,这导致问题多多,如今终于酿成苦果。

尽管援助希腊会缓解市场的压力,但形势并不稳定,希腊以及欧洲其它国家需要继续获得支持。1100亿欧元的援助中,欧盟提供800亿欧元,剩余部分由IMF提供。欧盟部分中,德国将出资220亿欧元(它们的银行持有大量的希腊债务,如果不援助希腊的话,未来可能不得不替自己的银行纾困)。援助款项应涵盖希腊今后三年的债务再融资以及财政赤字。这样做的好处在于,这期间能使希腊与市场隔离,限制危机向其它欧洲贷款机构蔓延,坏处在于希腊经济将会紧缩。经过此次援助,官方预测希腊经济今年将缩水4%,明年为2.6%,2012年将恢复增长。我们的观点是,2012年希腊的经济也许会增长,但前景不会一帆风顺。

希腊正陷入债务陷阱中,其债务甚于其经济规模,达到其GDP的126%,而且其债务利息也高于其经济增长率。根据官方统计,即使获得此次援助,其债务与GDP的比率也会上升,并在2013年达到最高点,为149.1%。这就相当于一个人刷爆了信用卡,却无法支付当月账单。

全球有关减少赤字的争论过度强调削减支出或提高税收,而对促进经济增长则强调不够。希腊的困境在于促进经济增长的空间有限,无法立即增加赋税收入。尤其是希腊身处欧元区,不能通过货币贬值提升出口竞争力。当然,要摆脱困境,货币贬值只能起到部分作用。事实上,与欧洲多个小国一样,希腊也存在着深层次的结构性问题,或许一开始就不应让其加入欧元区。

由于希腊无力直接促进其经济增长,因此只有向其施压,使其削减支出。问题在于,在经济始终不景气时削减支出将使经济雪上加霜。而且正如在希腊看到的一样,紧缩使经济危机正在演变为一场政治和社会危机。

尽管希腊政府近来制定了计划,要将预算赤字削减到可管理的水平,然而国内反对的呼声使得金融市场担心这一计划将不会成功。市场日益担心希腊会对其债务进行重组甚至违约偿付。这将会给欧元区带来麻烦:希腊一半的债务为欧元区的其它成员国所持有。

欧盟与IMF提供帮助时所受到压力,源自希腊危机蔓延到欧元区其它弱小成员国的风险。一旦希腊违约偿付,该如何应对?如果希腊不愿退出欧元区,他们会不会迫使其退出?如果迫使希腊退出又该如何实施?

考虑到希腊危机蔓延的风险,近几周来,问题焦点已转向了美国以及欧盟的其它国家是否该出手相救。对于已到位的纾困计划,市场又抱怨对该计划的落实缺乏紧迫感。

从某种角度讲,不能埋怨欧盟其它国家。如果希腊征缴了所有税收,就能够减少预算赤字,希腊去年未缴赋税超过其预算赤字13.6%。欧盟其它国家的纳税人义正辞严地提出,为什么要做吃力不讨好的事?德国新闻媒体就指出,援助意味着德国纳税人将要为比他们还早退休的希腊工人提供资助。作为此次紧缩计划的一部分,希腊必须要采取更为强硬的措施,例如将公共部门的退休年龄由53岁升至67岁。

就欧元区来说,过去所有反对英国加入欧元区的言论现在都已证明是正确的。事实证明,并不是所有目前已加入欧元区的国家都应该是其中一员。对一些欧元区成员国来说,欧元也许在危机期间为其提供了更好的保护,然而这不可持续。

欧元区最终要面临选择。是否需要政治联盟?接受政治联盟的国家将不得不屈从于一条路线,而不接受的国家将不得不退出。历史已表明,大的主权国家除非结成政治联盟,否则其货币联盟不可能延续。

货币联盟要求在一个单一的“财政部”形式下实现劳务的流动性以及财政的灵活性。富裕地区在贫困地区需要时必须给予援助。如果富裕地区与贫困地区同处一个国家的话,实施援助计划相对要容易些,而加入货币联盟的国家之间援助则困难得多。

那么,欧元区哪些属于贫弱国家?过去包括葡萄牙、意大利、西班牙以及希腊。如今,人们将这些国家称为“PIIGS”(所谓“欧猪五国”的首字母),新加上的另一个“I”代表爱尔兰。爱尔兰正在对其经济下猛药,从政治上说,爱尔兰不愿意退出欧元区。最令人担心的还是西班牙,这是一个规模更大的经济体,而且经济也同样面临困境:20%的失业率,增长前景暗淡。

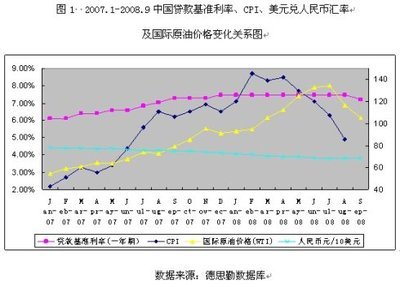

欧元面临的基本问题是:统一的利率不适合于所有的欧元区国家。按照经济学行话,欧元区并不是一个“最佳货币区”。统一的利率不适用于所有国家。在金融危机之前,欧元对欧洲较小经济体的繁荣挥发了更大的作用,因此它们现在的经济衰退也更加严重。

所有这些都表明了欧元区根基的脆弱性。对于德国、法国这样的欧盟经济体来说,货币联盟有其存在的意义。但是那些“地中海俱乐部”的成员需要提升其竞争力,它们需要使货币贬值并进行结构性的改革。但是由于它们无法退出欧元区,反而导致其国内产生问题。IMF的援助重点是央行的纾困计划,但纾困计划并不能解决问题。它只是带给我们一线希望,即能够拖到全球经济增长日益强劲,到那时即使希腊最终违约偿付,人们也能更加从容地应对市场变化。

当前情况突显了市场的脆弱状态。人们担心希腊是否会成为另一个引发一连串危机的“雷曼兄弟”。这些强化了人们对于资金安全港的关注。尽管德国的出口表现强劲,但欧洲明显还没有出现恢复增长的迹象。美国最近的经济反弹对市场或多或少起到了稳定的作用,但问题是,美国的此次经济反弹是政策驱动的,而且仍然处于初级阶段。所以美联储已明确地发出了信号,它将继续保持低利率政策。

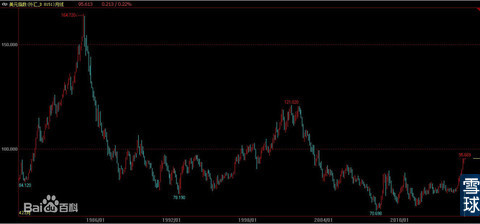

市场将会寻找低负债的经济体,并将亚洲作为安全港。有些亚洲经济体也受到了希腊危机的影响,但影响可能有限,它们能够应对。实际上,鉴于资金青睐亚洲以及其它的新兴经济体市场,亚洲经济体如今正面临着大量热钱流入的问题。

最后,好消息是,一旦援助希腊计划获得批准,将能起到立竿见影的效果。让人忧虑的是,市场又将寻找下一个问题,而且确实还存在着大量的问题。

爱华网

爱华网