投行继续在漏洞百出的金融系统中吸金。对冲基金在风险投资中颇为活跃,却少有法规能扼住它们的脖子。银行也没有留出充裕的资本公积金来防不测。结果,评级机构继续和银行作交易,给它们的产品打高分。近几年来都是这么操作的。

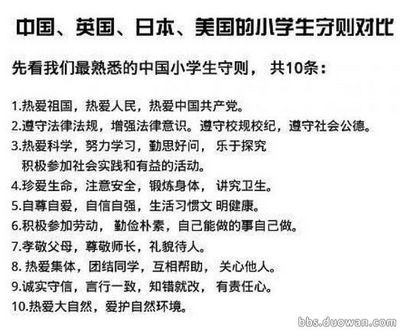

即便在金融系统遭受重创后,投机的巨轮依旧没有改变行驶方向,各国央行为了给市场灭火而投入的大量资金,反而成了轮子的润滑剂。当初制造混乱的人,如今继续在政府救市过程中获利。 银行家、投机者和对冲基金唯一从危机中学到的事情就是:他们不会出什么事,一切有政府担着呢。 各个政府通过了一个又一个救市方案,救完了银行又救国家。这是个无底洞,到最后,拯救者很可能自己也会破产。以史为鉴,亡羊补牢,才能防患于未然。任由金融市场游离于法度之外只能助长其陋习,必须驯服这些散漫的金融野兽。 德国《明镜周刊》在G20峰会期间,列出了五大“驯兽”守则。 守则之一:控制银行! 美国大萧条时期,时任总统罗斯福签署了格拉斯-斯蒂格尔法案(即《1933年银行法》),这项严格的法案迫使金融机构做出选择:要么做传统商业银行的业务,如存款借贷等,要么纯粹做投资银行业务,二者不能混淆。 大萧条期间,美国约有5000家银行倒闭,不计其数的储户失去了他们的存款。时任参议院银行委员会首席法律顾问的迪南德·佩科拉(Ferdinand Pecora)负责调查股市大崩盘的原因,他发现有些银行家欺骗他们的客户,华尔街上几家大型金融机构因而受到了法律惩罚。 华尔街丑闻的曝光直接推动了格拉斯-斯蒂格尔法案的出台,佩科拉委员会的建议也促成了美国证券交易委员会的创立,银行部门由此重建信心。之后的60多年中,商业银行与投资银行始终保持业务分离,直到上世纪90年代末,市场沉浸在“新经济”的思潮中,商业银行与投资银行又渐行渐近。 商业银行开始在证交所交易,有些甚至与投资银行合并。比如,1998年世界第二大银行花旗公司并购了保险业巨头旅行者集团,组成花旗集团。1999年11月,克林顿政府时期,格拉斯-斯蒂格尔法案被彻底废除,取而代之的金融改革将银行业从束手束脚的规章制度中解放出来。克林顿曾说:“这个法案成了真正的历史。我们做出了正确的选择。” 今天的事实却验证,那是个历史性的错误。各国竞相为金融机构摘除“金箍圈”,用宽松的市场环境来吸引银行和对冲基金的投资。当时的德国政府是社会民主党和绿党组成的中左派联盟,也加入了“减负”大军。 金融危机余波未了,美国国内开始呼唤银行业务分离制度的回归。前美联储主席、奥巴马总统顾问保罗·沃尔克(Paulvol-cker)在美国金融政策史上有着重大影响,如今也呼吁银行界要有新的分化:分成为投机交易自负责任的金融机构,以及那些从事存贷等常规业务的银行。尽管后者仍然能以客户的名义开展大量的投行业务,但他们不能再从事高风险的投机交易,不然就剥夺其银行资格划入公司行列。不难想象,银行们对这样的活动限制十分不满——虽然根据美国1999年以前的实践来看,这样的限制并不会损及经济活动——分离法案实施期间,美国的经济增长反而超过了许多其他国家。

守则之二:加强资本监管! 一家银行的核心资本包括实收资本、资本公积金、盈余公积金和未分配利润。银行发行任何贷款,都应该留出一定量的资本公积,以防贷款者无法偿还债务。 在欧盟,核心资本比率应至少在4%,但是并没有规定要求银行为所有贷款都留出4%的核心资本。对于那些看起来安全的贷款,银行往往会相应放低准备金率。如此做法就模糊了原则。 此外,银行可以通过投资对冲基金或建立所谓的特殊目的工具(SPVs)来外包风险,因为这两种渠道要求的资本公积金非常少,而且不会出现在银行资产负债表上。像这样的漏洞其实都应该被堵上,而当务之急就是加强资本监管,按照德国IFO经济研究所主席汉斯·沃纳·西恩(Hans Werner Sinn)的说法,“这是让银行界恢复的关键策略”。 银行之所以不情愿,是觉得这会束缚它们的借钱活动。加强监管固然会让银行施展不开,但这么做确实也是必要的,因为引发危机的金融泡沫就是由过度借贷催生的。在美国,实际收入很低的人可以“买”到根本无法负担的房子,越来越多的银行贷款成了坏账,信贷市场逐渐阴云密布。 如果那时候规定银行建立一个更大的缓冲机制来应对风险,应该能够制止这种不健康的发展态势——机制抑制风险性越强,经济增长也就更具可持续性。银行也不至于因为部分贷款者还不出钱而使自身受到威胁。 守则之三:控制金融产品的品质! 商品在上市出售前都要经过产品检验,复杂的金融产品却往往缺乏认证。有时候,它们甚至不在证交所出售,而是直接在银行间交易。 只有当金融产品用于为商业交易提供安全保证时,对它的认证审核才有意义。比如说,一家银行可以为自己手中持有的希腊国债投保,以防贷款方无力偿还贷款,这种对银行间债券业务的保险称为“信用违约掉期”(CDS)——当借款人向贷款人(银行或其他金融机构)申请贷款时,贷款人为了保障贷款安全,以支付保费为前提向保险人(多为保险公司)投保,转移债权人风险。若借款人违约,由保险人代为偿还。 如果手里没有希腊国债的银行出于投机目的,也来参与CDS交易,只会拖累一个需要贷款的国家的信誉度。 许多经济学家都相信,所谓的卖空行为将被禁止。银行卖出连他们自己都不了解或者没有接触过的股票和外汇。他们在固定时间以固定价格交割认股权证相关的股份。如果当天股价跌了,他们就赌赢了,接着便可以以更低的价格买入股票或外汇,再以固定的高价抛售。 唯一的问题是,银行大量抛售股票会导致价格下跌,有时反会累及自身。经济学家辛纳说,正是卖空行为搞垮了雷曼兄弟。 守则之四:盯住对冲基金! 对冲基金是尤具风险的交易。照理它们应该受到特别监督,事实却恰恰相反。 对冲基金的总部多半设在税收避难所鳄鱼岛(Cayman Islands)等地方。它们投资乌克兰的小麦,对非洲的铀矿兴致颇浓,或者做空欧元。

没人知道它们的底线是什么。它们明打明地要做空那些个国家。大约7000家对冲基金吸走了约1.5万亿美元的养老基金。没有法律强迫对冲基金留出资本公积。投资对冲基金的银行也不需要在资产负债表上标注出投资情况。 既然银行有规章法度要遵守,没有理由对冲基金可以为所欲为。投机者不应享有特权。 守则之五:控制评级机构! 三大信用评级机构——惠誉国际、标准普尔和穆迪——在金融危机中的失误是毋庸置疑的。它们给垃圾证券打好评,把雷曼评为A+级后不久它就破产了。 评级机构其实陷于多方利益冲突中。他们帮助银行发行证券再给它们评级,其中也是拿了钱办事的。这么做很容易混淆他们的判断,所以今后,评级机构不应受雇于证券发行方,而是应受雇于金融产品的购买方。 另外,三家评级机构间也最好设立竞争机制。德国经济专家委员会成员皮特·博芬格呼吁,首要一件事,就是应由欧盟部分出资设立一个政府运营的欧洲评级机构。 即便是官方机构也很容易受人左右——各国领导人少不得要为避免本国信誉降级而使力。不过,设立一个欧洲官方评级机构总算是独一无二的,它将能在其他评级机构中起到平衡作用。 以上改革提议肯定会遭到许多银行的坚决反对。银行家们的理由是,严苛的规定会削弱银行,减缓经济增长,甚至削减未来工作岗位。 政治家们或许不会因这些言论而止步。国际清算银行首席经济顾问史蒂芬·切凯蒂说,银行无疑是尽其所能把最坏的情境摆出来,以求自身行为受最小的约束。事实上,切凯蒂说,以上所提建议对全球经济增长的影响几乎可以“忽略不计”。 G20峰会期间,欧美的分歧声可以和会场外抗议人士的示威声相“媲美”。当地时间6月27日,多伦多G20峰会闭幕。二十国集团成员承诺,2013年前将二十国整体政府财政赤字减半,不迟于2016年将债务水平降至整体经济总额的1%。但是,峰会联合声明不包含具体如何削减赤字的建议,每个国家按照各自“步伐”降低债务水平。至于征不征收银行税,仍是各自为营。 看来,G20峰会还要继续开下去

爱华网

爱华网