1.人民币升值的情况

1.1 当初人民币升值的时候,大家都不愿意持有美元,都卖给商业银行(结汇),比如企业把10万美元卖给商业银行,假定汇率是7。

商业银行的会计处理如下:

借:外汇买卖 70万元

贷:企业人民币存款——某企业 70万元

在这个过程中,银行创造了货币70万元,这是活期存款,是商业银行的负债,属于M2。

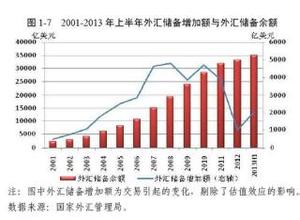

1.2 由于人民币升值,商业银行持有美元是亏的,面临着美元贬值的风险,所以也不愿意持有太多,于是会在银行间市场抛售。但是如果大家都抛售,供大于求,美元的报价就会很低,这就意味着人民币升值。而央行不愿意看到人民币升值,就大笔一挥,把市场上的美元都收了,目前的数大概是24.85万亿人民币,

中央银行的会计处理如下:

借:外汇占款

贷:准备金——某银行

在这个过程中,中央银行创造了基础货币(准备金),是中央银行的负债。然后商业银行就可以据此发放贷款,扩张人民币资产来获取收益。

(更新:关于这个过程,我在另一个问题下的回答有更详细的讨论:)

2.人民币贬值的情况

2.1 人民币贬值的时候,大家都来银行买美元。假定此时汇率是6.5,例如企业把之前的70万元换成美元,可以换得10.77万美元(这里先不考虑将美元汇出境外的情况,假定企业仍将美元放在境内银行)

银行会计处理如下:

借:企业存款 70万元人民币

贷:企业外币存款——某企业 10.77万美元

这个过程中,企业的人民币存款变成了美元存款,商业银行的人民币负债变成了美元负债,商业银行人民币负债的减少意味着M2的减少。货币供应量M2的减少是与企业购汇同时发生的,不存在银行卖完外汇后再考虑先前放出来的货币怎么处理的问题。

2.2 但是此时人民币贬值,商业银行账上没有那么多美元,于是又面临美元升值的风险。并且,万一客户要提现或者将美元汇出境外,商业银行也得有个准备。于是,银行就在银行间市场买美元,但是这个时候大家都在买美元,抛人民币,人民币就面临很大的贬值压力。但是央行不愿意人民币贬这么快,就大笔一挥,把人民币都收了。

中央银行的会计处理如下:

借:准备金——某银行

贷:外汇占款

在这个过程中,中央银行的资产(外汇)和负债(准备金)同时减少,即基础货币的收缩和外汇储备的下降是同一个过程,也不存在把外汇储备卖了之后如何处理先前购汇放出的人民币的问题。

于是央行账上的外汇占款这个数字从2015年1月的27.07万亿人民币降到了12月的24.85亿人民币。

ps:也不存在销毁的问题,因为无论是央行在银行间市场购汇,还是商业银行为企业提供结汇,都是采用记账的方法,所谓开动印钞机,不过是个形象的说法。

3.汇率变动产生的差额问题

这个问题也包含两个层次。

3.1 银行收购外汇时和卖出外汇时汇率不一样,面临汇率风险。

上面的例子中,银行是70万元买了10万美元,最后出售外汇却要付出10.77万美元,等值70万人民币,以人民币核算,商业银行不赚不亏,现实中很难这么巧。很可能是当初8比1买的美元,付出了80万人民币买了10万美元,现在按6.5卖出去,只能收到65万人民币,亏损15万人民币。

这些就需要银行进行风险管理,毕竟银行是专业的金融机构,当初企业把美元卖给银行就是为了把汇率风险转移出去的。一方面,银行每天的业务有买有卖,多空头寸相抵,另一方面,银行可通过银行间市场调剂头寸,并通过远期、NDF等方式进行风险对冲。

3.2 中央银行在银行间市场收购外汇和卖出外汇时的汇率不一样,也会面临财务亏损。

这个问题是一直存在的,之前人民币升值的时候就一直有人喊中国的外汇储备缩水,因为换算成人民币变少了。但是外汇储备一般都是美元计价,只要美元的购买力不变,就不算贬值(外汇储备收益低是另一回事),而美国的通胀一直是比较稳定的。

真正的问题在于,央行替出口企业承担了货币错配的风险,导致央行资产负债表两边不平衡。假设例如央行以8比1购买了3万亿美元,央行资产负债表如下:

然后后来汇率变成6比1了,央行资产负债表变成了:

资不抵债!??

以上例子是简化的情况,现实当然没这么夸张,例如央行购汇的成本是随汇率变化的,平均的购汇成本大概是6.9,但道理是这么回事,人民币持续升值会导致央行财务亏损。

但是第一,央行可以无限创造货币,不可能破产的。

第二,这只是账面亏损,如果将来美元对人民币升值,亏损就会变小。比如,假如央行的3万亿外汇储备有的是在8比1的时候买的,有的是在7的时候买的,大部分是在6几的时候买的,平均下来在6.9(只是举个例子),而前段时间CNY最低贬到了6.7,则账面亏损是大大减少的,甚至还有可能出现盈利。

总之,从上面升值和贬值两种情况的分析可以看出,央行只不过是替大家保管着美元,替大家承担了汇率风险,大家不要骂央行败家子啊。

-------------------更------------新--------------分--------------割---------------线--------------------

注:最后一句话是有语境的,从人民币升值时大家都卖美元,贬值时都买美元这个角度看,央行是在替大家承担汇率风险,或者说是替出口企业承担汇率风险,不可避免会产生一些亏损,因此不能全怪央行。外汇和汇率政策自然还有优化空间,央行也不是全知全能的。

本来是像平时跟同学聊天一样写的答案,为了讲得通俗而简化了很多东西,比如货币发行被动化及央行的冲销、比如中国外汇政策的问题。为了不枯燥也有一些戏谑的口吻,比如最后一段“不要骂央行败家子”。评论里有人提到了这里不够严谨,而且貌似有更多人看到了,我有必要声明一下:

1.本答案不作投资建议。

2.本答案力求把机制讲明白,很多地方不严谨,大家不要跟我较真。欢迎指出问题,我尽量改。

更新:

评论中有提到强制结汇,企业其实是想留美元的。对此,请看下面的报道,时间是2012-04-16,

2008年,修订后的《外汇管理条例》明确企业和个人可以按规定保留外汇或者将外汇卖给银行。2009年以来,为进一步促进贸易投资便利化,提高政策透明度,外汇管理部门大力开展法规清理,共宣布废止和失效400余个外汇管理规范性文件。涉及强制结售汇的规范性文件被宣布废止、失效或修订。目前,强制结售汇政策法规均已失去效力,实践中不再执行。08年底的时候,中国的外汇储备约为1.9万亿美元,到2014年6月最高3.99万亿,将近一半是强制结售汇取消之后积累的,按照07、08全年升值将近7%的预期,企业持有美元真的是亏损的。

再更新:

有童鞋提到说还是看不懂,我以前还答过另一个题,刚发现跟这个题正好对称,感兴趣的同学可以顺便看一下

评论里有同学问到外资一进一退对M2是什么影响,回复如下:

M2的主要组成部分是存款,即银行负债。外资进来,美元换成人民币,银行的会计处理是借记美元资产,贷记人民币存款,此过程中银行资产负债表扩张,负债端存款的增加即是M2的增加。外资退出时,会计处理正好相反,借记人民币存款,贷记美元资产,银行资产负债表收缩,负债端存款的减少意味着M2的减少。实际上,央行会根据需要进行冲销,M2增长太快就回笼一些(人民币升值期间即是这种情况),反之则增加投放(目前即是这种情况)。

爱华网

爱华网