外汇占款是指银行收购外汇资产而相应投放的本国货币。下面是爱华网小编带来关于2016年外汇占款下降情况分析的内容,希望能让大家有所收获!

2016年外汇占款减少情况分析央行最新公布数据显示,7月末央行外汇占款余额为234402.45亿元,较6月末下降了1905.08亿元。下降规模较6月扩大了800多亿元。

今年1月,央行外汇占款较去年12月净下降6445.38亿元,是历史第二下降规模,仅次于去年12月。2月外汇占款比1月末减少2278.83亿元,3月外汇占款环比减少1448亿元,4月外汇占款环比下滑543.95亿元,5月环比减少537.02亿元。

6月末央行外汇占款余额为236307.53亿元,较5月末下降了1021.64亿元。

交通银行金融研究中心研究员刘健对财新记者表示,7月20号之前,人民币快速贬值,逼近6.7,导致贬值预期加大,企业消极结汇,购汇冲动增加,应是主要原因。

加之跨国企业结算旺季、海外派发红利乃至暑期旅游等季节性因素,均对外汇占款构成压力。

另一方面,央行向市场提供外汇流动性,也是外汇占款下降规模扩大的原因之一。

他预计,短期来看,外汇占款存在改善的基础。随着英国脱欧等问题尘埃落定,市场紧绷情绪有望逐步舒缓,美元指数或将震荡。人民币汇率双向波动越来越被市场接受。监管层保持外汇市场供求基本平衡及人民币汇率平稳运行意图明显。

国家外管局新闻发言人王春英在7月例行记者会上表示,上半年跨境资金流出压力确实逐步缓解,未来将保持基本稳定。一是宏观经济金融环境总体较为平稳。从外部看,除了今年年初以及6月底,其他大部分时间国际金融市场保持基本稳定,美联储加息进程放缓,上半年美元指数总体下降了2.6%。

从国内看,经济运行仍保持在合理区间,二季度经济延续了一季度平稳增长的态势。

二是市场情绪趋向稳定和理性,人民币汇率贬值预期减弱。随着人民币汇率市场化程度进一步提高,市场主体逐步适应新机制,汇率预期总体趋稳。

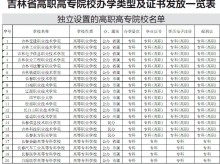

2015年以来中国外汇占款及变化下半年外汇储备及外汇占款仍存在下降风险。外汇占款已成为我国基础货币投放的主渠道之一。

受英国公投“脱欧”影响,6月下旬以来,国际金融市场出现较大波动,全球避险情绪上升。央行盛松成在上个月外汇占款下滑时曾称,为稳定市场预期,减轻国际金融市场动荡对我国外汇市场的短暂冲击,人民银行向市场提供了少量的外汇流动性,由此引起央行外汇占款相应减少。但总体上,人民币汇率仍然按照以市场供求为基础、参考一篮子货币进行调节的机制有序运行。

值得指出的是,继6月外储意外增加134亿美元后,7月外储再次下降,但降幅仅为41.5亿美元,至32010.5亿美元。

外汇占款应对策略1. 适度刺激进口需求,增加社会供给 中央银行应根据国际收支的变化动态,从及时调节外汇供求出发,建议国家适当降低关税,并在信贷、售汇规定方面进行倾斜和导向,通过有限度地刺激进口,增加国内短缺商品的供给,减少外汇占款对中央银行调控货币供应量的压力,减少社会货币存量,平衡社会供求。

2. 合理确定外汇储备 水平

外汇储备不断增加是导致中国外汇占款增加的一个重要原因,因此应合理确定一个外汇储备水平,减轻外汇占款对货币供应的冲击。外汇储备水平是一个动态的概念,从理论上讲,适量外汇储备应结合国家宏观经济状况、国际收支结构、货币政策与外汇政策对宏观经济的调控力度等因素综合考虑。一般认为,外汇储备应保持支付三至四个月的进口用汇额和10%左右的外汇债务偿还量。据此认识,我国外汇储备总量已非不足,中央银行应进一步协调货币政策与外汇政策,调节经常项目的外汇收支,控制外汇储备的再增,并充分运用汇率杠杆、利率杠杆、外债统计监测系统、国际收支统计申报体系等宏观监控手段,对进出口收付汇、外资外债流出入等涉及国家外汇收支变动的趋势进行长期分析,确定合理的外汇储备水平。同时,中央银行应根据安全、流动、增值的原则,加强国家外汇储备的经营与管理,以免宝贵的外汇资源闲置。

3. 逐渐扩大持汇企业范围和持汇比例

尽管完全以自愿结汇取代强制结汇尚缺少一定的可行性,但是可以逐渐扩大持汇企业的范围和持汇比例还外汇于民间,从而使过度向中央银行倾斜的外汇分布结构逐渐趋向合理。更进一步地讲,作为一项政策建议,可以考虑将外汇账户中的留汇比例作为一项特殊的货币政策调控工具,通过调节企业和银行外汇账户保有外汇的比例,来控制外汇储备的总量,从而调控外汇占款的比重,达到调节货币供应量的效果。当外汇占款增长较快引起货币供给压力上升时,可以提高民间持汇比例。反之,当需要通过外汇占款增加货币供应量时,则可以减少民间持汇比例。通过此项改进,有利于将外汇占款调节发展成为平抑经济波动的货币政策工具。

4. 加强中央银行对外汇市场的调控能力

货币政策的最终目标是稳定本币币值,以促进经济发展。在外汇占款较多的情况下,中央银行要在发行央行票据的基础上,创新外汇占款的对冲工具,同时注意与其他工具搭配使用。另外要改变中央银行成为外汇市场主要买方的格局,允许更多的金融机构和外资企业参与外汇市场,使外汇市场具有广泛的参与性和高效率的运行机制。

爱华网

爱华网