累计期权,英文名称Accumulator,是一种以合约形式买卖资产(股票、外汇或其它商品)的金融衍生工具,为投资银行(庄家)与投资者客户的场外交易,一般投行会与客户签订长达一年的合约。

KODA的全称是Knock Out Discount Accumulator,也被称为Accumulator,国内翻译为累计期权。这是一种极其复杂的金融衍生产品,它可以和外汇、股票、石油期货等挂钩,通常合约的期限为一年。

KODA的原意是,在较平稳的市况下不断积累长期看好的股票。低于现价的行使价,使投资者在正股价格上升之外,有更多的利可图,其杠杆性也加大了获利力度。

这些投资Accumulator的客户存在帐户里的资金,并没有直接用来购买市场上的股票。如中信泰富董事局主席荣智健在辞职函上签下自己的名字,中信泰富在这种金融衍生品上的巨亏超过150亿港元,而且还在扩大。碧桂园在2008年年报中曝出投资金融衍生品出现巨亏12亿人民币。

累计股票期权_累计期权KODA -特性

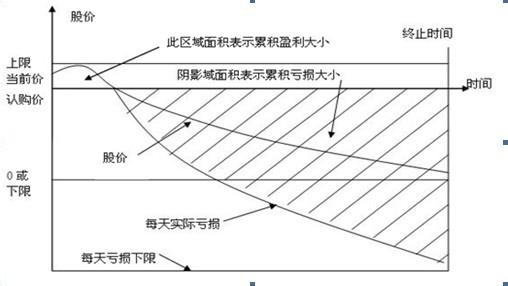

KODA其实是一种与股票挂钩的期权产品,它设有取消价及行使价,在一年的期限内以低于现时股价的水平为客户提供股票。KODA有四个特性:

1、买入股票的行使价往往比现价低10-20%;

2、当股价升过现价3-5%时,合约自行取消;

3、当股价跌破行使价时,投资者必须双倍吸纳股票;

4、合约期一般为一年,投资者只要有合约金额40%的现金或股票抵押即可购买,因此这一产品往往带有很高的杠杆性。

累计股票期权_累计期权KODA -操作

黄明说:“一个典型的Accumulator合约,往往是这样的,投行会跟你说,我这有一只股票,卖10块钱一只,但是你是我的高端客户,所以我给你打折,8块钱,每天买个一千股。”

肖金泉说:“而客户存在银行里的钱实际上银行已买这个金融衍生产品的保证金了,所以往往就是说,客户存的两千万银行根据客户的资产状况他会给客户放大,放大就是客户购买的数额。”

谢国忠曾经在世界银行担任了5年的经济分析员,之后又在摩根士丹利,担任了9年的亚太区经济学家,对于这些国际投行有着深入的了解。在2007年这种金融衍生品不仅对投资者有巨大的吸引力,同样也吸引着发行这些产品的国际投行的银行家们。

投行是尽量的想兜售这种复杂的衍生产品,投行有很大的激励机制,尤其投行的衍生产品销售员,销售员的奖金和银行的利润挂钩,在复杂衍生产品上投行赚的越多,这些销售员的奖金也拿的越多.

谢国忠说:“比如说你有一千万美金,我让你买一亿美金面值的Accumulator,我的投行那边的收入的话是5%,那就是500万美金,500万美金我个人收入的话,一般是30%,那就是150万美金。”

2007年分奖金的话,几千万美金的奖金的人有不少,那几百万美金的更是多如牛毛,所以出现了就是那个排队买法拉利的概念,所以到了07年的时候,法拉利排队有两年以上了,所以2009年虽说经济那么箫条,那些人口袋里钱还在,所以法拉利排队还是这两年。

如此高的利益驱动,使得这些投资银行和投资银行的员工将复杂金融衍生品的规模越做越大。2007年美国的GDP总量是13万亿美元,但是华尔街的金融衍生产品的市场就达到了60万亿美元,是实体经济的4倍多。与金融衍生产品同步急剧增长的是华尔街金融从业人员的奖金和分红,2007年华尔街仅高管层的奖金总额就高达400亿美元。但盛宴的狂欢不可能永远维持下去,正是因为这种贪婪和疯狂导致了2008年年底的华尔街风暴。

累计股票期权_累计期权KODA -评价

这样一种理财产品会让许多投资者趋之若鹜?专家分析说,一个原因是有些投资者确实偏好高风险高利润的理财产品,另一个原因是牛市行情中部分投资者盲目相信股市只涨不跌;另外还有一个原因是,许多投资者对这种金融衍生产品的风险并不了解。北京大成律师事务所的肖金泉告诉记者,肖金泉所代理的一些案件中,很多投资者就表示当时根本不了解这些金融衍生产品,大部分人仅仅知道这种产品的收益,而不知道它的巨大风险。在杠杆的作用下,假设你的帐户里有1000万元,那么顾客的合约数值就会高达五六千万,在收益放大的同时,风险也随之放大。

一些香港媒体估计,仅在2007年,整个香港金融市场成交的累积期权合约总值就在1000亿美元以上,涉及到包括星展银行、渣打银行、荷兰银行、汇丰银行等多家金融机构。而在2008年全球金融危机爆发后,这些产品积聚的风险随着股票市场、期货市场暴跌,急剧放大,把投资者的财富席卷一空。

曾经在摩根士丹利担任了9年的亚太区经济学家,独立经济学家谢国忠告诉记者,是Accumulator在2007年养活了在香港的国际投行,当时香港最有钱的员工就是那些欧美银行的私人银行家们,当投资者损失惨重欲哭无泪的时候,这些拼命推销Accumulator的私人银行家,却在享受着天堂般的生活。

累计股票期权_累计期权KODA -警惕“富豪杀手”

碧桂园在年报中曝出投资金融衍生品出现巨亏12亿人民币,而令碧桂园惨输的是去年与国际投行美林签订的一纸股价对赌合约,作为拥有碧桂园59.12%股权的大股东、曾当选中国女首富的杨惠妍其身价也因此而大幅缩水。这样的事情并非个案,此前67岁的中信泰富董事局主席荣智健在辞职函上签下自己的名字,击垮这位商界奇人的是一种对赌澳元的外汇累计认购期权,中信泰富在这种金融衍生品上的巨亏超过150亿港元,而且根据杠杆合约,这些损失还在继续扩大。更近一段时间,国资委下文约束央企投资金融衍生品,有多少央企参与了其中?又出现了多大亏损,目前还是个未知数。

曾在摩根斯坦利任职的谢国忠在接受记者采访时透露,国内一著名企业家因为accumulator巨亏10多亿美元,其的很多朋友都因为accumulator遭遇重创,当中国的众多民营企业家和国营企业在海外一次又一次、一个又一个遭遇金融衍生品血洗的时候,国人应该认识到这样一个问题,那就是国人还远远不熟悉金融衍生品,国人对金融衍生品背后巨大的风险认识还远远不够,对金融一知半解,又手握巨额资金的内地投资者,在用小钱赚大钱的利益诱惑下,国人很容易就被高风险的金融衍生品吞噬掉。

爱华网

爱华网