场外交易市场(over-the-counter market)是指在证券交易所外进行证券买卖的市场。它主要由柜台交易市场、第三市场、第四市场组成。场外交易市场的组织方式采取做市商制。投资者直接与证券商进行交易。证券交易通常在证券经营机构之间或是证券经营机构与投资者之间直接进行,不需要中介人。

场外市场_场外交易市场 -简介

场外交易

场外交易市场是证券交易所以外的证券交易市场的总称。在证券市场发展初期,许多有价证券的买卖都是在柜台上进行的,因此称之为柜台市场或店头市场。随着通信技术的发展,目前许多场外市场交易并不直接在证券经营机构柜台前进行,而是由客户与证券经营机构通过电话、电传、计算机网络进行交易,故又称为电话市场、网络市场。

由于进入证券交易所交易的必须是符合一定上市标准的证券,必须经过交易所的会员才能买卖,为此还要向经纪会员交付一定数额的佣金,这样,为规避较严格的法律条件,降低交易成本,产生了场外交易的需求。

场外市场_场外交易市场 -发展沿革

初级阶段

1986年9月26日起,中国工商银行上海市信托投资公司静安信托部组织飞乐音响、延中实业(今方正科技)等股票的交易,这意味着官方组织的场外交易市场诞生,也意味着股票二级市场开始运营。在沪深证券交易所开业前,场外交易市场诸侯林立。其中,上海、深圳分别有柜台市场16和10个。但它们的地域性很强。1990年底,沪深证券交易所开业后,柜台市场挂牌股票转为上市股票。场外交易市场在完成第一个历史使命后,不复存在。

全国性市场时期

但场外交易市场的业务仍令人觊觎,并很快形成全国性市场:全国证券交易自动报价系统(STAQ)、中国证券交易系统有限公司开办的全国电子交易系统(NET)。前者有严重的法人股个人化倾向,后者连法人股流通的幌子都不用。同时,武汉证券交易中心、海南证券报价交易中心等地方性场外交易市场构成场外交易市场的第二个层次。但无论是全国性场外交易市场,还是地方性场外交易市场,其开设都未经国务院证券委批准。

由于当时的场外交易市场在集中统一监管体系之外运作,“扰乱了证券市场的正常秩序,隐藏着很大的金融风险,极易诱发影响社会稳定的事端”。为此,管理层决定彻底清理和纠正各类证券交易中心和报价系统非法进行的股票、基金等上市交易活动。自1998年11月起,武汉证券交易中心、全国证券交易自动报价系统和全国电子交易系统相继停止挂牌股票交易,非法的场外交易市场退出历史舞台。

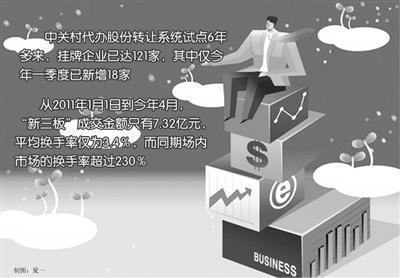

规范化经营

2001年7月16日起,原先在全国证券交易自动报价系统和全国电子交易系统交易的股票,陆续到代办股份转让系统挂牌。不久,退市股票也在该系统挂牌。2006年1月23日起,世纪瑞尔等注册地在国家高新技术产业开发区的创新型企业到股份报价转让系统挂牌。代办股份转让系统和股份报价转让系统组织股票交易,得到国务院的批准,场外交易市场重新走上规范发展之路。

场外市场_场外交易市场 -特点

1、没有固定的、集中的交易场所,而是由许多各自独立经营的证券经营机构分别进行交易,并且主要是依靠电话、电报、电传和计算机网络联系成交的。

2、场外交易市场的组织方式采取做市商制。场外交易市场与证券交易所的区别在于不采取经纪制,投资者直接与证券商进行交易。证券交易通常在证券经营机构之间或是证券经营机构与投资者之间直接进行,不需要中介人。在场外证券交易中,证券经营机构先行垫人资金买进若干证券作为库存,然后开始挂牌对外进行交易。他们以较低的价格买进,再以略高的价格卖出,从中赚取差价,但其加价幅度一般受到限制。证券商既是交易的直接参加者,又是市场的组织者,他们制造出证券交易的机会并组织市场活动,因此被称为“做市商”(Market Maker)。这里的“做市商”是场外交易市场的做市商,与场内交易中的做市商不完全相同。

3、场外交易市场是一个拥有众多证券种类和证券经营机构的市场,以未能或无须在证券交易所批准上市的股票和债券为主。在证券市场发达的国家,由于证券种类繁多,每家证券经营机构只固定地经营若干种证券。

4、场外交易市场是一个以议价方式进行证券交易的市场。在场外交易市场上,证券买卖采取一对一交易方式,对同一种证券的买卖不可能同时出现众多的买方和卖方,也就不存在公开的竞价机制。场外交易市场的价格决定机制不是公开竞价,而是买卖双方协商议价。具体地说,是证券公司对自己所经营的证券同时挂出买入价和卖出价,并无条件地按买入价买人证券和按卖出价卖出证券,最终的成交价是在挂牌价基础上经双方协商决定的不含佣金的净价。券商可根据市场情况随时调整所挂的牌价。

5、场外交易市场的管理比证券交易所宽松。由于场外交易市场分散,缺乏统一的组织和章程,因此不易管理和监督,其交易效率也不及证券交易所。但美国的NASDAQ市场借助计算机将分散于全国的场外交易市场联成网络,在管理和效率上都有很大提高。

场外市场_场外交易市场 -功能

场外交易市场与证券交易所共同组成证券交易市场,主要具备以下功能:

1、场外交易市场是证券发行的主要场所。新证券的发行时间集中,数量大,需要众多的销售网点和灵活的交易时间,场外交易市场是一个广泛的无形市场,能满足证券发行的要求。

2、场外交易市场为政府债券、金融债券、企业债券以及按照有关法规公开发行而又不能或一时不能到证券交易所上市交易的股票提供了流通转让的场所,为这些证券提供了流动性的必要条件,为投资者提供了兑现及投资的机会。

3、场外交易市场是证券交易所的必要补充。场外交易市场是一个“开放”的市场,投资者可以与证券商当面直接成交,不仅交易时间灵活分散,而且交易手续简单方便,价格又可协商。这种交易方式可以满足部分投资者的需要,因而成为证券交易所的“卫星市场”。

场外市场_场外交易市场 -市场意义

国务院发布的《服务业发展“十二五”规划》明确,大力发展资本市场,完善多层次资本市场体系,推进建立全国性场外交易市场。在金融服务业方面,《规划》明确多项发展内容,其中包括加强金融市场体系建设,优化社会融资结构;推进政策性银行、大型商业银行、股份制商业银行、中小银行业金融机构、资产管理公司实施差异化发展战略;发挥信用融资、证券、保险、信托、理财、担保等服务的资产配置和融资服务功能;大力发展资本市场,完善多层次资本市场体系,推进建立全国性场外交易市场;加快发展债券市场,完善大宗商品期货和金融期货的品种体系。

场外市场_场外交易市场 -结构组成

场外交易市场,简称OTC市场,通常是指店头交易市场或柜台交易市场,但如今的OTC市场已不仅仅是传统意义上的柜台交易市场,有些国家在柜台交易市场之外又形成了其他形式的场外交易市场。1、柜台交易市场

它是通过证券公司、证券经纪人的柜台进行证券交易的市场。该市场在证券产生之时就已存在,在交易所产生并迅速发展后,柜台市场之所以能够存在并达到发展,其原因有:

(1)交易所的容量有限,且有严格的上市条件,客观上需要柜台市场的存在。

(2)柜台交易比较简便、灵活,满足了投资者的需要。

(3)随着计算机和网络技术的发展,柜台交易也在不断地改进,其效率已和场内交易不相上下。

2、第三市场

是指己上市证券的场外交易市场。第三市场产生于1960年的美国,原属于柜台交易市场的组成部分,但其发展迅速,市场地位提高,被作为一个独立的市场类型对待。第三市场的交易主体多为实力雄厚的机构投资者。第三市场的产生与美国的交易所采用固定佣金制密切相关,它使机构投资者的交易成本变得非常昂贵,场外市场不受交易所的固定佣金制约束,因而导致大量上市证券在场外进行交易,遂形成第三市场。第三市场的出现,成为交易所的有力竞争,最终促使美国SEC于1975年取消固定佣金制,同时也促使交易所改善交易条件,使第三市场的吸引力有所降低。

3、第四市场

它是投资者绕过传统经纪服务,彼此之间利用计算机网络直接进行大宗证券交易所形成的市场。第四市场的吸引力在于:

(1)交易成本低。因为买卖双方直接交易,无经纪服务,其佣金比其他市场少得多。

(2)可以保守秘密。因无需通过经纪人,有利于匿名进行交易,保持交易的秘密性。

(3)不冲击证券市场。大宗交易如在交易所内进行,可能给证券市场的价格造成较大影响。

(4)信息灵敏,成交迅速。计算机网络技术的运用,可以广泛收集和存储大量信息,通过自动报价系统,可以把分散的场外交易行情迅速集中并反映出来,有利于投资者决策。第四市场的发展一方面对证交所和其他形式的场外交易市场产生了巨大的压力,从而促使这些市场降低佣金、改进服务;另一方面也对证券市场的监管提出了挑战。

场外市场_场外交易市场 -参与对象

在国外,场外交易市场的参加者主要是证券商和投资者。参加场外交易的证券商包括:

(1)会员证券商,即证券交易所会员设立机构经营场外交易业务。

(2)非会员证券商,或称柜台证券商,他们不是证券交易所会员,但经批准设立证券营业机构,以买卖未上市证券及债券为主要业务。

(3)证券承销商,即专门承销新发行证券的金融机构,有的国家新发行的证券主要在场外市场销售。

(4)专职买卖政府债券或地方政府债券以及地方公共团体债券的证券商,等等。

爱华网

爱华网