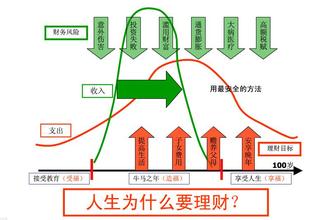

对于之前没有经历过投资的人士来说,想投资,可该如何入门?下面爱华网小编为大家总结了人生不同阶段的家庭理财观念是什么,希望对大家有帮助。

第一阶段、处于家庭形成阶段

处于家庭形成阶段一般是结婚开始,然后到生子这个阶段,年龄约25岁至35岁之间。在这个阶段,一般人都处于事业的高速成长期,收入较高,且增长迅速。另外,由于家庭只有两个人,因此在支出方面体现出了“喜爱浪漫”、“花销”的一面。这是好的一面。另外,家庭还有很多为未来事业“打基础”性的支出,比如一些教育方面的投资、人情交往方面的投资,也是一笔不小的支出费用。部分人还涉及到每月偿还房贷等,因此,这个阶段,尽管收入不错,但也有“月光族”出现。因此,这个阶段的理财投资的特点即是,在打基础的支出之外,节省下一部分,避免不必要的开支,并进行强制的储蓄,争取阶段性的存下一些钱用来投资。而投资的标的可以是一些“风险性”的投资领域,比如股票、股权投资等。使用风险这个杠杆原理,撬动可能的大财富。这么做的原因是,这个阶段也是人和家庭的最年轻和富有能力的时期,往往是风险承受能力最强的阶段,后顾之忧较少。因此用“风险”来换取“收益”,还是值得的。

第二阶段、处于家庭成长阶段

这个阶段的开始代表性的事件便是有了孩子,其终点是子女能独立自主生活。这个阶段的年龄在30岁至55岁之间。这个阶段,事业也有了一定的积累,收入较为稳定。与此同时,家庭的开支也有更多元话的发展趋势。如孩子的各种教育费用,生活的各种相应的享受等,都有了提升。而习惯了好的生活质量,生活质量的重复下降是难以接受的,而一旦下降便会影响人生的体验。因此,这个阶段,理财和投资的哲学主要是稳健经营为主。

第三阶段、处于家庭成熟阶段

这个阶段,一般子女均已独立,并且有了自己的工作,而你则可能开始要面临准备退休生活。这个年龄段一般是在50岁至65岁之间。这个阶段,也有一定的分化趋势。一部分人,在家庭成长期期间继续不断的积累了可观的财富,此时面临财富、事业如何有效的传承问题;另外一部分人,财富最终积累得不多,且因赡养子女也花费不少,因此经济能力就变得比较拮据。对于前者,投资理财可能看中的是为下一代考虑的问题。而后者,可能则是投资理财安不安全、保险不保险的问题。后者如何保障自己的晚年生活的质量是首要问题。因此后者这部分人群宜进行保守型的投资。像高信用等级的国债、以及一些货币型、非股票型的银行理财产品都是可以考虑的。适当的时候,有必要把此前“年轻”阶段持有的高风险的股票资产等变现为实质“到手”的资产的方式较好。以免难以预料的“经济动荡”使财富发生较大的“变数”。

总的来说,不同的家庭、年龄时期我们所该做的投资选择是不同的。因此,好的投资理财只有结合所处的家庭周期和阶段,在配以不同的理财方式才能做到,也才能更理性的、最大化的实现说追求的财富目标。

第四阶段:为人父母

从孩子出生到参加工作以前,一般为20~25年。这一阶段是购买保险的重点时期,孩子上学、老人赡养都需要花钱,家庭支柱需要有健康保障,还要避免家庭支柱发生意外后,生活失去必要的保障。围绕的中心还应该是家庭支柱,最先应考虑他(她)的保险保障。应买一定的意外险和重疾险,同时再配以住院医疗险和津贴给付型医疗保险,这样即使家庭支柱有“闪失”,经济上也能得到必要的保障。考虑到孩子以后上学费用还会增加,对孩子的教育保障也不可缺,购买教育险是很有必要的。至于老人赡养保障,可考虑购买储蓄型保险。

爱华网

爱华网