逆向投资策略向来受到很多投资大师的推崇,在市场恐惧的时候买入,在市场贪婪的时候卖出,往往能取得理想的长期超额收益。下面由爱华网小编为你分享债券的逆向投资策略的相关内容,希望对大家有所帮助。

债券市场上的逆向投资策略逆向投资操作策略最核心的要点主要有三个方面:首先是对资产是否便宜要有一个明确的判断,这是采取逆向投资策略的基础。其次是克服心理波动。最后是耐心,逆向投资要善于“守株待兔”,需要一个相对较长的策略执行期。

逆向投资策略不仅适用于股票投资,在固定收益市场上同样有很强的适用性,从某种意义上讲,债券投资过程中采取逆向投资策略,比股票投资更具有可操作性。

一方面,债券收益率中枢波动区间相对有限,价值的高估或低估比股票更加容易判断。在牛市和熊市中,股票估值的波动非常剧烈,有时会达到匪夷所思的程度,与之相比,债券收益率的波动可谓上有“天花板”,下有“地板砖”,债券收益率的上下限在实际情况中有很多可以参考的锚。根据参考的锚再适度运用一些简单的历史统计规律,可以大致判断出债券的收益率是否合理、是否已经调整过度,从而对各类债券的投资价值做出评判。

另一方面,债券票息可以提供更好的等待保护,让逆向投资策略“耗得起”。与股票投资相比,债券投资的一个天然优势就是具有票息收益,“票息保护”是固定收益投资中的一个重要概念,票息越高、债券的久期越短,“票息保护”就越高。债券票息的保护给债券的逆向投资策略提供了很好的操作空间。

此外,金融创新也将给债券的逆向投资提供更多的可操作性。比如,国债期货推出以后,当国债收益率已经具备明显投资价值的情况下,可以逐步买入国债现货建立多头组合,但此时收益率可能仍在上升,因此,可以同时建立期货空头进行对冲,在不过分暴露久期风险的情况下达到持有现货组合的目的。一旦国债收益率开始下降,在到达现货建仓成本的位置平仓期货空头,这样不仅可以更好地控制组合下行风险,而且当现货流动性不太好的情况下,也有充分的时间建仓,从而为逆向投资策略的实施提供理想的操作手段。

逆向投资

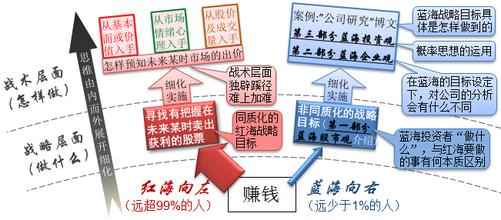

逆向投资最重要的是在智慧上的一种独立,如果共识变成羊群心理,逆向投资者就应当逃离这个群体·但不一定是向着相反的方向,而且逆向投资者更乐于去思考一些别人没有思考过的观点。

一种最古老的成功投资原则的基础

也许2000~2002年的大跌带给我们的最大教训是,不应该只关注那些市场中最热门的板块,而放弃系统性和多样化的投资策略。大多数投资者对风险 存在严重误解。我们有一种思维倾向,当看到某种投资上涨的时间越长,就认为这种趋势越有可能保持下去。相反,如果某种投资下跌的时间越长,我们往往会认为 它越有可能在未来继续下跌。这种想法在大多数时间是完全错误的,它形成了一种最古老的成功投资原则的基础:逆向投资原则。

一般来说,我们预期未来是直线型发展的,但是实际上,未来是以曲线型和周期性的方式发展的。这种心理预期会使我们在周期的顶部, 变得非常乐观,对风险视而无睹,而那时恰恰就是风险最大的时候,未来将会出现亏损。当下跌出现后,我们又会变得极度悲观,在底部时,会拒绝接受一切风险, 而那时市场已经经历了最严重的下跌,大部分风险都已经消失,未来通常会有高额回报。

这种在过去的基础上一成不变的预测未来的方式,使我们中的大多数人都成为非常糟糕的投资者。它也使得一个强势市场会在头部附近出 现泡沫,这就是1987年和1999年发生过的事情。这种不现实的估价,在一个上升市场的热门板块中体现得最明显。大多数投资者在热门板块上投资得越来越 多,而在其他板块上买得越来越少,而这些板块正是原来他们在投资组合中用来分散风险的。我们就这样的抛弃了多样化原则,这个原则实际上恰恰是最好的分散风 险的单项手段。结果,在大跌即将到来前,我们使自己处在风险无比巨大的位置上。不可避免的,我们接下来忍受了痛苦的下跌,一路上不停的割肉抛出股票,在市 场到达底部的时候,终于把手里的股票都抛光了,把风险降到了最小,但也因此错过了下一次反弹的丰厚收益。

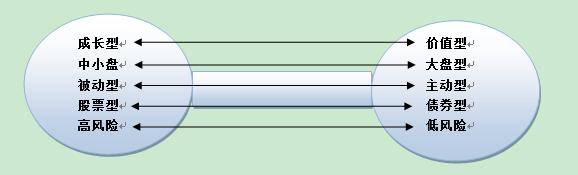

多样化原则是最重要的。如果你在好几个板块中(通常是4个或5个)分散了投资,那么长期中你将得到这些板块的累计收益,而短期调 整的风险对你来说将变得最小。为什么这么说?因为不同的板块会在不同的时间以不同的程度上涨或下跌。所以,不同的周期往往会在很大程度上互相抵消。这意味 着,你只需要去选择那些相关性最小的长期强势板块。相关性最小的意思是它们股价的变动是不相关的,长期中股价的走势会呈现不同的形态。在本章的后面部分, 我们会详细讨论这一问题。

爱华网

爱华网