我们对2016年债券市场的结论主要是:2016年宏观经济基本面继续探底,因此基本面的疲软对中长端利率带来支撑,预计中长端利率将维持低位,并有一定的下行空间。跟小编一起来看看2016年的债券市场如何。

一、债券市场环境

1、信息披露要求进一步明确,规范公司债发行行为

为进一步规范公开发行公司债券的发行人信息披露行为,证监会于2016年5月13日发布了《公开发行证券的公司信息披露内容与格式准则第39号——公司债券半年度报告的内容与格式》以及《关于公开发行公司债券的上市公司半年度报告披露的补充规定》,明确公司债半年度报告的内容与格式,并加强资信评级机构定期和不定期跟踪评级情况的披露要求。公司债发行人及中介机构信息披露内容和规则得到进一步细化,公司债的合规化管理有所加强。上交所5月起积极推动与证监局、地方政府部门签署《公司债券业务合作备忘录》有关工作,加强与地方政府合作,形成监管合力,共同监测、管理债券市场风险,初步构建了多方参与的公司债券监管合作框架,有助于推动地方企业发行公司债券,加大债券市场对实体经济直接融资的贡献。

2、优惠政策相继出台,助力绿色债券发展

3月和4月,上交所、深交所相继发布《关于开展绿色公司债券试点的通知》和《关于开展绿色公司债券业务试点的通知》,明确将开展绿色公司债券的试点,同时鼓励政府相关部门和地方政府出台更多优惠政策,共同发展绿色债券市场。4月13日,中证协下属的中证机构间报价系统(简称“报价系统”)就试点开展绿色债券有关事项发布通知称,支持绿色债券发行人利用募集资金优化债务结构,鼓励开展绿色债券品种创新,设立绿色债券申报受理及审核绿色通道,提高绿色债券的发行、转让工作效率等。4月15日,中债-中国绿色债券指数和中债-中国绿色债券精选指数试发布,这两个指数由中央国债登记结算有限责任公司(下称“中债登”)和中节能咨询有限公司(下称“中节能咨询”)合作编制,为国内首批发布的绿色债券指数。4月协合风电投资有限公司成功在交易商协会注册国内首单绿色债务融资工具,成为国内首单发行绿色债券的非金融企业;随后首单绿色公司债券(G16嘉化1)、绿色企业债券(16京汽绿色债01)成功发行。2016年前五个月银行间和交易所申请获批绿色债券超千亿元,绿色债券的发展进入提速阶段。

3、加速银行间债券市场开放,丰富银行间债券市场参与主体

央行4月14日发布《境外央行类机构进入中国银行(3.45 -3.09%,买入)间债券市场业务流程》和《境外央行类机构进入中国银行间外汇市场业务流程》,规定境外央行类机构可以投资的交易品种包括债券现券、债券回购、债券借贷、债券远期以及利率互换、远期利率协议等其他经中国人民银行许可的交易,无额度限制,实行备案制管理,资金可以自由汇出,有利于推进人民币国际化。5月27日,央行上海总部、国家外汇管理局等相关单位相继发布关于境外机构投资者投资银行间债券市场的细则,明确了对境外机构投资者备案管理、外汇管理、联网和开户操作的具体内容,银行间债市对境外投资者开放再进一步。6月21日,中国外汇交易中心(下称交易中心)发布了关于修订《银行间市场同业存单发行交易规程》的公告,在同业存单投资人范围中增加了“境外金融机构及央行认可的其他机构”,意味着同业存单对境外机构投资人开放了投资权限,银行间市场对外开放更进一步。6月,发改委试点海外发债,要求试点企业适当控制海外分支机构和子公司发行外债,鼓励其境内母公司直接发行外债,推进国际债券市场的扩容。此外,5月6日,央行发布〔2016〕第8号公告,住房公积金、养老金、慈善基金被首次明确作为独立非法人机构投资者参与银行间市场,而银行理财产品在银行间市场的开户范围也从16家上市银行大幅扩展至全部银行,银行间债券市场合格机构投资者进一步扩容。上述政策从境内、外两个方面加速银行间债券市场开放,丰富银行间债券市场参与主体,完善投资者结构,有助于增加银行间债券市场的活跃度以及市场对银行间债券的需求,推动银行间债券市场债券发行量增长。

4、违约事件密集发生,风险仍待释放

本季度,债券市场违约事件频繁发生,违约常态化的趋势愈发明显,违约债券既包含煤炭、钢铁等产能过剩行业的主体发生首次违约,如东北特钢、春和集团、华昱能源等;还包含去年已经发生违约的主体的其他存续债券,如“11天威MTN1”、“13山水MTN1”等,2016年上半年违约数量已超过2015年全年。在供给侧改革背景下,产能过剩行业的部分企业风险仍待释放,预计违约事件的发生仍将保持较高频率。

二、债券产品发行情况

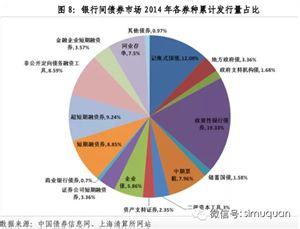

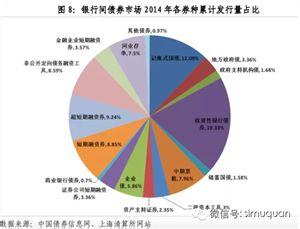

本季度,我国债券市场上主要债券品种发行规模合计99459.16亿元,较上季度增长21.65%,较上年同期增长1倍以上,其中,地方政府债、资产支持证券(交易所)和同业存单的发行稳步增长。截至本季度末,主要债券品种存量规模达到57.45万亿元。

本季度,需要信用评级的债券的发行期数和发行规模分别为957期和28582.28亿元,发行期数略有下降,发行规模则明显上升,同比则均有较明显上升,主要是由于地方政府债(公募)、公司债(公募)的发行量增幅较大。在需要信用评级的债券中,地方政府债(公募) 、公司债(公募)和中期票据的发行期数在需要信用评级的债券总发行期数的占比较大,分别为47.13%、18.08%和16.61%。需要信用评级的债券的发行期数和发行规模占总发行期数和总发行规模的比例分别为14.33%和28.74%,发行期数较上季度和上年同期分别下降4.53和7.64个百分点,发行规模较上季度和上年同期分别上升2.18和8.84个百分点。

本季度,未明确要求信用评级的债券的发行期数和发行规模分别为5316期和70876.88亿元,发行期数和发行规模环比和同比均有所上升,主要是由于同业存单和证券公司债(私募)的发行量增幅较大。其中,同业存单的发行期数占未明确要求信用评级的债券总发行期数的比例最大,占比升至73.81%。本季度共有259家银行发行同业存单,发行家数环比和同比均有小幅上升。

具体来看,本季度,国债的发行期数和发行规模分别为39期和8977.60亿元,发行期数和发行规模较上季度和上年同期均有所上升。在稳增长压力加大的背景下,本季度地方政府债发行节奏加快,发行期数和发行规模分别为451期和25699.56亿元,较上季度和上年同期增幅分别均超过200%和100%,呈现大幅增长,上半年新增和置换发行规模均达到全年规模的60%。从发行方式来看,仍以公募发行为主(发行期数和发行规模占比分别为64.08%和72.96%).

本季度,中期票据和企业债券的发行均有所下降,发行规模环比降幅均在30%左右,或是受到违约事件频发的影响;同比变化则表现不一,本季度,中期票据较上年同期下降30%左右,企业债券则实现同比增幅40%左右。

本季度,金融债券发行期数环比略有上升,发行规模环比则基本不变,同比增幅均在20%左右。金融债券的发行仍以政策性银行债为主,发行期数和发行规模环比增幅10%左右,同比增长30%左右;商业银行债发行期数和发行规模较上季度和上年同期则均有所下降;非银行金融机构债的发行量环比和同比亦有所增长。

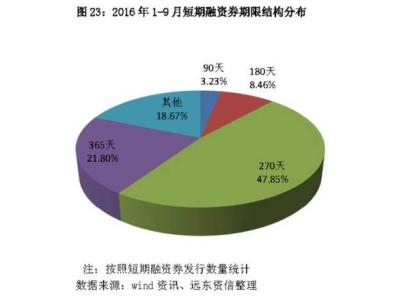

本季度,短融的发行期数和发行规模环比和同比降幅均在40%以上,主要是受到违约事件频发影响和超短融对其替代作用持续增强所致;超短融受风险事件影响,发行期数和发行规模环比降幅在10%以上,同比则实现大幅增长。

由于股市行情回暖,导致券商举债融资热情回温,本季度证券公司所发短融和公司债券发行期数和发行规模环比和同比基本均有所上升。

本季度,公司债发行减速,主要亦是受到第二季度信用风险事件频发带来的冲击,融资成本上升使得地产企业公司债发行降温,导致公司债的发行期数和发行规模环比均有所下降,同比则呈大幅增长态势。

本季度,资产证券化产品发行表现较为平稳,银行间债券市场和交易所市场资产支持证券发行期数和发行规模环比和同比均有所上升,交易所市场发行增幅较为明显,银行间债券市场资产支持证券仍全部采用公开发行的形式。

爱华网

爱华网