杨先生,39岁,月收入1.8万元,年底奖金3万元;杨太太,35岁,月收入1.2万元,年底奖金2万元。杨先生月生活支出3500元,杨太太月生活支出4000元。杨先生和杨太太刚生育二胎,大儿子5岁,两个孩子的月生活支出总共4000元。家有自住房1套,市场价值180万元,尚余49.8万元房贷未偿还,每月还款3400元。两人有存款32万元,其中活期存款12万元,定期存款20万元。杨太太每月定投基金2000元,目前基金账户市值3.4万元。两人都有社保,并各自购买了商业保险,保额20万元,年交保费5000元。其他年支出(包含孩子教育、赡养父母、旅游等)6万元。杨太太希望为两个孩子各准备100万元的教育金。

家庭财务状况诊断

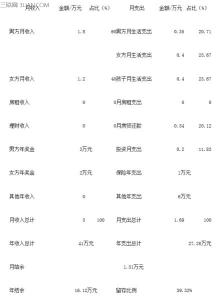

杨先生家庭资产负债及收入支出情况分别见表1、表2。

从表1来看,杨先生的家庭负债占资产的比重为23.12%,表明杨先生的家庭财务较安全,风险评级为中等风险。杨先生正处于家庭成长期,家庭成员的年龄都在增长,最大开支是保健医疗费、学前教育、智力开发费用。同时,随着子女的自理能力增强,父母精力充沛,又积累了一定的工作经验和投资经验,投资能力大大增强。从资产配置来看,目前杨先生家庭的主要资产是自住房,投资金融资产主要是存款,表明其理财能力有待提高。

从表2来看,杨先生夫妻两人的月总收入3万元,其中,男方的月收入为1.8万元,占比60%,女方的月收入为1.2万元,占比40%,男女双方经济地位相近,同时构成家庭经济支柱。目前杨先生的家庭月总支出为1.69万元,其中,日常生活支出为1.15万元,占比68.05%,月房贷还款支出为3400元,占比20.12%。家庭日常支出占月收入比重为38.33%,低于50%,表明杨先生的家庭控制开支能力较强,家庭储蓄能力较高。杨先生的家庭月房贷还款占月收入的比重为11.33%,低于40%,表明家庭财务风险较低,处于较为安全的水平。从年结余来看,杨先生的家庭每年可结余16.12万元,留存比例为39.32%,家庭储蓄能力较好。

家庭理财规划

一个完整的家庭财务规划包含应急准备、长期保障、子女教育、退休养老4个基本规划。对于二胎家庭,其子女教育规划更应成为重点。

应急规划

做好应急准备是应付家庭紧急情况的重要措施。对于杨先生的家庭来说,需要准备89400元作为应急资金。杨先生可以将其中的1/6以活期存款方式保留,另外5/6购买货币基金或余额宝、理财通等类货币基金产品。

长期保障

杨先生的年收入24.6万元,购买了20万元保额的保险,每年交纳保费5000元。如果希望保障意外情况出现时未来5年的收入,则需要123万元的保额。由此看出,杨先生的保障缺口在100万元左右。如果考虑房贷偿还风险,由于杨先生的收入需要负担50%的房贷,因此保额缺口达到127万元。杨先生目前支出的保费占年收入的2.03%,按保费占年收入比例为10%~15%测算,还可增加19600~31900元的保费。

杨太太的年收入16.4万元,购买了20万元保额的保险,每年交纳保费5000元。保障意外情况下未来5年的收入,需要82万元的保额,保险缺口为62万元。考虑房屋贷款由杨太太负担50%,因此保额缺口达到87万元。杨太太目前支出的保费占年收入的3.05%,按保费占年收入比例为10%~15%测算,还可增加1.14万~1.96万元的保费。

子女教育

杨太太已经生育二胎,孩子的教育费用是规划的重点。如果不考虑目前已有的财务资源,为5岁的长子筹备100万元教育费用需要每月投资5797元,为刚出生的次子筹备100万元教育费用需要每月投资3980元(假设通货膨胀率3%、投资收益率7%)。经过测算,杨先生家庭的最终年支出将会超过年收入5.4万元,表明杨先生未来的财务资源暂无法支持这一规划。

为此,建议进行如下调整:一是将教育资金目标设定为各筹备100万元现金(即不考虑通货膨胀带来的学费上涨);二是动用可投资的金融资产(比如定期存款、活期存款、基金)。目前可投资的金融资产额度为26.4万元(12万元活期存款+20万元定期存款+3.4万元基金-9万元应急准备金)。将这些资源全部用于筹备次子的教育费用,并转为基金投资(或股票组合投资),按7%的年收入测算,次子18岁时可筹备的教育资金为89.2万元。因此,每月为次子只需要定投253元即可实现筹备100万元教育金的目标。长子的100万元教育资金需要每月定投3947元。

养老费用

杨先生距60岁退休还有21年,杨太太距退休还有20年。由于杨太太先退休,所以以杨太太退休时点测算养老费用。按目前家庭每月生活费用7500元计算,杨太太退休时需筹备的家庭养老费用为406万元。其中的50%可以由社保满足,另外50%需要自己筹备,杨太太和杨先生可通过每月定投3901元来筹备。

实施策略

活期存款12万元中拿出9万元作为应急资金。将其中的1/6以活期存款方式保留,另外5/6购买货币基金或余额宝、理财通等类货币基金产品。

杨先生还可增加1.96万~3.19万元的保费配置保额为120万元左右的保险产品,杨太太可增加1.14万~1.96万元的保费,配置保额为87万元左右的保险产品。

将活期存款3万元、定期存款20万元转投基金或股票组合,与现有基金3.4万元共同构成次子教育基金的一部分。另外,为次子每月定投253元,为长子每月定投3947元。

每月定投3901元来筹备养老费用。

每年结余的资金亦可定投增加教育费用。

注:更多精彩文章请关注爱华经济理财栏目。

爱华网

爱华网