储蓄、债券、股票是市民广为接触的金融商品,它们因各具有特殊的信用价值而受人瞩目。下面爱华网小编告诉你它们之间的不同,仅供参考不作为投资依据。

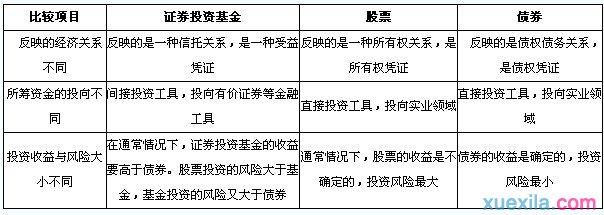

储蓄的利息、债券的债息和股票的股息从形式上看都可以兑换成货币,但其代表的本质是不同的。

储蓄、债券都是货币的直接代表,储蓄存折可直接支取、提出、存入。债券也就是货币单位的直接凭证。一般来说借的是货币,还的也是货币。股票则不同,它的背后或代表物资或代表财产。有的企业发放股息时不一定是现钱而可以是实物。由于所代表的本质不同,面临货币币值变化时,储蓄存折可以灵活地提出,债券不到期不能兑现,虽然二者都会有贬值的危险,但储蓄最易脱手,债券则随货币贬值,反弹性很差。股票因为代表的是物资,到时不一定贬值,有时还能保值和升值。

储蓄存款要变为银行贷款,债券也常为建设项目所用。股票则不一样,股票是企业的直接融资,企业可以视股票资金为自己本身的资金,运用自主权较大。对企业来说,借来的贷款或发放的债券,要受银行或财税部门的监督,要有物资保证其归还,要订有严密的还款计划,要经常向有关部门说明他们的使用情况。债券和贷款都必须如期归还.在企业出现亏损时,股息可以不付,贷款、债券却必须付息。在面临破产时,首先应清偿的是有实物担保的债券以及企业从业人员的工资、税务、其他债务,然后才是股东可支分的财产。

开放式基金与银行储蓄比较

1、资金投资方向 开放式基金将投资者的资金投资于证券市场,包括股票、债券等,通过股票分红或债券利息来获得稳定的收益,同时通过证券市场差价来获得资本利得。 银行将储蓄存款的资金通过企业贷款或个人信贷的渠道投放到生产或消费领域,以获取利差收入。

2、合约 开放式基金将募集到的资金投放到证券市场,基金管理人只是代替投资者管理资金,基金合约属于股权合约,基金管理者并不保证资金的收益率,投资者赎回基金的时候是按基金每份的净值获得资金。 存款合约属于债权类合约,银行对存款者负有完全的法定偿债责任。

3、风险 基金管理者并不保证资金的收益率,其风险直接与证券市场行情和管理人的管理水平相关。银行储蓄存款的风险比开放式基金的风险小得多。

4、收益 开放式基金的收益率在正常情况下比存款利率高,但是基金的收益是不固定的,当市场行情好、管理人管理得好时,基金的收益就会较存款利率高,反之则低。不同的基金的收益也各不相同。银行储蓄存款的收益是利息,在一般情况下,无论银行效益如何,利率都是相对固定的。不同银行的存款利率水平基本是相同的。

5、变现现金成本 开放式基金的赎回和申购则需要交纳一定费用,所以投资者的资金转换是有一定的成本的。银行存款的存入和提取不需要支付任何费用。

6、管理信息透明度 开放式基金管理人则必须定期向投资者公布基金投资情况和基金净值,投资者随时都可以知道自己的投资可以兑现多少现金。 银行吸收存款之后,没有义务向存款人披露资金的运行情况,一般情况下存款人对此也不关心。

爱华网

爱华网