社会上不少人对银行销售的保险产品存在一些误区,比如说去银行存钱变成了买保险、有的人将保险产品的收益与银行定期存款利息收入进行比较等……今天爱华网小编为大家介绍保险与银行的差别,希望能够帮到大家。

保险与银行的差别:保障功能不同

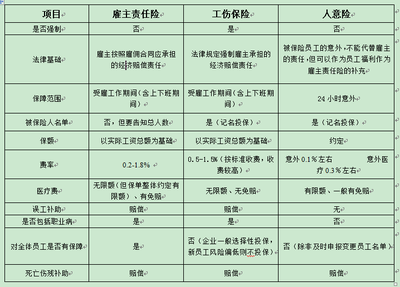

银行理财产品不具备保障功能,保险理财则有死亡保险的保障功能。目前市场上的保险理财主要是投连险、万能险和分红险这三种产品。一般将投保者所缴纳的保费分到两个账户中:保单责任准备金账户和投资账户。前者主要负责实现保单的保障功能,后者实现投资功能。

保险与银行的差别:资金收益情况不同

银行理财产品采取的主要是单利,而且一般期限固定收益相对稳定。而保险理财产品大都采取复利计算,收益也不固定。如分红险除了保底收益,在每期末保险公司还会根据盈利情况分红。

保险与银行的差别:支取的灵活程度不同

银行理财产品都有固定的期限,如果储户因急用需要灵活支取会有利息损失,但损失一般不大,支取较为灵活。保险理财产品无论是可否灵活支取都给客户造成有较大的损失。

保险与银行的差别:购买时应该注意事项

A、要考虑个险或银代产品哪个更符合目前的选择需求;

B、在选择银代产品的同时,银代销售人员是否真的如实告知其产品的特点和收益性。

银行存款与保险的差异

银行、证券、保险,被称为“金融界的三驾马车”。同属于金融行业,它们发挥着不同的功能,承担着不同的责任。在三者中,听到最多的就是银行与保险两者之间的关系。那么,银行存款与保险有何差异?

银行是输出货币与输入货币的机构。对国家而言,是货币发行的执行者,不同的银行所承担的社会责任也不同;对市场而言,是货币流通的金融仓库,起到安全、及时、快捷流通的作用。

保险是提供风险转嫁与风险分担的机构。对国家而言,是风险管理者,不同性质的保险公司所承担的社会责任也不一样;对市场而言,是风险共担的管理者,客户交保险金,获得相应的保障。

银行与保险是不同的金融机构,彼此行使的责任不同,所发挥的功能就存在着差异。

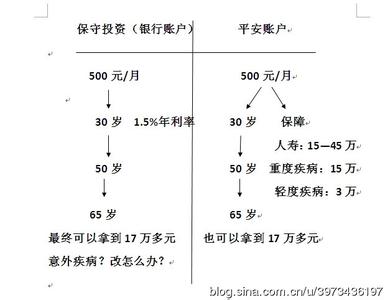

下面,我们通过一个案例作出具体分析,从而来看银行与保险的差异。

王先生,30岁,是一家外资公司的高级主管,年收入30万元,在他的呵护下,一家三口生活无忧无虑。然而,一次意外对他和家人的生活产生了深刻的影响。事故发生在王先生第三年交保险费之后,在出差途中,汽车经过一段盘山公路,司机在处理故障时,操作失控导致车辆坠入山崖,造成了重大交通事故。万幸的是,王先生经过及时抢救保住了性命,却落得全残。

还好,为了以防万一,王先生曾给自己购买了一份年交保费3万元、交费年限为30年、保险责任范围涵盖:人身意外保险金额180万元、重大疾病保险金额80万元、住院医疗限额10万元、意外医疗限额5万元的保险。事故发生后,王先生得到了及时的治疗。关于医疗费用,王先生除获得国家与用人单位相关的赔偿外,还得到了保险公司的赔偿。保险公司接到报案后,立即启动理赔程序,第一时间派事故领导小组,到事故现场取证、协助家属与医院做好相关保障工作,同时,及时将保险理赔金送达王先生家属手中。

在紧急关口,保险真正发挥其个人力量无法替代的功能。按照王先生购买的商业保险合同之约定,保险公司承担了以下责任:王先生从保险公司获得高达180万元的全残保障金。同时,王先生还获得了除去社保报销之外,15万元医疗费用的报销,大大减轻了因一次意外给家庭带来的巨大经济损失。

为了方便丈夫生活起居,家里还专门请来了保健师,高额的全残保险金雪中送炭解决了王先生家庭的燃眉之急,昔日的生活品质并未因王先生全残导致下降,因为保险公司替王先生扛起了一面“家庭责任”的大旗。

假设,王先生当初采取以银行存款的方式来应对风险,每年存款3万元,第三年共存9万元。面对这突如其来的风险,银行存款9万元难以支付高额的医疗费用,也会因全残导致失去收入来源,王先生家庭将面临困境。

保险其实很简单,针对风险来说,保险是以小(交保费)博大(获得高额保障)、保险是急用(住院报销)现金(全残或重大疾病提前给付)、保险是责任的体现(以合同文本契约的形式科学应对各种人身风险兑现对家人的承诺)。

通过分析,相信您理解保险的意义与功能是什么了,也更加明白银行存款与保险功能有何差异,用正确的保险观念来科学防范各种人身风险迫在眉睫。

爱华网

爱华网