商标权质押贷款是企业融资的一种手段,目前国内多省市地区都鼓励企业利用多年来积攒的无形资产来进行融资合作,各大商业性银行也对一些信誉度较高的企业发放质押贷款,主要体现在曾获得省著名商标 中国驰名商标的企业居多。下面由爱华网小编为你详细介绍商标权质押贷款的相关知识。

商标权质押贷款使企业盘活商标质押融资受推崇

对于企业来讲资金是血脉,商标是信誉,通过将无形资产以质押的形式获取资金逐渐成为企业获取新鲜血液的一种方式。以江苏九鼎新材料股份有限公司(下称江苏九鼎公司)为例,该公司是国内规模最大、实力最强、技术最先进的纺织型玻纤制品生产企业之一。2012年4月,江苏九鼎公司“鼎”商标被认定为驰名商标。为了更好地引导企业将商标价值有效转化、利用和提升,将企业无形资产变成有形财富,江苏九鼎公司与江苏南通农村商业银行股份有限公司签署了“鼎”商标质押贷款合同,约定贷款总额为2500万元。

虽然大型企业通过多种渠道获得银行贷款,解决了资金难题,但是在国内,由于市场机制不成熟、社会信用不完善,中小企业进行融资时受到的限制较多,融资难、融资贵等问题长期阻碍着中小企业的发展。一方面,在当前经济增长放缓的形势下,由于企业自身还款来源的减少造成企业融资难上加难。另一方面,虽然,信用贷款、保证贷款、抵押贷款是企业融资的常见途径,但由于中小企业难以满足银行贷款的传统抵押担保条件以及财务管理水平较低等,大型商业银行经常以中小企业财务制度不健全或缺乏抵押资产等为由而将中小企业拒之门外。

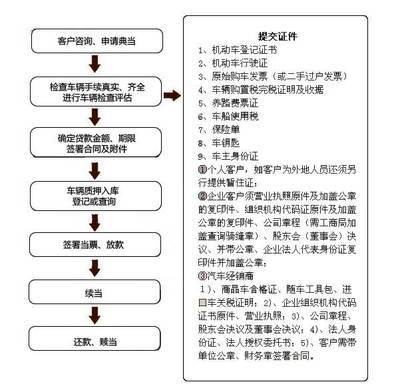

而商标质押贷款无疑是一条快捷途径,凭借商标的无形资产,就可以从银行贷出“真金白银”,不仅充分发挥商标资本的运用价值,而且能为中小企业争创品牌增添动力。正是基于此,为缓解中小企业融资难题,稳步推进商标质押贷款制度,逐步完善商标交易的渠道,对促进中小企业无形资产流动,推动企业转型升级大有裨益。目前,注册商标专用权质押贷款的流程主要分为两步骤:一方面,由借贷双方确定贷款意向,借款方必须拥有注册商标专用权、并且有使用价值的商标作为抵押,并对商标价值进行评估,该环节可以由法定评估机构进行,也可由双方达成一致意见后,向国家工商行政管理总局商标局(下称商标局)出具商标价值书面认可的文件;另一方面,评估完成后,双方签订合同,合同包括主合同和质押合同,在办理质权登记、领取质权登记证后即可发放贷款。

盘活无形资产解难题

虽然目前商标质押贷款以融资速度快、融资成本低、融资难度小的优势作为一股融资新“热潮”正在全国各地发酵,但以商标权等无形资产进行质押融资在现阶段仍受到多种因素影响,尚未达到不动产抵押的普遍程度,因此,企业在具体操作时,应注意以下问题:

首先,尽管公司法、担保法等相关法律及各地出台的保护知识产权的积极政策,均对商标质押融资持积极支持态度,法律层面上不存在任何障碍,但由于无形资产评估难度较大,对评估机构的专业度要求较高,地方评估机构一般不具备评估此项资产的实力,报告质量及权威性普遍较差,银行对此类评估工作指定本地机构完成稍显勉强,同时对企业本身今后发展也会产生负面影响。

其次,商标权作为企业的一种单项无形资产进行质押,贷款的操作过程与有形资产的抵押并无大的区别,甚至手续更加简化。唯一不同的是最后阶段要到商标局进行质押登记备案。同时,商标权质押比起以不动产抵押,获得的贷款比例较低,一般在评估值的10%至30%左右。再次,按照担保法的规定,出质的商标专用权应当是依法可以转让的商标专用权,因此可以依法转让是商标出质的前提。按照商标法实施条例第二十五条的规定,“转让注册商标的,商标注册人对其在同一种或者类似商品上注册的相同或者近似商标,应当一并转让”,因此在办理质押登记申请时,同一注册人在与质押商标相同或类似商品、服务上注册的相同及近似商标应一并办理质押登记,以保证质押商标可以依法转让,从而保证质权人在债务人不履行债务时可以将质押物变现以优先受偿。

不言而喻,商标专用权作为一种无形资产,启动商标权质押贷款,对企业而言,能盘活“沉睡”的无形资产。相比于信用贷款,质押贷款的利率低,能为企业节省较高的利息成本。商标权质押贷款使企业的融资空间得到极大提升,商标权质押贷款缓解了企业、尤其是许多中小企业融资难的问题。一方面,启动商标权质押贷款,对企业而言,能盘活“沉睡”的无形资产,缓解“融资难”的难题,真正实现把企业的“知本产权”转化为“资本产权”;另一方面,对金融机构而言,有利于拓展信贷业务,创新信贷产品,促进金融产业发展。这种创新金融方式,能够将企业的“沉睡”无形资产“唤醒”,让无形资产转化为资本,有利金融拓展信贷业务,创新企业产品和促进产业升级换代,最终实现产业链多赢。

爱华网

爱华网