国债期货是当今全球规模最大、运作最成熟的金融衍生产品,占全球各类金融期货交易额90%左右。然而在许多投资者看来,与其他所有期货品种相比,国内即将上市的国债期货实在是国内期货市场迄今最“复杂”的交易品种。

身具多重特殊概念

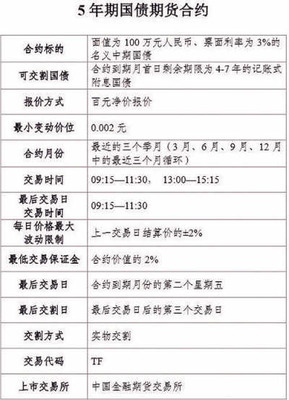

所有商品期货合约的标的都是实物,例如大豆油、螺纹钢、白糖等。股指期货标的沪深300指数不是实物,通过转化为现金交割。惟独国债期货合约标的既非实物又非现金,而是虚拟的“名义标准券”。即包括面值100万元人民币、票面利率3%,在交割月第一个自然日剩余期限4~7年、可用于交割的“一篮子”符合要求的中期国债券种。

所有期货品种完成交易后均以统一价格进行交割,而国债期货却由于“名义标准券”对应券种同期多达34个左右,其交易最后需采用不同的现货券种进行交割时,买方支付的金额也因卖方选择的券种和交割时间的差异而不完全相同。买方接收每百元国债支付给卖方的实际金额,即为国债期货特有的“发票价格”。

在“一篮子”可交割债券制度下,合约卖方有权根据“发票价格”的差异,选择最便宜、对自己最有利的国债券种交割给买方,该券种即为“最便宜可交割债券”。“最便宜可交割债券”可以通过“久期”与“收益率”的相互关系来寻找。简言之,久期就是债券的持续期。对于收益率在3%以下的国债来说,久期值最小的就是最便宜可交割债券;对于收益率在3%以上的国债来说,久期值最大的就是最便宜可交割债券。而对于久期相同的国债来说,收益率最高的就是最便宜可交割债券。

在套期保值等投资组合交易中,买入国债现货,同时卖空对应规模的期货,然后把国债现货用于期货交割,这样获取的理论收益称为“隐含回购率”。一般来说,隐含回购利率最高的债券也就是最便宜可交割债券。

交割与众不同

回顾引发1995年6月“327”事件,当时导致国债期货被取消和中国期货市场10年清理整顿的原因之一就是当年用于交割的单一券种发行数量过校当时“327”国债期货所对应的92国债现货只有246.79亿元,相对于“327”事件当天5000多亿元的成交量,必然要发生大范围违约。而即便是实行混合交收,考虑到当时实际流通的国债总量不过1000多亿元,仍远不能满足交割需要,这也会导致逼仓。而本次国债期货采取了“名义标准券”对应的“一篮子可交割债券”的规定,能够有效地防止现货数量少于期货而发生逼仓的现象,最大可能地规避了实物债券到期兑付可能引发的“到期日效应”影响,保证国债期货交易的平稳性和连续性。

按照“一篮子可交割债券”制度,国债期货同期符合交割条件的券种多达34个左右,其中最合适的约有4个。这就需要合约卖方按照规定的要求,通过计算,在符合交割条件的券种中选择最便宜、最有利的品种;在滚动交割制度下,选择最合适的交割日期交付给买方。

与其它期货品种不同,个人投资者也可参与国债期货的实物交割。国债期货自交割月第一个交易日至最后交易日的前一交易日的交割结算价,为最后一小时成交价格按成交量加权平均价。最后交易日交割结算价,为最后交易日全部成交量的加权平均价。如市场出现异常,交易所有权对交割结算价进行调整。

爱华网

爱华网