自去年末以来,随着政策性金融债券(特别是国开金融债)的不断发行,同一发行主体(国开)、相近期限的债券品种出现了明显的利差。下面由爱华网小编为你分享国开债券流动性利差的相关内容,希望对大家有所帮助。

银行间市场国开债券流动性利差初探新老国开债的收益率水平差异逐渐加大,2014年及以前发行的老国开债的市场收益率较同期限的收益率曲线出现明显偏高,且收益率已经和相邻的关键期限利率出现了倒挂。本文希望通过观察市场中活跃债券品种的表现、对比品种利差、期限利差的变化,来寻找影响银行间债券市场流动性利差的原因。

当前银行间市场债券利差具体表现为两个特征:

(1)国开金融债老券和新券出现了较为显著的利差,例如剩余期限同为10年,附近的150205和150210 利差最高达到20BP,近期收窄至5-10BP;而2014年发的老债券140229等与150210最高时更是相差40BP。

(2) 国开债7年、 10 年期品种形成显著倒挂局面,最高时两者倒挂利差达到35BP,近期收窄至0-10BP。

一、新老债出现利差,主要原因是市场对未来收益率走势的预期分歧较大。

2014年10月以来,“2年期、4年期、6年期、9年期”这些准关键期限的国开债的价格和关键期限国开债的价格走势出现差异。这些债券的收益率走势同相邻关键期限国开债收益率相比,呈现出先低后高的趋势。[2]最初表现为,每一个关键期限,都会有一只券明显低于其关键期限收益率。

具体来看,去年10月初,市场上最为活跃的准10年期(实际剩余期限约为9.1年)样本券140205的收益率较曲线估值利率最先出现了明显偏低的情况,随后偏离幅度逐步增大。进入2015年后,3、5、7年期的准关键期限样本券140201、140202、140203的收益率较曲线收益率均不同程度的出现了收益率偏低,偏低程度约3-5BP。以上四只债,当时被称为成为“四大神债”,这些债券的收益率明显低于同期水平,且交易活跃度高,流动性强。

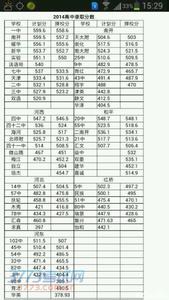

2015年1月份关键期限活跃券与中债估值比较

2-3年期3年期中债估值3.95

1402013.94

4-5年期5年期中债估值4.05

1402023.94

6-7年期7年期中债估值4.1

1402034.05

9-10年10年期中债估值4.11

1402054.05

对于以上现象,刚开始并未特别引起市场的关注。大家认为这是理所当然的,主要基于以下几点对于债券流动性的传统认识:

1、期限原则

传统观点认为期限越短则久期越短、久期越短则抗风险能力越强,更受市场欢迎。以上四大神券均在关键期限附近,且分别是同类关键期限中久期最短的券,因此受市场欢迎,流动性较好。流动性好收益率低、期限短收益率低,这都符合市场的传统认知。

2、票息原则

以上“神债”票面利率较高,相比于低票息债券,传统观点认为其周期性现金流更大、更稳定,而且在其他条件一定的情况下,票息越高久期越短,风险也小,所以市场更偏好这些高票息的债券,导致流动性好、收益率较低。

3、存量原则

以上各券发行量很大,少的存量在500亿左右,多的更是高达700亿,存量越大流动性越好,收益率越低。这也是判断个债流动性好坏的传统观点。

然而,随着四大神债期限缩短,渐渐远离关键期限,同时新发债券出现,四大神债的收益率出现较大反转,其市场成交收益率较相邻关键期限曲线利率由偏低变为明显的偏高。甚至在部分关键期限,不同券之间的收益率也存在倒挂现象。如2015年6月30日,剩余期限为2.5年的150201估值收益率为3.59%,而剩余期限2.9年的150212估值收益率为3.54%,两券收益率倒挂5BP。截至目前,各准关键期限样本券相较于新发关键期限债券的收益率倒挂的平均幅度已达5-10BP左右。以下我们通过最敏感的10年期国开债走势来观察:

这个时候人们突然发现,什么票息、期限、存量都是浮云。市场上影响流动性的因素只有一个那就是“新”。哪怕这这个债刚发行了一两期只有几十个亿,票面也很低,只要是新券,他的流动性就好;只要是新券收益率就应该比同期限的低,瞬间就能完成风格切换取代老券成为市场的新宠。一时间,原有逻辑受到颠覆。

如果真的是仅仅是“新”流动性就好,那140201、140202、140203、140205这些老券为什么在2014年一直火爆,始终终没有被140208、140209、140210、140211这些新券取代呢?从这一点来考虑,“越新越好”的理论又不成立了,再次陷入了自相矛盾的境地。

通过分析,我们发现问题的根源不能片面、孤立的去分析债券本身要素的差别,而应该从市场的角度,结合当时大环境、市场背景、市场参与者的构成、市场参与者的心理状态等综合分析才能寻求答案。

市场参与者基本可以分为交易盘和配置盘两大类:

交易盘,天然倾向于多头,投资意图是高买低卖,实现差价收益。

配置盘,天然倾向于空头,投资意图是高点买入,最终持有至到期。

2014年是历史罕见的大牛市,这在去年的时候已经得到了交易盘和投资盘的一致认同,对于收益率下行的牛市行情几乎没有分歧,就像当时有个笑话说的,“债市收益率就像是狂奔的地铁,只要上了车,只要没到终点,在哪下车都是错的。”

由于此时债市趋势性方向基本确立,投资盘和交易盘均有较大的投资意愿,无论是新债、老债,市场上都有较大需求,此时市场上的投资者对债券流动性偏好的理解还是基于之前说的传统的三点认识,即票息原则、期限原则和存量原则,因此导致140205等五大老券流动性暴增很受市场追捧。

但是2015年以来,市场环境发生了根本性的变化,对于债券市场的走势,市场分歧极大,收益率震荡剧烈,上窜下跳,没有明确的方向,被戏称为“猴市”。这种环境下,“交易盘”和“配置盘”分歧巨大,配置盘作为天然的空头,在这种震荡环境下,做多动力不足,同时面对地方债的海量供给,他们更是不愿在利率市场上轻易出手。

看完配置盘,我们再来看交易盘。交易盘往往具有较为明确的止盈止损机制,止盈止损的需求要求他们的投资标的一定要具有优异的流动性,面对市场波动,能第一时间止损止盈。

既然投资的意图是交易性,那么买入的目的就是为了卖出,一切以更好更快的卖出为指导。此时传统意义上的票息高低、发行量大小、期限长端就显得不重要了,“好卖”才是最重要的。

要想“好卖”,我们认为应具备以下三个特点:

1、该券种有真实可信的市场指导价格、且价格相对连续。

2、该券种具有稳定的供给来源方和市场需求方。

3、该券种参与机构尽量丰富,既包含配置户也包含交易户。

综合考虑,只有一级市场新发和正在发行的债券才能满足以上条件。

首先,该债券每周定期增发,招标结果无疑就相当于最权威、最明确的市场指导价格且定期公布,为二级市场飘忽震荡的价格定下了“锚”。

其次,一级市场正在发行的券具有稳定的需求客户群体,招标很少流标,这类投标机构就是此债券的稳定需求方;同时供给来源稳定,每周定期招标。

第三,新发(续发中)的债券一级市场有配置盘参与,二级市场有交易盘参与,参与群体丰富。

二级市场的价格是交易双方多空交锋后确定的,是一级市场投标的重要指导,配置盘平时二级参与较少,主要在一级行动,投标的过程就是交易盘和配置盘相互交流和相互影响的过程,二级价格指导一级价格,一级价格反作用于二级价格,因此只有新券才有丰富的群体参与度,形成的价格更被大家认可。

所以我们认为,以上三点很可能是影响当下债券流动性的主要因素。

造成同期限新老债收益率差异的原因,归根结底还是市场机构对于未来债券市场的走势存在分歧,没有形成一致性趋势预期;交易性盘活跃,但是体量小,配置盘不活跃,但是体量大,面对巨大的市场分歧,交易和配置要有一个价格沟通的平台,那就是一级市场招标。最终综合反应的结果就是新发债券收益率低、流动性优异、流动性溢价明显。

二、期限利差倒挂、十年期交易火爆,这是资产、负债倒挂下必然、无奈的选择。国开债7、10年期倒挂,这在中国债券历史上几乎没有出现过,最高时两者倒挂利差达到了惊人的35BP,耸人听闻。

造成7、10年倒挂的原因到底是什么?

就这个问题,我们曾经多次和同业朋友交流,得到的回答是,7、10倒挂是非正常现象,这是交易盘过度活跃导致的、是不可持续的、最终是要修复的。可是什么时候修复、曲线修复需要满足什么条件仍是不得而知。

我们对此的理解是,造成7、10年期倒挂的原因是当时7天期资金回购价格和债券收益率的持续倒挂!也就是银行间市场负债端和资产端的倒挂!

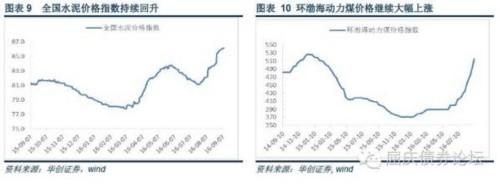

理由一:ROO7价格向上击穿国开长端收益率与7、10年国开收益率倒挂几乎同步出现。

从上图我们可以看出,11月末,7年期和10年期收益率首次倒挂,此时资金面骤紧资金价格飙升,12月份R007算数平均值在4.3%以上,高于同期4.10%-4.20%的10年期国开债,更远高于同期三年债券。

理由二:负责、资产倒挂,持有价值为负,导致此时通过交易性操作博取资本利得成为获利的唯一途径,10年期债券是最佳选择。

此时对于绝大多是市场机构来说,即使不考虑税收因素,持有国开债的收益也是负的,投资国开债的唯一价值在于利用其优异的流动性进行交易,博取资本利得。市场综合考虑成本和收益后的最终选择就是投资10年期品种,进行交易操作。

为何10年期是最佳品种,我们通过举例试算来说明:

从上图我们可以看出,由于资金成本和持有期收益率的倒挂,持有期收益为负,假如市场没有波动,此时持债面额越多,持有收益就亏得越多。

投资收益= C + 资本利得

C为[持有期收益-资金成本(R007)]

假如市场下行5BP(如上图),1000万10年期的资本离得差不多等于3300万3年期,但是C值远小于3300万3年期债券,统算以后是1000万10年期是好于3300万3年期的,甚至比4000万3年期也要好。

因此假如仓位额度是4000万,采取1000万10年期140229剩余3000万空仓的策略,是好于满仓4000万3年期150201策略的。而且无论是从市场风险、操作风险、还是流动性风险来看,前者都优于后者。

在当时市场环境下1000万10年期可以完美取代4000万3年期的债券,同理,10年期也可以完美取代7年期、5年期的债券,只是比例不同而已。因此,此时的债券操作策略多数是长久期、低杠杆。从这一方面考虑,在“降低融资规模、减少持有期倒挂支出、赚取资本利得”的思想指导下,10年期债券大受追棒也就不足为奇了。

爱华网

爱华网