利率市场化是一个将资金价格形成主导权从政府向市场让渡的过程,是一个金融市场逐步发展、分层和融合的过程,大家对如今我国的利率市场化有什么建议么?下面就让爱华网小编带着大家一起了解一下利率市场化的相关知识吧。

我国利率市场化的缺陷

(一)基准利率的制定难以体现公平合理的市场竞争原则,社会平均利润率尚未形成。

(二)市场利率的高低对企业使用资金缺乏有效约束力。

(三)国有商业银行还不能完全按照市场规律发挥作用。

(四)对利率市场化缺乏有效的法律规定。

利率市场化改革的对策建议

(一)坚持间接调控的利率制度

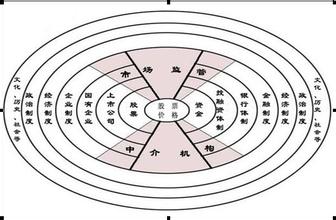

在间接调控的利率制度下,完整的利率体系包括中央银行利率、金融市场利率、商业银行利率三个层次。从国际经验看,利率市场化实质上包含两方面内容:一是金融市场上资金的供给与需求决定市场利率水平,二是通过货币市场贯彻中央银行的货币政策意图。我国利率市场化亦旨在实现“市场形成利率,央行调控利率”这一目标模式。这种间接调控的利率制度正是我国利率市场化改革的目标。

(二)进程安排 在进程安排上从我国利率改革的发展情况来看,利率市场化的最终实现可分四步:固定利率——管理浮动利率——放开部分利率——利率全部自由化。我国已经实现了由固定利率向管理浮动利率的转变,即已基本放弃了固定利率体制,实现了利率的浮动,并且放开了部分利率,现在问题是要完善由管理浮动利率到放开部分利率的转变,逐步扩大利率自由化的种类和范围,才能最终实现利率市场化。

(三)全面推进方式

利率市场化改革的推进方式,实质上是利率市场化的突破口的选择问题。在现有的关于利率市场化演进的逻辑,它虽存在着理论上的合理性,但难以与中国的实际情况相适应。我们提出利率市场化的立体突破或结构突破的思路。也就是说要在中央银行基准利率的选择、金融市场利率放开的顺序安排和商业银行利率管制的取消三个方面同时寻找突破口。原因在于,我国的金融市场不完善,市场分割状况存在,难以像成熟市场经济国家那样,通过找到一个突破口就能引起其他利率的联动,达到牵一发而动全身的效果,因而必须同时在不同的金融市场中选择利率市场化的操作目标,实现立体推进战略。

(四)次序选择

利率市场化的次序选择是全面推进方式的继续,也就是要选择先放开哪一部分利率,后放开哪一部分利率的问题。是先放开货币市场利率还是先放开资本市场利率?是先放开直接融资市场利率还是先放开银行利率?从我国的实践进展来看,我们主张先放开资本市场利率和直接融资市场利率。从发达国家利率市场化的次序安排来看,基本上都是先放开资本市场利率,在银行利率的放松管制上也是先放开长期存贷款利率,再放开短期的货币市场利率。

(五)加强法律建设

一切金融运行都必须建立在法律治理的结构上。利率市场化改革的立法和执法是整个金融法律治理结构中不可或缺的内容。

(六)放开银行间票据市场交易对象实际上银行间票据市场现在是一个鸡勒。多数参加者都是金融机构,流动性变成非常不足。而且以高息去弥补违约风险来看,不妨放开给有足够投资经验和资金的个人投资者参与,增加流动性。

(七)以shibor作为基准利率定价

并允许资金从不同省份间自由流动,设立公开投标市场,平抑利率。事实上我们可以看到有许多地区对资金渴求很大,特别是沿海地区的中小企业。但因为各种原因只能享受很高的利率。这并不利于经济发展,更不利于地区的平衡。因此个人觉得应该设立一个个人投资者可以参于的资金市场,方便资金自由流动,也能通过资金的增加供给解决企业和就业问题。比方说一些内地的新兴发展地区有大量资金但没有投资渠道,如果一味堵塞就只能导致炒作各种民生用品;倒不如把资金引导到发达地区进入实体经济,这样即解决了资金过剩的问题,还能够支持就业和减低滞涨的危险。

(八)国企融资应该市场化而并非银行解决

国企融资应该让市场决定,利率应该允许机构以外的投资者参与报价。而非简单的审批后银行解决。这样的好处是减少大干快上的盲目行为,让企业决策更为理性。

爱华网

爱华网