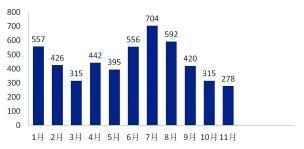

本文导读:2012年的丙烷和丙烯价差只有400美元/吨,与十年最低的2009年约380美元/吨相当,这也反应了宏观经济较弱时丙烯需求相对疲软时的情况;而且随着丙烷价格的季节性波动,丙烷脱氢的盈利波动非常大,丙烯-丙烷价差月度最低到260美元/吨、最高到640美元/吨,单位丙烯的理论毛利月度最低到-70元/吨、最高到2400元/吨。

从2011年开始,国内丙烷脱氢项目如雨后春笋般纷纷上马,据我们不完全统计,在建和规划的丙烷脱氢项目至少有14个,总计产能约1100万吨,采用Lummus的Catofin技术主要是渤化集团60万吨丙烷脱氢和海越股份宁波海越新材料的138万吨丙烷和混合碳四利用项目,其他的项目大都采用UOP的Oleflex技术。

计划在2013年投产的就有7个,最快的渤化集团60万吨丙烷脱氢计划2013年6月投产,计划2013年投产的还有卫星石化浙江聚龙石化的丙烷脱氢制丙烯一期45万吨、东华能源张家港扬子江石化的120万吨丙烷脱氢制丙烯一期60万吨、长江天然气化工的65万吨丙烷脱氢制丙烯、上海赛科石化的60万吨丙烷脱氢制丙烯、浙江富陵控股绍兴三锦石化90万吨丙烷脱氢制丙烯的一期45万吨、海越股份宁波海越新材料的138万吨丙烷和混合碳四利用项目一期、以及烟台万华的75万吨丙烷制丙烯和56.6万吨异丁烷项目等。

丙烷脱氢制丙烯的最大特点是只用唯一一种原料丙烷生产一种产品丙烯,与其它生产技术相比,通过丙烷脱氢技术获得同等规模的丙烯产量相对简单;丙烷脱氢制丙烯的工艺路线中,丙烷原料占生产成本的2/3左右,因此,丙烷原料价格对生产成本影响较大,工艺的经济性取决于丙烷与丙烯的差价;丙烷脱氢制丙烯的制造费用在1300-1600元/吨之间(即200-250美元/吨);所以,只有当丙烯与丙烷的长期平均最小价差大于200美元/吨时,丙烷脱氢制丙烯就能有利润。

国内正在建设和规划的丙烷脱氢制丙烯产能约900万吨

| 公司 | 规模 | 技术 | 地点 | 开工 | 计划投产 |

| 渤化集团天津渤化石化 | 60万吨丙烷脱氢制丙烯 | Lummus的Catofin技术 | 天津临港工业区 | 2011年6月 | 2013年8月 |

| 东华能源张家港扬子江石化 | 120万吨丙烷脱氢制丙烯(一期60万吨) | UOP的Oleflex技术 | 张家港 | 2013年底 | |

| 东华能源宁波大榭 | 65万吨丙烷脱氢 | UOP的Oleflex技术 | 宁波大榭开发区 | 报批中 | |

| 海越股份宁波海越新材料 | 138万吨丙烷和混合碳四利用项目 | Lummus的Catofin技术 | 宁波经济开发区 | 2011年11月 | 2013年底 |

| 卫星石化浙江聚龙石化 | 丙烷脱氢制丙烯一期45万吨二期75万吨 | UOP的Oleflex技术 | 嘉兴独山港区 | 2011年8月 | 2013年底 |

| 烟台万华 | 75万吨/年丙烷制丙烯装置和56.6万吨/年异丁烷 | UOP的Oleflex技术 | 山东烟台 | 2013年底 | |

| 上海赛科石化 | 60万吨丙烷脱氢制丙烯 | UOP的Oleflex技术 | 上海市金山区 | 2011年12月 | 2013年底 |

| 中国软包装集团 | 160万吨丙烷脱氢制丙烯和160万吨聚丙烯(一期各80万吨) | UOP的Oleflex技术 | 福清市江阴工业区 | 2011年5月 | |

| 浙江富陵控股绍兴三锦石化 | 90万吨丙烷脱氢制丙烯(一期45万吨) | UOP的Oleflex技术 | 绍兴袍江新区 | 2014年 | |

| 长江天化有限公司 | 65万吨丙烷脱氢制丙烯 | UOP的Oleflex技术 | 南通如皋港区长江镇 | 2011年9月 | 2014年 |

| 江苏海利化工 | 51万吨丙烷脱氢制丙烯 | UOP的Oleflex技术 | |||

| 盘锦和运实业 | 60万吨丙烷脱氢制丙烯 | 十二五 | |||

| 山东石大胜华化工集团 | 20万吨丙烷脱氢制丙烯 | Lummus的Catofin技术 | 山东东营 | ||

| 广东鹏尊能源开发有限公司 | 30万吨丙烷脱氢制丙烯及下游加工 | Lummus的Catofin技术 | 广东湛江东海岛石化园区 | 2012年6月 | 2015年6月 |

资料来源:中企顾问网整理

从理论上来讲,丙烷资源丰富、价格稳定的中东地区和页岩气革命后NGL价格走低带来廉价原料成本的美国,是最有利于建设丙烷脱氢的地区;而对于国内来说,丙烷与丙烯差价决定项目经济效益,进口丙烯与进口丙烷的价差维持在500美元/吨上下;从过去近十年的情况来看,丙烷脱氢项目具有很好的获利能力。

2012年的丙烷和丙烯价差只有400美元/吨,与十年最低的2009年约380美元/吨相当,这也反应了宏观经济较弱时丙烯需求相对疲软时的情况;而且随着丙烷价格的季节性波动,丙烷脱氢的盈利波动非常大,丙烯-丙烷价差月度最低到260美元/吨、最高到640美元/吨,单位丙烯的理论毛利月度最低到-70元/吨、最高到2400元/吨。但我们认为,随着国内丙烷脱氢项目的陆续上马,过去近十年丙烯-丙烷的可观价差也将适当收窄;在国内丙烷脱氢项目大规模投产和美国丙烷脱氢投产的2015年之前,国内先行投产投产的丙烷脱氢项目应该能取得较为可观的盈利;而到2015年之后,各个丙烷脱氢项目拼的就是原料丙烷的稳定和成本、以及下游产业链的延伸深加工。

从丙烷到丙烯,路有多远?

近20年来,全球丙烯需求量逐年增长,我国丙烯的供需缺口也在逐年扩大。目前丙烯产量70%左右来源于蒸汽裂解,20%~25%来自催化裂化。然而,在美国页岩气革命和2013年我国实施油品消费税新政的背景下,我国丙烯供应量或会出现紧张,丙烷供给却将相对过剩。为此,业内人士将目光投向了丙烷制丙烯这条路。

从丙烷到丙烯,如果问一个学化学的学生,他会告诉你,这就是一个简单的脱氢反应;但如果将这个问题抛给企业人士,他则会考虑:丙烷原料充足吗?丙烯下游是否过剩?技术团队是否完备?这条工艺会带来多少收益?一些分析人士认为,企业考虑的这些因素在当前都已不成问题,丙烷制丙烯的最佳发展时期到了!

原料有保障: 进口丙烷来源充足

原料的价格和供应量是丙烷脱氢制丙烯装置前景的核心。目前,丙烷的主要来源有炼油厂液化气、油田伴生气和湿性天然气凝析液,国内几乎全部来源于炼油厂。作为国内的两大炼油集团,中石化和中石油在近两年开始珍惜手中的液化气资源,认为将其富含的碳资源烧掉可惜,都提出了要加强轻烃资源的综合利用。中石化曾在去年启动了炼油轻烃资源综合利用调研,旨在摸清旗下34家炼油企业的轻烃资源总量,找出中石化系统内轻烃资源最有效的整体利用路径;中石油也曾提出,要在2015年前解决液化气碳资源利用的问题。在此背景之下,其他企业的丙烷脱氢装置想要从两大集团手中拿到原料,难度可想而知。

宁波海越新材料有限公司在建的138万吨/年丙烷和混合碳四利用项目,一期工程包含60万吨/年丙烷脱氢装置。

但是,在联想控股战略投资总监严乐平看来,国内建设丙烷脱氢装置,其资源供应是完全可以保证的。他给出的理由是:国内炼油厂丙烷供应量较少且分散,硫含量还较高,因此国内丙烷脱氢企业多数还是要从进口市场采购丙烷,以保证装置的连续稳定运行,而目前液化丙烷市场的贸易量完全可以满足丙烷脱氢装置的原料需求。

中信建投证券研究发展部行业分析师胡彧给出的数据证实了严乐平的观点。据统计,当前全球液化丙烷每年的贸易量为3500万~4000万吨,中国每年的进口量仅在150万~300万吨。“以国内所有丙烷脱氢项目100%负荷投产需求估算,我国新增的丙烷需求也只占全球丙烷贸易量的1/6。” 胡彧说。

而且,全球的丙烷产量还在不断上升中。有数据显示,2010年,全球丙烷有35%来自天然气开采的伴生气。随着煤层气和页岩气等非常规油气的发展,丙烷的来源会进一步扩展。预计2015年,全球丙烷有55%来自天然气开采,届时全球丙烷产量预计能达到2.85亿吨。严乐平举了个例子:“2010年美国得克萨斯州的Barnett页岩气产量为538亿立方米,分离出丙烷11亿立方米。陶氏因此宣布在美国的丙烷脱氢项目以页岩气伴生丙烷为原料。” “随着美国页岩气的开发利用,美国对中东地区丙烷的需求逐渐减少,因此中东有富足的丙烷资源供我国进口。”严乐平对我国的丙烷进口来源也不担心。

胡彧还认为,天然气凝析液产量的持续增长将对全球丙烷供应产生积极意义。“页岩气含6%~7%凝析液,凝析液含30%丙烷,美国的凝析液产能快速提升,未来也将成为丙烷出口大国。2012年开始,美国丙烷开始净出口。预计2016年美国丙烷将过剩620万吨。”

2012年1~11月进口丙烷与丙烯价差 美元/吨 (丙烷 远东CFR价 丙烯 中国CFR价)

量够了,价格呢?严乐平介绍说,国际液化丙烷贸易是我国能源领域最早放开贸易管制的领域之一,因为其符合国家发展多种能源的产业政策。2011年我国对丙烷实施年度进口暂定税率,进口关税由5%降至2%;2012年,进口关税又由2%下调到1%,有利于丙烷的大量进口。 当然了,在中东看到我国大规模上丙烷脱氢项目之后,会不会对其丙烷出口价格重新定位,这是胡彧特别提醒企业需要注意的一点。但国内企业暂时也没有考虑这么多,当前丙烷充足的供应量和低关税足以激起他们心中对丙烷脱氢项目的热情。据不完全统计,天津渤化、海越股份、东华能源、烟台万华、卫星石化、江苏海力化工等十几家企业目前都在建设丙烷脱氢项目,这些项目年产能基本都在60万吨左右,总产能近600万吨,且基本都在2013~2014年投产。此外,还有一些企业在进行丙烷脱氢项目的前期调研。

下游有市场: 丙烯需求逐年上升

从地域上来分析,这些丙烷脱氢在建项目大多分布在江浙沿海一带,这与当地石化产业链的结构不无关系。这些地方的化纤、塑料、农药、染料、涂料等产业十分发达,但处于产业链中上游包括丙烯在内的一些重要有机化工原料却长期依赖从省外购买或者进口。这也逼得当地的企业不得不向石化产业链上游延伸,比如投资丙烷脱氢项目。

天津渤化60万吨/年丙烷脱氢项目采用了Lummus公司的Catofin工艺,计划今年竣工投产。图为该项目高94.35米、直径9.7米的重达1907.89吨的1号产品分离塔的吊装现场。(企业供图)

截至2011年,我国丙烯生产能力达1550万吨,其中乙烯裂解装置联产丙烯的产能在722万吨左右,占46%;炼厂丙烯产能在740万吨左右,占48%;煤制烯烃项目产能92万吨,占6%。“可见,国内生产的丙烯基本都是来自炼厂催化裂解装置。这也使得丙烯几乎全被炼化企业内部使用,需要丙烯的下游企业只得通过进口解决。”寰球工程公司教授级高工王积欣表示,积极探索丙烯多元化生产成为当务之急。

北京东方石油化工有限公司工程师晏雨夏也向记者证实:“国内丙烯每年都要大量进口。我们公司一套用丙烯合成丁辛醇的装置,每年需要丙烯7万吨左右。作为中石化系统内的企业,丙烯都不够用,每年还需从日本、韩国进口2万~3万吨。”

数字显示,近两年我国对丙烯的需求量直逼2000万吨,供需差额在500万吨左右。而根据胡彧的分析,全球丙烯的传统供应路径正在变窄。“石脑油裂解占全球丙烯来源的64%,但石脑油裂解工艺的主要目标是生产乙烯,乙烯在受到中东廉价的乙烷制乙烯的冲击之后,石脑油裂解装置在近几年的开工率明显下滑。受此影响,丙烯也就受到了供应制约。丙烯第二大来源是炼厂丙烯,其增速与炼油能力持平,也很难填补丙烯的需求空缺。”

一面是全球丙烯的供应紧张,一面是随着丙烯下游衍生物需求的增长,丙烯需求缺口的不断加大。国外有机构测算,2010~2015年全球丙烯需求增速为3.8%,中国则为5.3%。胡彧所在的中信建投证券研究发展部也对我国丙烯下游的需求情况做过测算。根据他们的分析,未来5年,我国聚丙烯预期增速4%~6%、丙烯腈6%~8%、环氧丙烷8%~10%、丁辛醇8%~10%、丙烯酸10%~12%。综合来看,未来5年,我国丙烯需求增速在5.2%~7.2%。

“预计2015年我国丙烯产量为2378万吨,这其中已经包括了煤制丙烯和丙烷脱氢新项目的正常投放,届时的供需缺口仍将有200多万吨。因此,未来3~5年内国内丙烯过剩风险不大。”胡彧还表示,“我们将2010年的丙烯与2008年的PTA从国内需求量、内需增速、自给率、供给约束等方面进行了比较,发现二者有相似的发展轨迹,丙烯很可能创造PTA般的财富效应,且更持久。”

技术不担心: 两大工艺已有实践

上有充足的原料资源,下有广阔的市场需求,且短期内产品还不会出现过剩风险。但无论行业内的分析师把这幅蓝图描绘得有多么美好,对企业来说还有至关重要的一点,也就是通往美好前景的手段——技术。

据了解,目前丙烷脱氢制丙烯实现工业化的主要生产工艺是美国UOP公司的Oleflex工艺和美国Lummus公司的Catofin工艺。

UOP公司烯烃技术部经理孙冰在去年年底举行的2012碳三产业发展论坛上介绍他们公司的Oleflex工艺时显得信心满满:“该项工艺的技术优势主要体现在4个方面:一是低投资成本,因为该技术是真正的连续操作工艺流程,不需要大直径高温隔断阀,需要的反应器也少,而反应器少,占地面积也就少;二是催化剂寿命长,在全寿命周期内能够维持稳定的高丙烯选择性,而且工艺结焦率超低,能够产生更多的有用的C2副产品,因此工艺需要的现金生产成本也较低;三是该工艺可靠性和设计灵活性高,拥有独立的反应段和再生段,催化剂装剂和卸剂简单方便,能够实现不停工在线换剂,消除了氧气污染的风险;四是该工艺耗水量最少,CO2、NOX等废气排放最低,是一项环境友好的安全技术。” 孙冰对Oleflex工艺的信心来自于这项技术在实践中的成功应用。据了解,Oleflex工艺早在1990年便在泰国一家企业成功投产,迄今已有14套装置在运营,其中亚太6套、中东4套、欧洲和非洲3套、北美1套。

除此之外,Lummus公司的Catofin丙烷脱氢技术也不得不提。据该公司石化部门高级工程师傅谋兴介绍,Catofin工艺的设计简单、操作可靠,装置通常可取得大于98%的在线率;能接受所有的丙烷来料,包括炼厂来的丙烷进料;开车迅速,从冷态工厂开车只需30小时;实践证明适用于大规模装置。

据悉,Lummus公司目前已转让了12套丙烷脱氢装置。世界上已运行的最大的丙烷脱氢装置采用的就是Catofin工艺,于2010年开车。最近该公司还向美国休斯敦一家企业转让了一套单线75万吨/年的丙烷脱氢装置。而建设中的天津渤化60万吨/年丙烷脱氢装置也是采用的该技术。

“总之,丙烷脱氢技术目前已很成熟,单一进料,单一产品,丙烯产率高,集成配套简单,并且低碳环保。企业投资该项目在技术上不成问题。”严乐平如是说。

盈利有案例: 项目经济性优良

企业投资一个新项目,其最终目的是为了盈利。丙烷脱氢项目虽说从原料、技术、市场等方面来分析似乎都不成问题,但与其他制丙烯工艺路线相比,能赚到钱吗?王积欣的话或许能给企业一些信心。

“基于我们做过的一些实际项目,我们对丙烷脱氢制丙烯、甲醇制丙烯(MTP)、甲醇制乙烯丙烯(MTO)、石脑油制乙烯丙烯、C3/C4裂解制乙烯丙烯几种工艺路线进行了分析测算。”王积欣表示,得出的结果是:传统石脑油裂解装置成本高,需要有上下游一体化装置作为依托;液化气裂解工艺规模大,但是存在原料供应风险;甲醇制烯烃路线成本较低,但是煤制甲醇工艺面临着节能减排的压力,一旦收取减排费,将加大甲醇成本,降低甲醇制烯烃的成本竞争力,而且甲醇制烯烃装置往往位于西北部,远离目标市场,最终产品还要承担额外的运输费用;而丙烷脱氢装置规模相对较小,投资省,装置效率高,但原料依存度的问题也不可忽视。

“与其他生产技术相比,通过丙烷脱氢技术获得同等规模的丙烯产量相对简单。” 严乐平分析道,“此工艺的经济性取决于进口丙烯与进口丙烷的价差。目前,进口丙烷和进口丙烯的价差维持在500美元/吨左右,方可保证国内建设丙烷脱氢项目的获利能力。” 丙烷价格一般受油价、天然气价和季节性供需影响。有统计显示,2004~2010年进口丙烷与丙烯价差基本都高于每吨400美元,最大价差为每吨610美元;2012年1~10月,进口丙烷与丙烯的价差则在每吨300~700美元之间浮动。

如果说这些都还只是理论分析,胡彧给出的实际案例可能更有说服性。胡彧介绍说,北美近3年丙烷脱氢项目平均盈利170美元/吨。PetroLogisticsLP是北美最大专产丙烯企业,也是全球首家上市丙烷脱氢企业。该公司采用Lummus公司的Catofin技术,还计划未来将产能翻番。美国投资者对该公司2012年估值21倍,高于行业平均水平。

“该公司的盈利水平季节性明显,一般都是二季度盈利水平高,四季度盈利水平低,这与丙烷价格息息相关。” 胡彧提醒说,该公司的产业集群优势明显,原料丙烷产地仅离公司30英里;公司又位于美国丙烯最大的消费市场;且原料和产品均通过管道运输。

爱华网

爱华网