案例实况:

2008年9月4日,余某驾驶晋H19831-9639挂,行驶到208线441KM+800M处时,与对面驶来的贾某驾驶的晋H20540-9858挂相撞,造成两车受损、余某、贾某受伤的交通事故。

经交警队勘验现场,认定余某违反《道路交通安全法实施条例》第四十八条之规定,承担事故的全部责任。贾某无责任。

经双方协调同意,由余某赔偿贾某车辆修理费35000元,赔偿贾某受伤各项损失、补偿5000元,赔偿贾某本次事故的施救等杂项费用9000元;余某自己的各项损失自负。按照出具的道路交通事故经济赔偿凭证,余某共赔偿贾某计49000元。

余某的晋H19831-9639挂在R保险公司承保,贾某的晋H20540-9858挂在Y公司承保。双方均承保了交强险和商业车损、车上人员和第三者责任险。事故形成的损失,经保险公司审核如下:晋H19831修理费30798元,施救费400元;晋H20540修理费27808元,施救费400元;余某医疗费7618.52元,护理费、误工费、残疾补偿金7332元,共计14950.52元;贾某医疗费1409.2元。

现在拿到的资料是,R公司已经赔付完毕。理赔结果没有按照调解的内容,而是按照交强险的相关规定和商业险条款约定,对余某的车损即晋H19831的损失核减了交强险应赔的无责赔付金额200元(按主挂车各100元)后赔付并进行了交强险代赔偿,而对余某的车上人员责任险赔偿则核减了交强险应赔的无责赔付金额且没有代赔,赔偿结果为医疗费核减2000元(主、挂各1000元)后赔偿5618.52元;护理费、误工费、残补费应核减主、挂各10000元,超过实际损失,因此未进行赔付。

目前的问题在Y公司,按交强险条例及条款,上述案例应按照无责赔付的规定,主、挂车各赔偿余某的医疗费1000元,护理费、误工费、残补费总损失在保险限额内,按实际损失计算主挂车各分摊3666元。但是,按照交警调解结果,显示余某的损失自负,也就是说Y公司的被保险人贾某并未承担损失,如赔偿贾某则有不当得利之嫌。而R公司却又扣减了交强险应赔的部分,也就是说,余某的一部分损失,如Y公司不赔,将自己承担,这又明显有悖于交强险的立法原理。

那么,这种案子到底应该如何处理呢?作为被保险人,类似赔案的处理应注意什么呢?

案例解析:

此案形成自相矛盾的核心原因是,事故当事人双方的调解结果与我国当前实施的道交法和交强险条例的相关规定发生了冲突。

现行的《道路交通安全法》第七十六条规定::“机动车发生交通事故造成人身伤亡、财产损失的,由保险公司在机动车第三者责任强制保险责任限额范围内予以赔偿;不足的部分,按照下列规定承担赔偿责任:(一)机动车之间发生交通事故的,由有过错的一方承担赔偿责任;双方都有过错的,按照各自过错的比例分担责任。(二)机动车与非机动车驾驶人、行人之间发生交通事故,非机动车驾驶人、行人没有过错的,由机动车一方承担赔偿责任;有证据证明非机动车驾驶人、行人有过错的,根据过错程度适当减轻机动车一方的赔偿责任;机动车一方没有过错的,承担不超过百分之十的赔偿责任。交通事故的损失是由非机动车驾驶人、行人故意碰撞机动车造成的,机动车一方不承担赔偿责任。”

国务院颁发的《机动车交通事故责任强制保险条例》第二十三条规定:“机动车交通事故责任强制保险在全国范围内实行统一的责任限额。责任限额分为死亡伤残赔偿限额、医疗费用赔偿限额、财产损失赔偿限额以及被保险人在道路交通事故中无责任的赔偿限额。”

现行的交强险条款第八条规定:“在中华人民共和国境内(不含港、澳、台地区),被保险人在使用被保险机动车过程中发生交通事故,致使受害人遭受人身伤亡或者财产损失,依法应当由被保险人承担的损害赔偿责任,保险人按照交强险合同的约定对每次事故在下列赔偿限额内负责赔偿:......(四)被保险人无责任时,无责任死亡伤残赔偿限额为11000元;无责任医疗费用赔偿限额为1000元;无责任财产损失赔偿限额为100元。”

为了简化手续,保险行业协会在交强险理赔实务规程中推出了无责财产赔付简化处理程序,明确规定:“对于应由无责方交强险承担的对有责方车辆损失的赔偿责任,由有责方承保公司在单独的交强险无责任财产损失代赔偿限额内代赔。代赔偿限额为无责方交强险无责任财产损失赔偿限额之和,在各有责方之间平均分配。”“无责代赔仅适用于车辆损失部分的赔偿,对于人员伤亡部分不进行代赔。”“对于人员伤亡损失,有责方保险公司原则上不予代赔,仍应由无责方被保险人或其授权委托人向其承保公司索赔。”

因为无论是否有责,第三者的损失首先在交强险的范围内予以赔付,因此在商业险中,无论是车损、车上人员,还是第三者责任险,为了避免重复赔付,在除外责任中均约定:应当由交强险赔偿的损失和费用,保险人不负责赔偿。

因此,按照以上的相关规定,虽然贾某无责,但仍应在其无责限额内按财产、医疗费、死亡伤残分项承担余某的财产和人身损失。由于贾某所驾车辆为主、挂车,按照规定分别在其限额内承担责任,因此贾某的无责赔偿应在两个交强险限额内予以赔偿。从财产损失来看,无责赔付应为两个100元,实际损失超过200元,赔偿金额应为200元,由于余某的保险公司可以代赔,因此贾某的保险公司将不再承担。从医疗费来看,实际费用为7618.52元,超过两个无责医疗费限额2000元,因此赔偿金额应为2000元。从死亡伤残费用来看,实际损失计为7332元,而两个无责限额达22000元,因此应按实际损失赔偿,为7332元,主、挂车项下各3666元。因此,正常情况下,贾某的承保公司Y公司应当在主车晋H20540项下赔付无责赔款4666元,在挂车晋H9858挂项下赔付无责赔款4666元,二者合计9332元。

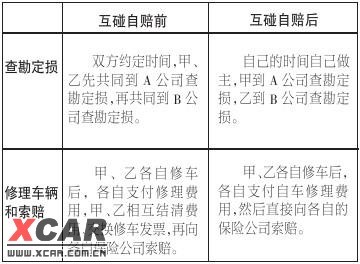

现在的问题是,由于事故双方当事人不懂得交强险的赔付机制,调解方交警队也疏于提醒,双方还是按照道交法前的办法,完全按照责任大小承担了双方损失。R公司按照相关法律的规定和商业三者险的除外责任约定,代赔了财产无责赔款,但扣减了医疗费和死亡伤残的赔偿,本也无错。而Y公司却从双方调解书中看到被保险人贾某并没有承担任何损失,如果就此向被保险人贾某支付无责赔偿金9332元,贾某岂不是因事故不当得利了吗?

这种情况下,可以由两种处理办法:一种是双方修改调解书,重新按照道交法和交强险的相关规定进行调解,然后贾某支付余某无责赔偿金,Y公司再依据新的调解书支付贾某赔款。此法繁琐,不可取;第二种是稍加变通,按照保险法和交强险条例中有关可以直接向受害人支付赔偿金的规定,由贾某出据授权书,由受害人余某直接向Y公司索赔,同时复印相关R公司的理赔资料,以证实理应由交强险承担的无责赔偿金额已扣减,然后Y公司直接向余某支付赔偿金,这样就补足了余某赔偿的差额,也避免了贾某的不当得利。

事实上,在Y保险公司的指导下,上述案例就是按照第二种方法处理的,手续简便而合理,弥补了调解书的疏漏。

处理和索赔技巧

上述事故现实中十分多见。为了帮大家解决好这一类事故的理赔问题,特总结如下:

1、要熟知目前我国法律当前对于无责赔付的相关规定,严格按照法律的规定进行调解。要改变以前无责则不赔的旧观念,在调解中进行更为合理的赔付。全责方要争取自己的权利,依据法律要求无责方在其限额内承担本方车上人员或车外其他第三者人员的伤亡损失。无责方也要主动地履行自己的赔偿义务,不要认为调解时不赔偿就可以免除赔偿责任。如果调解书达成内容不符合法律规定或一方不履行的,当事人还可以向法院提起诉讼,因此一旦全责方明白了法律规定完全可以再次主张自己的权利,甚至双方闹上法庭。而且,如果达成的赔偿协议与法律规定相悖,还会给后面的保险理赔带来两难的境地,因为保险公司赔偿不是完全按照调解书来赔偿的,而是必须符合法律和条款的约定。

2、明白相关法律法规和交强险条款关于无责赔付的金额上限,不多赔,不少赔。现行法律中,对财产损失,由于实行交强险无责赔付的简化机制,因此对于投保了交强险的车主来讲,可以完全不予理会。对于未投保交强险的车主来讲,需要自己承担的金额为100元。超过此限额以上的部分,法律规定完全论责赔付,因此无责方不再承担任何赔偿。对于人员伤亡中的医疗费,包括住院伙食补助、后续医疗费和营养费等,交强险的无责赔付限额为1000元,此限额内无责方应全额赔付;对于人员伤亡中的死亡伤残费用,包括丧葬费、护理费、误工费、交通费、住宿费、被扶养人生活费、残疾辅助器具费及精神损害抚慰金等,交强险的无责赔付限额为11000元,此限额内无责方应全额赔付。对于超过人员伤亡无责任限额以上的部分,法律的规定是承担不超过10%的赔偿责任。由于它是一个可以浮动的范围,因此双方保险公司一般会根据双方的调解结果或判决结果来决定在商业险三者险中是否赔付或扣减。

3、一旦发生调解结果与法律规定不一致,导致保险公司的赔偿与调解不一致的问题时,当事人双方要积极沟通协商,并主动与各自的保险公司联系,尽量使问题得到较好解决。因为保险公司赔偿不到位的原因主要是调解书不符合法律的规定,因此就有两种解决办法:一是双方与交警队联系,重新出具调解协议,使调解结果符合法律的规定,从而方便保险公司按章赔付;第二种是积极与无责方的保险公司协调,不再重新签订调解协议,而是出具全责方保险公司的赔付资料,首先确认全责方赔付时扣减了无责应赔的部分,然后由无责方出具允许受害人索赔的授权书,由受害人直接索赔,赔款直接由受害人领取,这样也就补足了全责方扣减的部分,从而使问题得到较为简化的解决。实践中,第二种办法更为有效可行,但必须争取到无责方保险公司的支持,客户可据有关规定据理力争。

4、对于无保险的情况,虽然不涉及保险理赔,但当事人双方也应依据国家法律法规规定,合理维护自己的权益。特别是全责方,如果在调解时不主张自己的权益,到后面又因对方无交强险和商业险得不到赔偿的话,维护自己的权益就要大费周折,甚至不得不诉诸法律渠道。

爱华网

爱华网