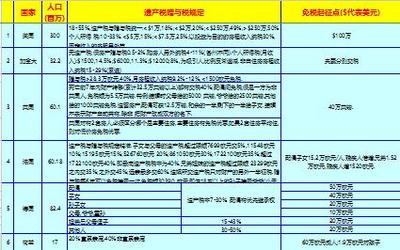

A世界各国遗产税房产税一览表

本文写于2010年12月,更新数据为绿色,旧数据为黑字,有些国家虽废除遗产税,但规定相关家属须上报死者全部遗产,其中加拿大,塞浦路斯,澳大利亚,南非,墨西哥等对死者财产增值部分征收增值税,因该税是在人死时征收,可看做变相的遗产税.2013-12-04 (因字数限制无法全部更新)

中国航天员入太空,成功举办奥运会,很多国人陶醉了,但是,不要夜郎自大.请阅读下表:85个国家地区(37亿人)有遗产税或者变相的遗产税,几乎都有房产税;21国家地区(3.5亿)无遗产税,有房产税,累计106个国家,40.6亿人,占人类大多数.没有遗产税(赠与税)房产税的国家(所谓三无国家)只有三类:一类是穆斯林,因伊斯兰教规对遗产有特殊规定(男孩比女孩多1倍遗产,有的女孩没权利继承遗产),另一类是极穷国家或人口极少,最后一类是中国朝鲜古巴没有.如从房地产市场管理看,中国不仅没一点可骄傲,甚至落后于很多发展中国家,如越南,津巴布韦,纳米比亚这些穷国.为何有无遗产税房产税是判断一国是否进入现代文明社会?

第一,马克思1848年说,如共产党掌权,”限制继承权”是必须做的.当时全世界只有荷兰,英国等极个别国家实行遗产税.现在,世界多数人口国家都限制继承权了,而中国自称是社会主义却没有,难道我们还感觉自豪?难道政府没有压力?第二,为何各国都不是共产党当政(除越南),却都照马克思说的做了?因为历史证明遗产税房产税确有以下好处:

A 房产税的最主要作用是防止地主阶级增大权力.

B遗产税的另一重要好处是减少贫富差距.二战以后,统治阶层认识到,如果贫富差距过大,导致穷人因贫困造反,社会崩溃,战争爆发,整个社会(包括富人)都受到创伤.所以,不如让富人从遗产中拿出一部分.二战后,尽管经济危机不断,但这些国家基本没有大的动乱就是证明.而中国的贫富差距之大目前已名列前茅,特别是房地产市场畸形发展已产生严重的社会矛盾,甚至不断发生流血事件.中国与其表彰警察和增加维护秩序的警力,不如设立遗产税房产税.

C. 能够大大减少不劳而获的寄生虫.中国贪官老虎所以多,就在与此.

D.能避免对土地的浪费.遗产的大部分来自房产,只有实行遗产税和房产税,真正的”刚性房市场需求”的山峰才能不被”投机需求”的云雾所掩盖.那些实行了遗产税房产税的国家为何没有购买上百套房闲置的事?只有任志强这些蠢猪否定房产税的作用.(从下表可知,正因爱尔兰没房产税,爱尔兰才发生严重危机)

E.可为国家提供一笔资金去资助那些贫困家庭.各国的房产税大部分是上交地方政府,不纳入国家财政.这也缓解了地方政府的财政困难.

F.减少家庭内部争夺遗产的矛盾甚至流血冲突.

为何中国政府出台国十条,以及无数政策,都对抑制房价不管用?不就是因为没有遗产税,房产税吗?还看不明白,还需要去搞上海重庆试点吗?这里并没有高深的学问,如果我国政府某些领导真没理解其中简单的逻辑,可100多个国家领导都明白了:如果房屋能有很大的升值空间,既然政府不对家庭拥有住房套数限制,任何人都会想尽量投资购买更多的房屋.有3套房的还想有5套,有5套房的还想有10套,…只要泡沫不破,他们不会住手.这样下去,房价怎能不涨?中国已经到了乱的不能再乱的程度了:不仅不能说是社会主义,甚至不如封建社会,因为在封建社会,除了皇帝以及极个别皇亲国戚之外,就是再大的地主,他们再荒淫无度,妻妾成群,房产也就是一处豪宅,没有五处住所的!

长期以来,围绕是否应实行遗产税和房产税,学界有很多争论,很多假专家的”歪论”阻碍了遗产税与房产税的实行,下面分别纠正:

1-所谓”世界实行遗产税的趋势正在弱化”纯属胡说.这些人经常拿加拿大和澳大利亚的例子来证明他们的观点.但是,加拿大,澳大利亚不实行遗产税是因为他们国土面积太大,人口密度稀少,征税成本过大,如何能成为中国(人口密度过大土地稀缺)不搞遗产税房产税的理由?

2-所谓”实行遗产税的国家主要是发达国家,中国不是发达国家,所以无法实行.”此话也错.从下表中可看出,很多国家比中国贫困的多,却都实行了遗产税房产税.比如,津巴布韦,加纳,尼加拉瓜,多米尼加,他们的人均GDP都比中国低的多,不夸张地说,这些国家永远不能办奥运会,世博会,但是他们在管理房地产方面却远远优于中国政府!

3-所谓”中国不具备实行的条件”也是错的.在新西兰,不管你在哪个地方,只要你买房,当天就能知道你购买的是第几套房,而且能把全部手续当天完成.中国不是已经有世界最快的计算机吗?为何没有实行房产税的条件?就物质条件说,越南,尼日利亚,巴西等许多国家都比中国差很多,但是他们都早已顺利实行多年了.越南70年代还在打仗,人均GDP不到我们一半,根本没有我们的经济实力,但是越南不仅有遗产税,房地产管理也胜过我们.中国能成功实行计划生育(从很多第三世界看,这要比实行房产税难多了),为何不能实行房产税?只有这样的结论:某些既得利益阶层---即地主阶级---阻碍了实行.

很简单,那些实行遗产税的国家,并不都是发达国家,宗教信仰也各不相同,但是都不约而同的”听从”了马克思的教诲"要限制继承权"!如果我们这个自称是共产党领导的国家却一再拒绝实行遗产税房产税,不是太丢脸了吗?

对于那些实行了遗产税的国家,并不能证明他们就一定是社会主义国家.但是,如果不实行遗产税,肯定就不是社会主义国家,不实行房产税,就不是现代文明国家.难道还需要讨论这个问题吗?

当没有实行房产税的时候,中国实际上是没资格谈社会主义的,也没有资格谈”中国模式”!

世界各国房产税遗产税赠与税一览表 2010-12-10

国家 | 人口(百万) | 遗产税(赠与税) | 遗产税起征点:$代表美元,£代表欧元 | 实行遗产税年代,房产税(未注明的房产税均为房东缴纳) | |||||||||||||||||||||||||||||||||||||||||

1 | 美国 | 300 | 18-55%,遗产税与赠与税统一:<$1万,18%;<$2万,20%;<$250万,49%;>$250万,50%个人所得税:10-33%.<$5万,15%;<$7.5万,25%;以投资为目的的房租收入纳税30%,固定收入的房租另外算.如果政府认可的慈善项目可以免征房产税与遗产税.有非常详细的规定:比如,死亡前3年内赠予之财产都在征税之列. | $100万比如纽约某人有遗产$105万,遗产税率41%,则应交遗产税$2.05万.注所有储蓄与投资都应计算在内. | 1916年,房产税各地不同.纽约:10-12%. 按联邦法律,房主在死亡后,不管是否有遗嘱,该房产都需交房产税.有的州还要另外交税. | ||||||||||||||||||||||||||||||||||||||||

2 | 加拿大 | 32.2 | 虽无遗产税与赠与税,死者全部财产死前须在公开市场估值并计算当年应交之所得税,除非财产给未成年孩子与遗孀(农场与渔场转移遗孀与孩子免税).房产赠与税0.5-2%.购房人另外纳税4-11%(各州不同).个人所得税(月收入):$1500,14.5%;$6000,11.3%;$12000;8%,为吸引人,比例反常递减.非自住房房租收入纳税15-29% | 地方征遗产手续费:0.005%-0.015%(渥太华) | 房产税0.84-2.56%(各州不同).某些省规定:房屋与土地转移需缴税,按当年出售价计算税0.5-2%.可免税者:出售价格低于最低限价,家庭成员间转移房产. | ||||||||||||||||||||||||||||||||||||||||

3 | 英国 | 60.1 | 赠与税>28.3万欧元,40%,月房租收入纳税9.2%-12%,<1500欧元免税. 死亡前7年内财产转移(累计32.5万英镑以上)都有交税40%;配偶间免税,但是一方为非英国人,免税额为5.5万英镑.特例:结婚时父母给的5000英镑,爷爷给的2500英镑,其他给的1000英镑免税.遗留房产,配偶可获12.5万镑,和余的一半,剩下的一半给子女.结婚不表示财产自动共有,除非把财产改成双方的名下. 英国对有2套房人,必须区分哪个是主要住房,主要住房有免税优惠,如果2套住房平均住,则对低价房免税优惠. | 40万英镑. | 1694年.房产税:不管出租还是自住,都要缴纳.一半固定交,另一半根据住的人数决定. | ||||||||||||||||||||||||||||||||||||||||

4 | 法国 | 60.18 | 遗产税赠与税相同.子女与配偶,<8072£交5%,<12109£10%;<15932£15%;<552324£20%;<902838£30%;<1805677£40%;>该值45%(最高为45%).兄妹遗产税<24430£35%;>该值45%;远亲交55-60%.新公布的税率按通货膨胀略微上调.3个以上孩子的配偶可减税(有具体规定) | 配偶子女10万£,兄弟1.6万£,残疾人16万£.(每人) | 1703年.房产税分2种(1)房东缴纳(2)租房人缴纳.配偶间赠予一般免税,特殊情况也要交5-45%.家属必须在死者去世半年内申报(即使免税) | ||||||||||||||||||||||||||||||||||||||||

5 | 德国 | 82.4 | 配偶 | 遗产税率7-30% (德国2012年新规定基本未变) | 50万£ | 1906年.房产税:房价的0.35%为基本税,再附加地税1.9%.房产转移征税:4.5-5.0%(与地点有关) | |||||||||||||||||||||||||||||||||||||||

子女 | 40万£ | ||||||||||||||||||||||||||||||||||||||||||||

孙子女 | 20万£ | ||||||||||||||||||||||||||||||||||||||||||||

父母,爷爷,重孙 | 10万£ | ||||||||||||||||||||||||||||||||||||||||||||

姐弟岳父母侄子 | 15-43% | 20万£ | |||||||||||||||||||||||||||||||||||||||||||

其他人 | 30-50% | 2万£ | |||||||||||||||||||||||||||||||||||||||||||

6 | 荷兰 | 17.0 | 夫妻子女10-20%;孙子18-36%,其余30-40%.遗产税按死亡前半年算;赠与税按死亡前2年算. | 11.83万£ | 1598年.房产税:房价的0.1-0.3%,房东与租房人共同付 | ||||||||||||||||||||||||||||||||||||||||

7 | 挪威 | 4.73 | 8%-30% 最近改为6%-15%.儿童与父母高于47万为6%,其余人为8%;儿童与父母高于80万为10%,其余人为15%. | 20万挪威币,,现提高至47万 | 房产税:房价的0.4%(<8.7万欧元);单身0.7%(>8.7万)已婚家>17万欧元另外增加0.2-0.7%); | ||||||||||||||||||||||||||||||||||||||||

8 | 丹麦 | 5.38 | 遗产税分三类:15%,25%,最高36%(祖父母与侄子).赠予税最高为51.7%. | 264100DKK | 房产税:对房产征0.7%财产税,农用房屋免征 | ||||||||||||||||||||||||||||||||||||||||

9 | 卢森堡 | 0.47 | 遗产税:2%(子女);5%(配偶);6%(兄弟);9%(叔婶),10%(侄孙);15%(其余亲属).注:按照财产大小在此基础上在增加百分比:2万欧元以下0.1%;3万欧元以下0.2%;4万欧元以下0.3%.....175万欧元以上2%.赠与税与遗产税差别很小.现有新规定 | 1250欧元以下免遗产税.注亲属直接也有赠与税(含房产) | 房产税:估价的0.7-1%(低于市场价)与房面积,位置,年代有关.现规定夫妻满3年有小孩者免遗产税.遗产数额过大者,上述税率增加. | ||||||||||||||||||||||||||||||||||||||||

10 | 芬兰 | 5.35 |

| 2万欧元遗产税免征;4000欧元赠与税免征 | 税收占GDP的1/3.房产税:房价的0.5-1%,某些自住楼房0.22-0.5%. | ||||||||||||||||||||||||||||||||||||||||

11 | 罗马尼亚 | 21.5 | 遗产税:0.5-2%,累进计算.赠与税,对外国人接受土地等赠与有严格限制.财产转移收税1-3% | 房产税:房价的0.25-1.5%;另一种,付土地税,按面积算 | |||||||||||||||||||||||||||||||||||||||||

12 | 西班牙 | 40.3 | 遗产税与赠与税率采用累进计算: 对残疾人有优惠. 7.65%:7993欧元以下;8.5%:15981欧元;9.35%:23968欧元…29.75%:797555欧元以下;797555欧元以上最高34% | 47859欧元21岁以下子女;15957欧元配偶与21岁以上子女;7993欧元兄弟姊妹 | 房产税:城市0.4%,农村0.3%,另外有财富税0.2-2.5% | ||||||||||||||||||||||||||||||||||||||||

13 | 波兰 | 39.0 | 遗产税与赠与税:5-75% | 7.5-30万兹罗提 | 房产税:0.39-0.65%居民房,20%:商业房 | ||||||||||||||||||||||||||||||||||||||||

14 | 瑞典 | 8.9 | 遗产税赠与税按继承人和被继承人、赠与人和受赠人的亲密关系分三种,一等税率为5%至75%;二等税率为8%至72%(兄弟姐妹);三等税率由8%至30%。 | 一等3万克朗(配偶,子女,父母);其他1.5万 | 税收占GDP的1/2!房产税0.4-0.75% | ||||||||||||||||||||||||||||||||||||||||

15 | 保加利亚 | 7.6 | 遗产税0.7%(配偶,子孙),5%(其余人);保加利亚遗产税算很低的,不过政府对兄弟姐妹子女外甥等遗产的分割有非常详细的规定(无遗嘱情况下) | 12.8万欧元以下免征 | 房产税0.02-0.5% | ||||||||||||||||||||||||||||||||||||||||

16 | 爱尔兰 | 4.0 | 遗产税与赠与税2%.月房租收入,1500,6000,12000欧元的交税10.1,11.5,13.9%,在欧洲算低的.房产增值税22%.65岁以上有2万欧元所得税免税额.房租每年只许调整一次,租房价格不许高于市场价格. | 10820爱镑 | 无房产税,这是房地产泡沫的重要原因. | ||||||||||||||||||||||||||||||||||||||||

17 | 格鲁吉亚 | 5.0 | 遗产税与个人所得税同时缴纳.1u0美金;2"50美金;3750美金…….6%>7000美金(单身);婚姻家略有不同. | 缺数据 | |||||||||||||||||||||||||||||||||||||||||

18 | 希腊 | 10.7 | 遗产税的财产与房产按人分别计算.分三种情况:1,配偶,子女,父母,孙子女;2兄妹,祖父母,侄子,岳父母…;3其他人缴纳赠与税如下(2008年):6000欧元以下免交;7.2万欧元以下20%;26.7万欧元以下30%;以上40%(最高) | 房产税:0.1%(<1欧元/平米,200平米以下(<30万欧元)自住房免税.另交地税0.025-0.035% | |||||||||||||||||||||||||||||||||||||||||

19 | 奥地利 | 8.2 | 遗产税2008废除,但对于房产转移征税:直系亲属征2%,对其他人征3.5%.对55岁以上的人转移用于公司的房产有36.5万£的免税额. | 对直系5万欧元,其他人%1.5万欧元 | 房产税0.2%房产税未取消,.2014年将有变化 | ||||||||||||||||||||||||||||||||||||||||

20 | 冰岛 | 0.31 | 遗产税每人5%,配偶免交.房租收入纳税10% | 6385欧元 | 城市有房产税,各地不同. | ||||||||||||||||||||||||||||||||||||||||

21 | 比利时 | 10.3 | 布鲁塞尔遗产税配偶子女:3%<5万£,8%<10万£;9%<18万£;18%<25万£,30%>50万£;兄弟遗产税:20%<1.25万£,25%<2.5万£,30%<5万£,65%>25万£(各地区不同).对继承顺序有规定. | 配偶子孙女15000欧元;21岁以下17500欧元 | 房产税1.25-2.5%.房产税有变化,与法国瑞典有双边条约,正与美国谈判. | ||||||||||||||||||||||||||||||||||||||||

22 | 瑞士 | 7.4 | 遗产税由各区自定,按照继承人获得的遗产征税.外国死者转移给瑞士人的房产也征税.采用累进计算税率.配偶的遗产税为0-6%,其他人遗产税一般为0-40%,个别的有更高(按照市场价格定价);赠与税:20-40%. 苏黎世的遗产税率比首都伯恩高. 瑞士首都伯恩的遗产税率如下: | 6529欧元(个别地方对于配偶子女的规定) | 房产税0.05-0.3%各地不同 | ||||||||||||||||||||||||||||||||||||||||

65290万欧元: | 1% | ||||||||||||||||||||||||||||||||||||||||||||

130581欧元 | 1.25% | ||||||||||||||||||||||||||||||||||||||||||||

195871欧元 | 1.5% | ||||||||||||||||||||||||||||||||||||||||||||

23 | 葡萄牙 | 10.1 | 虽无遗产税,但规定:国籍不同者按不同国家的遗产税率征税,如果夫妻不是同一国籍,按照他们常住地征税,如果无常住地,按照他们与子女最密切的地方或者财产所在地征税;有赠与税.只要是财产转移至非亲属必须交赠与税10%. | 房产税0.4-0.8% | |||||||||||||||||||||||||||||||||||||||||

24 | 马耳他 | 0.41 | 特殊规定有赠与税5%,如果财产归夫妻双方共有,则赠与税仅仅对一半财产征税.注意该国规定配偶不能接受任何遗产(除非有遗嘱),遗产只能在子女或其他亲属直接分配 | 无正式房产税,但有复杂的类似征税 | |||||||||||||||||||||||||||||||||||||||||

25 | 匈牙利 | 10.10 | 子女配偶父母 | 兄妹祖父母孙子女 | 其他人 | 累进计算 | 财产遗产税表.闲置土地税:0.72欧元/平米 | ||||||||||||||||||||||||||||||||||||||

11% | 15% | 21% | <69708欧元 | ||||||||||||||||||||||||||||||||||||||||||

15% | 21% | 30% | <13.6万欧元 | ||||||||||||||||||||||||||||||||||||||||||

21% | 30% | 40% | >13.6万 | ||||||||||||||||||||||||||||||||||||||||||

子女配偶父母 | 兄妹祖父母孙子女 | 其他人 | 累进计算 | 房产遗产税表.房产税:房价的<3%;面积算:3.22欧元/平米各地不同 | |||||||||||||||||||||||||||||||||||||||||

2.5% | 6% | 8% | <69708欧元 | ||||||||||||||||||||||||||||||||||||||||||

6% | 8% | 12% | <13.6万欧元 | ||||||||||||||||||||||||||||||||||||||||||

11% | 15% | 21% | >13.6万 | ||||||||||||||||||||||||||||||||||||||||||

26 | 土耳其 | 68.2 | 赠与税与遗产税都采用累计税率:76284欧元以下1%;24.3万以下3a万5%;133万7%;133万以上10%;累进赠与税(含土地与房产):累进档次与遗产税相同下为10,15,20,25,30%);配偶与子女的赠与税在1200欧元以内免税(2010年税率).遗产分配有规定:1,如果配偶与孩子们共享遗产,配偶有1/4继承权;2如果配偶与死者父母等共享遗产,配偶有1/2继承权;如果配偶与死者祖父母共享,配偶有3/4继承权……. | 配偶与子女每人52431欧元;如果没有子女老人,配偶10.5万欧元 | 房产税0.2%,地税0.3%同时征 | ||||||||||||||||||||||||||||||||||||||||

27 | 捷克 | 10.3 | 遗产税率为赠与税率的50%;赠与税率如下 | 房产税:居民0.097欧元/平米;商用房0.49欧元/平米,再加一系数0.3-4.5 | |||||||||||||||||||||||||||||||||||||||||

48916欧元 | 7% | ||||||||||||||||||||||||||||||||||||||||||||

97833欧元 | 9% | ||||||||||||||||||||||||||||||||||||||||||||

244583欧元 | 12% | ||||||||||||||||||||||||||||||||||||||||||||

….省略,1956660欧元 | 30% | ||||||||||||||||||||||||||||||||||||||||||||

2445825欧元 | 35% | ||||||||||||||||||||||||||||||||||||||||||||

以上 | 40% | ||||||||||||||||||||||||||||||||||||||||||||

28 | 乌克兰 | 48.1 | 遗产税与赠与税率:5-30%.同住的配偶与18岁以下子女,父母免交;同住的兄弟亲属为5%,其他不同住的亲属15%,其他人30%.对遗产有具体分配规定,如果遗嘱把遗产全部给妹妹,而留有18岁以下孩子与无工作配偶,则必须给孩子1/4,配偶1/4,妹妹只能有1/2. | 房产税:1%,当房价不确定时,按面积征 | |||||||||||||||||||||||||||||||||||||||||

29 | 俄罗斯 | 145 | 2006年废除遗产税.赠与税率为13%(所得税率都是13%,包括房租收入);但房产继承需按所得税交税,个人年收入少于1019欧元免所得税;企业增值税18%. | 房产税0.1-2% | |||||||||||||||||||||||||||||||||||||||||

30 | 列支敦士登 | 0.035 | 遗产税与遗产税按照房产与动产分别缴纳;配偶子女父母的遗产税是普通遗产税的一半:赠与税有更细的划分,最高赠与税27%. | 财富税<0.9%,另有房产利润税 | |||||||||||||||||||||||||||||||||||||||||

13.2万欧元以下 | 1% | ||||||||||||||||||||||||||||||||||||||||||||

25.7万以下 | 2% | ||||||||||||||||||||||||||||||||||||||||||||

38.5万以下 | 3% | ||||||||||||||||||||||||||||||||||||||||||||

53.1万以下 | 4% | ||||||||||||||||||||||||||||||||||||||||||||

128.2万欧元以下 | 5%最高房产遗产税率 | ||||||||||||||||||||||||||||||||||||||||||||

31 | 立陶宛 | 3.61 | 2896欧元以下免交,配偶以及需抚养的子女父母免交遗产税.遗产税与赠与税率只有2种:14.5万欧元以下交5%,以上交10%.(房产与动产一起计算) 夫妻所得税分别缴纳.房租收入15%交税.房产税1.0%,土地出租税1.5%. | 2896欧元 | 2003年.房产税1% | ||||||||||||||||||||||||||||||||||||||||

32 | 马其顿 | 2.1 | 赠与税与遗产税(含房产)税率为2种:2-3%为第2系列亲属,4-5%为赠与税.配偶子女第1系列亲属免交.. | 凡大于前一年的年平均工资则必须交税,2008年为5137欧元 | 房产税0.1-0.2% | ||||||||||||||||||||||||||||||||||||||||

33 | 摩纳哥 | 0.03 |

| 房租收入纳税1%.法国人转移财产到这里需交税给法国. | 无房产税记录.1870年废除所得税,企业利润33%交税.无增值税 | ||||||||||||||||||||||||||||||||||||||||

34 | 克罗地亚 | 4.5 | 遗产税与赠与税均为5%;但如果配偶子女与死者在同一住宅内居住免交. | 6913欧元 | 房产税:0.7-2欧元/平米 | ||||||||||||||||||||||||||||||||||||||||

35 | 塞尔维亚 | 10.7 | 配偶子女父母免 | 其他人遗产税如下 | 房产税:<3606欧元免;<5.4万欧元0.4%,<13.5万0.8%,<27万1.5%,>27万3% | ||||||||||||||||||||||||||||||||||||||||

兄弟姐妹少于2704欧元 | 2% | ||||||||||||||||||||||||||||||||||||||||||||

兄弟姐妹多于2704欧元 | 2.5% | ||||||||||||||||||||||||||||||||||||||||||||

赠与税 | 2.5% | ||||||||||||||||||||||||||||||||||||||||||||

36 | 意大利 | 58.0 | 遗产税率:4%直系亲属,6%兄弟,赠与税:6%远亲,8%其余人.个人所得税:23-43%.(遗产税2001年废除,2006年又恢复) | 100万欧元直系;10万兄弟间 | 房产税0.4-0.7%.房产价值按CADASTRAL 价算.各种税收占GNP的30% | ||||||||||||||||||||||||||||||||||||||||

37 | 黑山共和国 | 0.63 | 有遗产税赠与税:2%.个人所得税9%.无起征点.配偶子女父母免征.如果是同住一起的第2系列亲属农民继承农耕地免征. | 城市征房产税0.08-0.8%,按房值算. | |||||||||||||||||||||||||||||||||||||||||

38 | 日本 | 127.21 | 遗产税率:1千万日元以下为10%;3千万以下15%;5千万以下20%;1亿以下30%;3亿以下40%;3亿元以上为50%.遗产税由国家征收现在有新规定 | 配偶免税额1.6亿日元;其余人1千万日元;考虑房产 | 对国外房产也征税.240平米以下房产免征遗产税.房产继承手续费0.4%,赠予2%,另外加转移房产税4%(最近临时减少) | ||||||||||||||||||||||||||||||||||||||||

39 | 伊朗 | 68.27 | 先征10%,然后按亲密关系递增:子女超过100万加10%;超过2百万加40%,超2千万加45%.无增值税,对于资产出售征税.个人所得税15-35%. | 500万以下利亚尔免征 | 房产税并入房租收入纳税.在德黑兰,150平米以下的自住房免此税 | ||||||||||||||||||||||||||||||||||||||||

40 | 菲律宾 | 84.62 | 遗产税(对国外部分不征)5%(<$10800;8%<$43236;….20%>$216000 | $4324以下免征 | 房产税1-2%,各地不同,马尼拉1%. | ||||||||||||||||||||||||||||||||||||||||

41 | 澳门 | 0.5 | 遗产税赠与税:2-33% | 1000澳门元 | 1901年实行,有房产税与物业税 | ||||||||||||||||||||||||||||||||||||||||

42 | 台湾(已经与52个国家有互换协议) | 22.6 | 税率全部为10%,免税额美金:配偶$13.9万;子女与父母$1.4万,兄弟姐妹$3.5万;如果以上人员为残疾人,再增加$17.4万;20岁以下每年再增加$1.4万;如果继承的农用土地仍旧用于农业5年以上将减免遗产税:6年减20%,7年40%,8年60%,9年80%.最高丧葬费$3.1万可以免交遗产税.注,按照台湾规定:大陆人可以继承的财产总额不可超过200万台币;如果继承的是水域,森林等必须在三年内不在大陆拥有所有权. 允许台湾人继承在外国的遗产.如果没任何证明本人从死者购买的财物,都需征税10%即使是配偶. | 遗产税免税见左面;赠与税每年免税额:$6.9万 | 1973年.房产税:1.38%房税,1-5.5%为地税. | ||||||||||||||||||||||||||||||||||||||||

43 | 新加坡 | 4.61 | 遗产税赠与税:1200万元以上10%;1200万5%.房租收入一律纳税15.1%.个人所得税累进3.5-20%,$1.5万以下免所得税. | 900万新元 | 房产税10%按出租年收入计算,外国人加倍收.自住房房产税4%.. | ||||||||||||||||||||||||||||||||||||||||

44 | 泰国 | 65.0 | 无名义遗产税,有实际遗产税赠与税:如果遗产房屋价值100万,扣除50%,剩余50万再按房寿命平均算出价格,按所得税交税X房屋寿命.所得税$4500以下免;$1.5万10%;$3万20%;$12万30%;以上37%.房租收入税:$1500,6.3%;$6000,12.7%;$12000,15.8% | 房产税12.5%按出租年收入计算.自住房免房产税. | |||||||||||||||||||||||||||||||||||||||||

45 | 越南 | 81.8 | 遗产税10%,外国人不允许继承房产,土地归全体人民所有,任何个人对土地只有平等的使用权/越南规定:如果海外越南人在越南居住满6个月以上,可以继承房产,但是如果已经有房产的,必须将继承的房产出售.所得税5-35%(最高$5.8万以上交35%),没有免税额度. | $597美金 | 无房产税但限制拥有多套房产.增值税25% | ||||||||||||||||||||||||||||||||||||||||

46 | 以色列 | 6.12 | 虽然无遗产税但是对继承的房产征税 | 房屋买卖与转移收税3.5-5%. | |||||||||||||||||||||||||||||||||||||||||

47 | 约旦 | 5.5 | 虽无遗产税,有赠与税10%.配偶子女之间的赠与免税.房租纳税累进:$6000-$12000纳税1.9%-5.0%;$1500以下免税.个人所得税5-25%. | 房产税10%算在房租收入的80%里面.比如年房租收入1000元,房产税为1000X0.8x0.1=80 | |||||||||||||||||||||||||||||||||||||||||

48 | 黎巴嫩 | 3.8 | 最低的遗产税率给子女,较高的遗产税率给父母,最高的税率给其他人(赠与税): $2万以下3-16%;$4万以下5-21%;6.7万以下7-27%;13.4万以下10-33%;23.4万以下13-39%;以上12-45% | $2.7万以下免征(配偶子女父母);1.1万以下祖父 | 房产税算在房租收入中,累进:4-14%,$4000以下免,$1.3万,4%;$6.7万以上14% | ||||||||||||||||||||||||||||||||||||||||

49 | 巴基斯坦 | 150.7 | 无遗产税.但有财产税10%.如果没其它收入,房租收入在$1900以下免税,否则,交税5%.房产收入并入个人所得税.女性$1586以下免税,男性$1269以下免税,累进税率:0.5-25%($1.5万以上).如果工资收入超过总收入的50%,税率比上述要略低 | 有房产税:城市居民有使用权超过20年者年交税2%或按面积交税. | |||||||||||||||||||||||||||||||||||||||||

50 | 印尼 | 235 | 虽无遗产税(穆斯林国家),但财产转移要交个人所得税.个人所得税:$4536以下10%;$22680以下15%;$45360以下25%;以上30%.赠与税归于此税.出售房屋所得与房屋出租所得均收税20% | 男女接受遗产比例有所不同 | 房产税0.5% | ||||||||||||||||||||||||||||||||||||||||

51 | 埃及 | 75.0 | 1996年取消遗产税,但不动产转移一律征税2.5%(包括配偶与子女继承房产也必须交2.5%).相当于2.5%的房产遗产税.房产销售也征此税.出租房屋收税10%.年收入$877以上交所得税10-20%.出租房屋收入的20-40%累进交税,商业房出租10%交税,土地出租交税14%.个别1977年盖的旧房出租免税. | 有房产税,每五年对房产进行估值. | |||||||||||||||||||||||||||||||||||||||||

52 | 津巴布韦 | 12.6 | 遗产税5%; | $5万以下免征 | 对超过1.7万美金收入的征35%所得税, | ||||||||||||||||||||||||||||||||||||||||

53 | 纳米比亚 | 1.93 | 虽无遗产税.但规定:如果死者有子女以及父母需要抚养,配偶继承的遗产不能超过5万纳元(有最高限制).房产税率按出租年限变化:5年以下0.5%;5-8年,0.8%;10年-20年1%;20年以上1.5%. | 个人所得税:$2817以下免;$4694以下17.5%;$9388以下29.5%;$23471以下34.5;以上35% | 有房产税(印花税) | ||||||||||||||||||||||||||||||||||||||||

54 | 赞比亚 | 11.7 | 有遗产税,缺乏数据 | ||||||||||||||||||||||||||||||||||||||||||

55 | 南非 | 42.8 | 遗产税25%,赠与税为15%;遗产税包含房产与保险收入.新遗产税赠与税都是20%,赠与税按每年所得计算.遗产包括在国外的财产,与70个国家互换协议,与21个国家正在洽谈. | 10万兰特(每年)以下免征赠与税,,350万以下免征遗产税 | 房产过户税1/1000,夫妻间免遗产税;1美元=7兰特 | ||||||||||||||||||||||||||||||||||||||||

56 | 博茨瓦纳 | 1.82 | 遗产税5%-20% | 3.5万-8万博币,超过8万税率为25% | 包含房产 | ||||||||||||||||||||||||||||||||||||||||

57 | 尼日利亚 | 134 | 遗产税:5%$203以下;10%$407;15%$746;20%$1054;25%$1080以上;赠与税10%. | 房产税:自住<0.04%;出租0.125%;商业0.375% | |||||||||||||||||||||||||||||||||||||||||

58 | 突尼斯 | 9.93 | 遗产税赠与税率如下: | 配偶以及每个子女$3672以下;总额不可超过$2.2万 | 房产税按每平米2%计算,如果按房租收入的2%计算少于前者,就按少的征税. | ||||||||||||||||||||||||||||||||||||||||

亲属系列 | 税率 | ||||||||||||||||||||||||||||||||||||||||||||

配偶子女 | 2.5% | ||||||||||||||||||||||||||||||||||||||||||||

兄弟姐妹 | 5% | ||||||||||||||||||||||||||||||||||||||||||||

叔叔侄子 | 25% | ||||||||||||||||||||||||||||||||||||||||||||

其他人与赠与税 | 35% | ||||||||||||||||||||||||||||||||||||||||||||

59 | 加纳 | 20.5 | 无遗产税,有赠与税:合计$34万以上纳税10%.如果丈夫用妻子的名义买房,意味该房赠与妻子,除非丈夫专门有签字证明该房产仍旧属于自己所有,妻子仅仅为看管.财产转移到配偶子女……超过$34万的纳税10%. | 房产出售纳税10% | 房产税0.5-3%累进计算 | ||||||||||||||||||||||||||||||||||||||||

60 | 佛得角 | 0.50 | 无名义遗产税,但有实际遗产税与赠与税:任何财产转移需缴纳3%税(按财产价值算).个人所得税:15-45%累进计算. | 房产税3% | |||||||||||||||||||||||||||||||||||||||||

61 | 巴西 | 183 | 规定遗产必须保证一半给予必要的继承人,遗嘱仅能对另一半进行自由分配.遗产税赠与税各省不同,最高为8%,累计增加.在圣保罗最高为2.5-4%.去世前可以赠予任何人财产,但是必须到官方登记,并上必要的税. | 各地房产税不同.转移房产与土地的税率:0.5-2% | |||||||||||||||||||||||||||||||||||||||||

62 | 玻利维亚 | 9.0 | 对配偶1% | 另外对任何财产,利润,房产转移征收3%的税 | |||||||||||||||||||||||||||||||||||||||||

63 | 多米尼加 | 8.71 | 单纯的房产遗产税率3%,如果遗产还包含其他财物,该税率累进制提高到17-32%,如受赠人不居住在本国,该税率再提高50%. 赠与税25%.所得税15-25% | $14.9万以上的房产征房产税1%;还有财富税1% | |||||||||||||||||||||||||||||||||||||||||

64 | 波多黎各 | 3.9 | 遗产税与赠与税率累进制:18%-50% | 对美国籍(非居民)3万美金,非美国籍(非居民)1万美金 | 房产税1-3% | ||||||||||||||||||||||||||||||||||||||||

65 | 多米尼克 | 0.08 | 虽无遗产税,但在两大城市有类似房产税的一种市政税,每半年交2.5%.外国人不允许购买房产,除非他持有特批的证件. | 有类似房产税 | |||||||||||||||||||||||||||||||||||||||||

66 | 巴布亚新几内亚 | 5.3 | 遗产税赠与税5% | 缺房产税数据 | |||||||||||||||||||||||||||||||||||||||||

67 | 哥伦比亚 | 41.7 | 遗产税按所得税率累进征收:共有财产的配偶免税,所得税分别征收;赠与税率统一33%;另外对于财产超过一定限额的征收”财富税”,该限额为$119万,2010年固定征收1.2%;2011年改为累进征收.$198万以下2.4%,以上征收4.8%.有土地与房产税:0.1-1.6%每年.税率各地有差别.累进制. | 有房产税和财富税 | |||||||||||||||||||||||||||||||||||||||||

68 | 安圭拉 | 0.012 | 无遗产税,有赠与税,转移任何房产需交税5%,如果该房被出售,由买房人缴纳.外国人无特批证件(需购买),不得继承和购买房产. | 有房产税 | |||||||||||||||||||||||||||||||||||||||||

69 | 厄瓜多尔 | 13.8 | 每人需交遗产税 | 遗产税 | 赠与税 | 房产税为0.025-0.5% | |||||||||||||||||||||||||||||||||||||||

<$5万 | 免交 | 免交 | |||||||||||||||||||||||||||||||||||||||||||

<$10万 | 2.5% | 5% | |||||||||||||||||||||||||||||||||||||||||||

<$20万…….. | 5%....... | 10%..... | |||||||||||||||||||||||||||||||||||||||||||

<$60万  | 15% | 30% | |||||||||||||||||||||||||||||||||||||||||||

>$60万 | 17.5% | 35% | |||||||||||||||||||||||||||||||||||||||||||

70 | 危地马拉 | 14 | 遗产税赠与税采取累进制,亲属系列不是一般四级,而是七级,分的很细: $6191以下为:1%,2%,3%,5%,7%,9%,12%..... $61908以上为:6%,7%,8%,10%,13%,14%,25% | 房产税为0.2%-0.9% | |||||||||||||||||||||||||||||||||||||||||

71 | 圣萨尔瓦多 | 6.5 | 遗产税赠与税按所得税率征收:<$9143,10%;<$22875,20%;>$22875,30%.房租收税22.4%-23.8% | $2514 | 无房产税有财产转移税.增值税25% | ||||||||||||||||||||||||||||||||||||||||

72 | 委内瑞拉 | 24.7 | 累进制遗产税 | 配偶子女父母 | 兄弟 | 叔叔婶婶 | 赠与税 | 有房产税 | |||||||||||||||||||||||||||||||||||||

<$227 | 1% | 2.5% | 6% | 10% | |||||||||||||||||||||||||||||||||||||||||

<$983 | 2.5% | 5% | 10% | 15% | |||||||||||||||||||||||||||||||||||||||||

<$2495 | 5% | 10% | 20% | 25% | |||||||||||||||||||||||||||||||||||||||||

<$6275 | 7.5% | 15% | 25% | 30% | |||||||||||||||||||||||||||||||||||||||||

>$89435 | 25% | 40% | 50% | 55% | |||||||||||||||||||||||||||||||||||||||||

73 | 智利 | 15.7 | 遗产税赠与税累进计算(美元) | 6万 | 12万 | 24万 | <90万 | >90万 | 免税额 | 城市房产税1.4%农村房产税1.2% | |||||||||||||||||||||||||||||||||||

配偶子女 | 1% | 2.5% | 5% | 20% | 25% | 37650 | 自住房产税1.0%,超标部分1.4% | ||||||||||||||||||||||||||||||||||||||

兄弟等 | 1.2% | 3% | 6% | 24% | 30% | 3765 | |||||||||||||||||||||||||||||||||||||||

赠与税 | 1.4% | 3.5% | 7% | 28% | 35% | 无 | |||||||||||||||||||||||||||||||||||||||

74 | 法属留尼旺岛 | 0.14 | 遗产税赠与税与法国一样. | ||||||||||||||||||||||||||||||||||||||||||

75 | 百慕大群岛 | 0.07 | 无名义遗产税,但有房产转移税(相当遗产税):$5万以下免,$20万以下5%,$100万以下10%,以上15%.其他资产转移收印花税2.5-6%. | 房产税0.6-9.6%累进(0-$11万),以上18% | |||||||||||||||||||||||||||||||||||||||||

76 | 印度 | 1050 | 1985年废除遗产税,正考虑恢复.有赠与税(价值超过5万印元的住房,珠宝,画,家具等).印度有财富税:凡>300万印元的财富税1%(每年3月交).财富含住房汽车珠宝等,用于生意的除外. | 个人所得税10-40%,$3100以下免税,$2万以上40%。 |

| ||||||||||||||||||||||||||||||||||||||||

77 | 尼加拉瓜 | 5.2 | 遗产税赠与税与个人所得税税率一样累进:$2468以下免征;<$4936,10%;<$9873,15%.....>$24682,30% | 房产税1% | |||||||||||||||||||||||||||||||||||||||||

78 | 巴巴多斯 | 0.3 | 无遗产税赠与税,但房产转移税2.5%(包括房租收入),房产价值的$6.3万以上开始纳税.房产税率:$7.5万以下免,$20万以下0.1%;$50万以下0.45%;以上0.75% | 有房产税 | |||||||||||||||||||||||||||||||||||||||||

79 | 阿鲁巴岛国 | 0.1 | 遗产税与赠与税率如下: | 房产转移税8%;房产税0.4%(房产价值在$3.4万以上缴纳,以下免交) | 1977年以前盖的房屋与以后盖的房屋税率有不同 | ||||||||||||||||||||||||||||||||||||||||

配偶子女 | 2-6% | ||||||||||||||||||||||||||||||||||||||||||||

父母 | 3-9% | ||||||||||||||||||||||||||||||||||||||||||||

兄弟 | 4-12% | ||||||||||||||||||||||||||||||||||||||||||||

其他人 | 8-24% | ||||||||||||||||||||||||||||||||||||||||||||

80 | 新西兰 | 3.96 | 虽然无正式遗产税,但有赠与税(亲属之间赠与也交此税):$1.9万以下免税;$2.54万以下5%;$3.81万10%;$5.08万以下20%;$5.08万以上30%.房产的赠与是严格限制的,全国的房产都有电子联网.个人所得税:12.5-38% | 每年$1.9万以下赠与免税 | 有房产税.房租收入$1500交税1.7%,$6000交9.6%;$12000交10.4% | ||||||||||||||||||||||||||||||||||||||||

81 | 牙买加 | 2.7 | 无正式遗产税,但是财产转移需交税:7.5%.同时规定死者的欠债额不能超过遗产市值5%. | $1504 | 含房产 | ||||||||||||||||||||||||||||||||||||||||

82 | 摩洛哥 | 32.0 | 无遗产税有不动产转移税20%(配偶子女免),等于有房产赠与税.个人所得税较高:$2795以上交15%,$3493以下25%;$5240以下35%;$6987以下40%;最高42%. 房屋销售利润交税20%,除非以下情况:自住满8年的房屋;自住满4年,面积小于100平米;利润不超过2.3万美金.出租房利润交税10-30%,自住房出租,仅对25%利润部分征税. | 房产税10%(按市值算),如果自住房按1/4市值算,购买第2套房出租的,房产税按累进交税10-30%,相应房值$2329-4648以上 | |||||||||||||||||||||||||||||||||||||||||

83 | 巴林 | 1.11 | 无遗产税,但是对所有财产转移,收税1%。无个人所得税 | 外籍人口数量比本国人还多 | 类似房产税出租房屋交税10% | ||||||||||||||||||||||||||||||||||||||||

84 | 斯里兰卡 | 19.8 | 无名义遗产税,但是对于遗产房产和赠与房产征税.不同民族税率不同.出租房收入纳税6.6-22.9% | $4500以下的房产免征 | 有房产税,非自住房屋出租累进收税 | ||||||||||||||||||||||||||||||||||||||||

85 | 塞浦路斯 | 0.87 | 虽称无遗产税房产税,但房产转移需缴税:税率3%(<8.5万£),5%(<17万£),以上部分8%,此外还需要交印花税:17万£以下交0.15%,高出部分交0.2%.房产值由市场定价. 个人所得税:33318-47841欧元20%;62022欧元以下25%;62022欧元以上30%;住房销售税为20%,如果自己居住满5年可在房价上扣除85430欧元 | 死者死后半年内须将遗产情况上报税务局报案. | 有房产税:价值17万欧元以下免税;43万欧元以下0.25%;85万欧元以下0.35%;以上为0.4%.2014.12月前后税率会有不同 | ||||||||||||||||||||||||||||||||||||||||

86 | 韩国 | 48.3 | 遗产税赠与税:<100百万韩元,10%;<500百万,20%;<1000百万,30%;<300百万,40%;最高50%累进制(如得遗产非子女者多交30%) | 股票价格按4个月均价计算 | 有房产税(包含在遗产税里) | ||||||||||||||||||||||||||||||||||||||||

以上86个国家地区有遗产税或者变相的遗产税,大多数都有房产税.人口共计37.6亿 | |||||||||||||||||||||||||||||||||||||||||||||

1 | 澳大利亚 | 19.8 | 虽然无联邦政府遗产税,但如某人死后使他子女的资产增值,需对增值部分征收”增值税”(19-45%.如超过1.8万低于3.7万部分征税19%).”增值税”(CGT).这是变相的”遗产税”,对于仅有一套住宅,价值少于一定金额的家庭免交房产税.该标准每年公布一次,2009年为$32.9万,2010年为$33.6万.(各州不同) | 房产税取消,但房主死后将房产转移子女需征收”增值税”.1985年前后的房产估值计算方法不同. | |||||||||||||||||||||||||||||||||||||||||

2 | 爱沙尼亚 | 1.34 | 虽无遗产税,但有房产税.房租收入与卖房收入交税21%.遗产法规定:如果遗嘱中剥夺了配偶父母等有义务抚养人的享受遗产的权利,他们有享受一半遗产的权利.如果这一半的权利已经无法从现存遗产中获得,他们有权从死者的赠与财产中分配…… | 房产税0.1-2.5% | |||||||||||||||||||||||||||||||||||||||||

3 | 秘鲁 | 28.4 | 虽然无遗产税赠与税,但是房屋出租要收17%的增值税,且对总资产超过35.5万美元的家庭须每年交”财富税”0.4%(与所得税一起支付).另外房产税每年交0.2%(1.9万美元以下);0.6%(7.7万);1%(7.7万以上).出售房屋按所得交所得税6.25%.每月房租交税24%.秘鲁的所得税在美洲比较高. | 有房产税和财富税 | |||||||||||||||||||||||||||||||||||||||||

4 | 肯尼亚 | 32.0 | 无遗产税 | 有房产税每年1% | |||||||||||||||||||||||||||||||||||||||||

5 | 乌干达 | 25.7 | 无遗产税 | 有房产税,各地区不同,最高2% | |||||||||||||||||||||||||||||||||||||||||

6 | 拉脱维亚 | 2.34 | 无遗产税有遗产法.自2010年以后规定出售房屋纳税15%.外国人出租房屋收入交税26%. | 房产税1.5% | |||||||||||||||||||||||||||||||||||||||||

7 | 马来西亚 | 23.1 | 穆斯林国家对遗产有特殊的规定 | 男女接受遗产比例有所不同 | 有房产税,出售未住满5年的房屋收税5%.出租收税6%. | ||||||||||||||||||||||||||||||||||||||||

8 | 斯洛文尼亚 | 2 | 无遗产税.自住房出售前住满3年,可免房产增值税;第一次出租交税20%,以后每隔5年,税率下浮5%,20年以后出租收入全免税.个人所得税16-41%;对65岁以上老人有1300欧元免税,对100%残疾人有16500欧元免税 | 房产税0.1-1.5%累进 | |||||||||||||||||||||||||||||||||||||||||

9 | 巴拿马 | 2.96 | 无遗产税赠与税. 有房产税:5万美元1.75%;7.5万以下1.95%;7.5万以上2.1%.房租收税5%. | 有房产税.3万美金以下免房产税 | |||||||||||||||||||||||||||||||||||||||||

10 | 洪都拉斯 | 7.55 | 无遗产税赠与税.因在洪都拉斯,不少地区遗产的分配由一定民间组织进行分配,很少有遗嘱.如有遗嘱,必须用西班牙文书写,执行遗嘱一般需要1-2年.出售房地产征税10%. | 中心地房产税5%,农村地区0.15%,其他地区0.8% | |||||||||||||||||||||||||||||||||||||||||

11 | 巴拉圭 | 6.04 | 无遗产税赠与税.和很多国家一样,它的继承法规定:遗嘱只能对遗产的一部分进行分配.巴拉圭规定:遗产的4/5归子女;无子女时,2/3归父母;无子女父母时,1/2归配偶…..对房产超过1万亩的每年征收附加房产税0.5-1.2% | 房产税1%,农村地区0.5%小于5亩的农民户 | |||||||||||||||||||||||||||||||||||||||||

12 | 哥斯达黎加 | 3.9 | 虽无正式遗产税赠与税,但有严格限制,比如:对于财产的每次转移要征税:<$1228,1%;<$1755,1.5%,>$1755,2%.如城市住房面积超过1000平米,农村超过1万平米的住房不得转移.赠与房屋必须公证与双方签字文件. | 房产税0.25% | |||||||||||||||||||||||||||||||||||||||||

13 | 毛里求斯 | 1.21 | 无遗产税赠与税 | 房产税根据建筑面积交 | |||||||||||||||||||||||||||||||||||||||||

14 | 斯洛伐克 | 5.43 | 无遗产税.个人所得税19% | 有房产税每平米0.033欧元;土地税0.25%. | |||||||||||||||||||||||||||||||||||||||||

15 | 墨西哥 | 105 | 无遗产税 | 房产税0.05-1.2%各州不同 | |||||||||||||||||||||||||||||||||||||||||

16 | 坦桑尼亚 | 36.2 | 无遗产税,但个人所得税很高:15v美金以上;20'2美金以上;25@8美金以上;30T4美金以上.房屋出售增值部分征税10%,如居住满3年,可适当减税 | 房产税按面积征收$11-57 | |||||||||||||||||||||||||||||||||||||||||

17 | 香港 | 7.39 | 老遗产税为:700万港币以下免税,850万以下6%;1000万以下12%;1000万以上18%.2006年废除遗产税.但继承房产的人必须年满18岁(否则需监护人).香港机构对房产遗产进行严格审查,一般都需要1年的时间.复杂案例需要更长时间. | 1932年立遗产税。有房产税.财产赠与有印花税.2006年取消遗产税,见注解. | |||||||||||||||||||||||||||||||||||||||||

18 | 柬埔寨 | 13.1 | 无遗产税,但是规定如果外国人要继承在柬埔寨的房产,必须入柬埔寨国籍.所得税按月缴纳:$118以下免;$295,$2009,$2954对应交税5%,10%,15%,以上20%.房租收入纳税10%. | 房产税2%(包括废弃的楼房). | |||||||||||||||||||||||||||||||||||||||||

19 | 纳米比亚 | 1.93 | 无遗产税,遗产法规定,如果死者遗嘱给自己的子女(含非婚生子女),配偶只可获得半数遗产,不超过5万元(纳币).出租房纳税15%.个人所得税$2800以下免,以上17.5-35%累进. | 房产税0.5-1.5% | |||||||||||||||||||||||||||||||||||||||||

20 | 塞舌尔 | 0.009 | 无遗产税.按规定外国人未经政府批准,不可接受赠与房产,但可接受遗产房产,条件是签署有关继承人的签字文件.年房租收入$1700以下免税,<$3400,税25%;…30%,40%.按所得税交. | 有国土税(类似房产税) | |||||||||||||||||||||||||||||||||||||||||

21 | 沙特阿拉伯 | 24.6 | 和其它阿拉伯国家一样,有专门的法规对待遗产问题.如果伊斯兰教与非伊斯兰教结婚,互相不能继承遗产,除非遗嘱仅对遗产的30%作用. 无增值税,但对石油天然气者征税所得税极高:石油者征85%;天然气者30%;其它生意20% | 无房产税,但对投机者会征税 | |||||||||||||||||||||||||||||||||||||||||

以上21国家地区3.5亿人无遗产税,有房产税.(香港有赠与税) | |||||||||||||||||||||||||||||||||||||||||||||

1 | 阿联酋 | 2.5 | 正激烈争论是否应收遗产税.和沙特一样保持伊斯兰传统:男孩要比女孩继承的遗产多,所以,如果死者去世时配偶怀孕,必须等到婴儿出生后方能决定遗产的最终分配. | 无房产税 | |||||||||||||||||||||||||||||||||||||||||

2 | 中国 | 无遗产税,无赠与税,只要房租纳税,北京市房租纳税每月5-7%. | 无房产税(指居住房) | ||||||||||||||||||||||||||||||||||||||||||

3 | 古巴 | 无遗产税, | 无房产税 | ||||||||||||||||||||||||||||||||||||||||||

4 | 朝鲜 | 无遗产税 | 无房产税 | ||||||||||||||||||||||||||||||||||||||||||

以上4个国家无遗产税,无赠与税,无房产税. | |||||||||||||||||||||||||||||||||||||||||||||

注1:香港的遗产税在2006年废除.这与香港1997年回归大陆有关,因大陆无遗产税房产税,使香港征产税复杂.很多港人在大陆投资,其遗产很难在香港确定.所以,在大陆实行遗产税房产税前,暂不强调和台湾统一为好,否则,如果统一,台湾也不得不废除此税,这不是倒退吗? 注2:有遗产税的国家为86个,有房产税的国家为106个,人口数41.1亿,占全人类大多数.可以说,扣除伊斯兰国家,世界上90%以上的人口国家都有遗产税或房产税. 注3:在没有实行遗产税房产税的国家里有少数非常贫穷国家或者人口稀少(少于50万)的国家,这是有原因的,没有理由却不实行的国家只有中国一个. 注4:各国都根据自己国家的情况制定,共同特点是对低收入者减税,符合马克思说的”限制继承权”. 注5:有些国家没有遗产税与赠与税(至少有70个国家,如伊斯兰国家),但为了防止家庭争夺遗产,对遗产处理有规定:遗嘱仅能对一半起作用,另一半按亲疏程度固定分配.比如,配偶,子女,父母,兄弟姐妹,表亲等都做了明确的比例规定.凡欺诈者可免除继承权. 注6:有的国家,如印度,虽无正式遗产税,但对任何财产转移都一律征税,这等于有变相遗产税. 注7:最近有的国家虽然废除遗产税,但规定死者家属与相关人必须及时上报税务局死者全部遗产(未成年者减税或免税).其中加拿大,塞浦路斯,澳大利亚,南非对增值部分征收个人所得税或增值税,因此税是在某人去世时征收,所以这实际是一种变相的遗产税.如果把这部分国家算进去,有遗产税的国家超过81个. 注8:多数国家对遗产税采取累进计算,即:财产越大的部分,征税比例越高,少数国家采取单一税率. 注9:少数国家没有遗产税,但有财富税,这应视为一种遗产税与所得税中间的混合税法.本表未做专门统计. 注10:本表人口数字一般是2008年以前的,现在的人口实际数字一般都是增加的. | |||||||||||||||||||||||||||||||||||||||||||||

爱华网

爱华网