第一章 期权交易入门

一、期权简介

1.期权就是"双方约定在未来特定时间,以特定的价格,买进或卖出某商品的权利。因此:call(买权):就是双方约定在未来特定时间,以特定的价格,买进某商品的权利。put(卖权):就是双方约定在未来特定时间,以特定的价格,卖出某商品的权利。

2. 而这种权利又可以拿来买卖,所以可组成:a. 买进买权 (buy a call)b. 卖出买权 (sell a call)c. 买进卖权 (buy a put)d. 卖出卖权 (sell a put)

权利既然可以买卖,那么就会有价格,而Options的价格就叫做"权利金"权利金的价格 = 内含价值 + 时间价值

二、实例解说

1.若市场上只存在一种商品,叫做"阿万师古早味酱油",假设现在市价一瓶150元,市场上也只有"陈圣杰"(简称"陈")跟"刘俊英" (简称"刘")两个人存在,那么…

call(买权):就是刘跟陈约定在一个月后,刘以120元(履约价),向陈买进一瓶"阿万师古早味酱油"的权利。

****刘用120元买150元的东西不是赚到了?因此内含价值 = 150- 120 = 30元。****时间价值就等于今天起至一个月后到期权利持有的成本,假设为40元,因此会随到期日的接近而递减。****也就是说这个买权的价格(权利金)为30 + 40 =70元

put(卖权):就是陈跟刘约定在一个月后,陈以180元(履约价),向刘卖出一瓶"阿万师古早味酱油"的权利。

2. 买卖组合:

买进买权 (buy acall):若刘俊英买进了上述的买权,那么会发生什么事?

今天12/27号,刘买进履约价120元的买权,阿万师古早味酱油一瓶150元,所以买权权利金为70元 (内含价值30 +时间价值40)。

-------------------------------------------------------------------------------------------------------炳氏小技巧:时间价值的计算非常複杂,但建议各位就把它看做是"履约价往自己有利方向移动的可能性",老实说我相信很多大学教授连这一点都还不懂,但这就是一种交易经验。--------------------------------------------------------------------------------------------------------

状况一:多头走势

a.10天后,阿万师古早味酱油一瓶涨至170元,那么权利金会如何变动呢?内含价值变成170 - 120 =50,时间价值因为经过了10天,所以递减至36,权利金 = 50 + 36 = 86元。

b. 20天后,阿万师古早味酱油一瓶涨至200元,内含价值变成200 -120 =80,时间价值因为酱油市价飙涨,记得前面说的小技巧,所以时间价值虽然因为到期日的接近而减少,但却因履约价往自己有利方向移动的可能性变大,而使其上升,假设时间价值上升至38元,则权利金= 80 + 38 = 118元。有没有看出期权迷人之处?

状况二:盘整走势

a.10天后,阿万师古早味酱油一瓶涨至153元,那么权利金会如何变动呢?内含价值变成153 - 120 =33,时间价值因为经过了10天,所以递减至35 (因为涨势变慢了,所以比多头状况递减的快),权利金 = 33 + 36 =69元。

b. 20天后,阿万师古早味酱油一瓶又回至150元,内含价值变成150- 120 =30,时间价值因为酱油市价不上不下,履约价往自己有利方向移动的可能性变小,投资人往往会更悲观,觉得可能性更小,而使时间价值快速递减,假设时间价值下降至20元,则权利金= 30 + 20 = 50元。

状况三:空头走势

老实说,空头就是多头的相反,这样去思考即可,想太多会更複杂的。

---------------------------------------------------------------------------------------------------思考:若将阿万师古早味酱油换做是台指期货,就是所谓的台指期期权,而权利金一点为50元台币,若以多头例子来看,原权利金 =70点,即买进一口120的买权成本要70 * 50 = 3,500元,权利金涨至200元时(权利金 = 118点),获利为(118 -70) * 50 = 2,400元。----------------------------------------------------------------------------------------------------

三、投资入门:

前述的多头例子中,阿万师古早味酱油价格上涨,买买权是获利的,是不是代表着看多时,可以买进买权呢!那卖买权、买卖权及卖卖权呢?我们可以把这四种组合用数学的正负来看,见下图:

1. 买进买权 (buy a call):正正得正---> 多 ---> 看涨 ---> 趋势确立往上时使用。2. 卖出买权 (sell a call):负正得负 ---> 空 ---> 看跌 ---> 趋势确立往下时使用。3. 买进卖权 (buy a put):正负得负---> 空 ---> 看不涨 --->趋势不明,可能往下时使用。4. 卖出卖权 (sell a put):负负得正 ---> 多 ---> 看不跌 --->趋势不明,可能往上时使用。

四、买方与卖方的差异:

1.期权买方要付权利金,因为买进就是要付期权的价格,可看做"赌客",到期时有选择买进或卖出的权利。

*****既然是权利,那就代表买买权的买方可以选择要不要行使买权,买卖权的买方可以选择要不要行使卖权,假设决定不行使买权或卖权,最大的损失就是您的权利金了,见图。

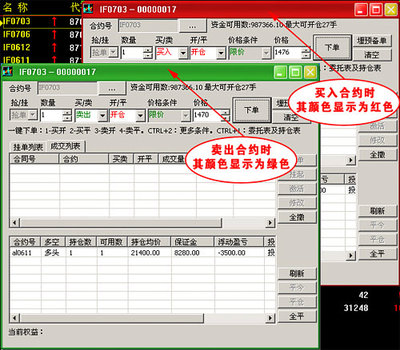

2.期权卖方要付保证金,因为买方到期时要履约(即决定要不要行使买卖权),卖方则有义务要配合,如刘俊英(买权的买方)要行使酱油买权,陈圣杰(买权的卖方)就要生一罐酱油来卖给刘,为了避免陈圣杰落路,所以卖方要付保证金当保证,但能收取买方的权利金当获利,就像赌博的"庄家",见图。

-----------------------------------------------------------------------------------------------------思考:买方付的是价格,所以做买方成本较低,而卖方付的是保证金,因此成本较高,保证金额度在之前面的期货入门 (一)有。---------------------------------------------------------------------------------------------------

第二章 期权操作实务技巧

首先会介绍一些简单的操盘实务技巧,让投资人可以先照着做看看,等有了实际交易之后会对盘势更深一步的认识,进而可衍生出自我风格的交易策略。接着再介绍一些较深入的技术分析技巧,及期权比较艰深的理论基础…

一、期权超简单的操盘实务

期权太複杂,所以一开始建议先从买权思考,把买权当做是一件商品,各位用一件自己喜爱,而价位大约在100~200元的商品来思考,例如我用一杯Starbucks的星冰乐当例子,这样对价格涨跌才比较有sense。

首先,建议初学者一定要拿钱实际交易看看期权,才会对金额、损益、下单的细节比较了解…而且建议初学者不要留仓,以当冲的方式试玩。这样才不会因为突发状况而不知所措…还有一点最重要,刚开始玩,千万别重押,一次玩一口,切记喔!(看到这边笑我的人,你先摸着良心问自己,期权从交易到现在,馀额是正的吗?)

「永远记得在期货市场,要先学会生存,再学会如何获利!」接下来介绍几种比较安全的交易策略,供初学者用来投资看看。

1. 超简单交易法之一:直觉交易法 (以买权为例)

接下来会使用日盛的HTS操盘软体来说明(日盛客户都可以免费使用喔!),对还未开始投资的初学者也能轻鬆看得懂,而非日盛用户的读者,也可以利用自家的软体类似的功能来依样画葫芦。

各位读者在进场之前,一定要有一个心理建设;那就是再投资之前要先想好,若赔钱时该怎么办?也许有投资人会觉得那有人在投资前就先想到赔钱,不是触自己眉头…记得我之前说的:「永远记得在期货市场,要先学会生存,再学会如何获利!」

直觉交易法停损策略:

因为交易週期极短,所以必须严设停损,建议亏损10点时停损,如7900买权买进价格为150点(权利金or价格),当价格跌至140元时,则立即平仓出场。

首先,打开HTS,在下图二左上方的「画面代码」输入4501出现期权视窗,先看开盘有没有跳空开高(比前一天收盘价高很多)还是跳空开低(比前一天收盘价低很多),操作策略依下方之图一:

一开盘若出现跳高开高或开低先别急着进场喔!要看一下,若跳高开高的话,图三的走势要往下时才空喔!而跳高开低的话,走势要往上才多!依上树状图进场之后,一样要严格遵守停损原则喔!

到step 2时,

打开HTS,在下图二左上方的「画面代码」输入4501,就会出现这个「期货/期权综合画面」视窗,在7900点买权的任一个栏位连点2下滑鼠左键即可在左下方出现7900买权的最佳五档,它的右边就是即时的量价走势图,见下图二红圈。直觉交易法就是按此图操作,接下来将图放大成图三说明,也可以直接用HTS打开图三操作。

-----------------------------------------------------------------------------------------------------------小技巧:看下图三的技巧就是拿一张白纸先遮住电脑萤幕,再把白纸慢慢往右移动,呈现的效果就会像实际在盘中一样,思考在这样的价位你会如何操作。一盘在看历史k线时也要这样做喔!否则你会因为已知高低点而失去看图的意义。上班族若不好意思拿张纸在萤幕上比来划去,可以另开一个新的ie浏览页,当做白纸来遮也是一样道理,因为笔者在上班时也是这样的,哈哈~------------------------------------------------------------------------------------------------------------

直觉交易法的原则非常简单,就是看到图形转折后出现趋势了,便进场。见下图三中的a点,记得前面说的小技巧喔!

a点:时间来到a点时,可以发现先转折向上,又转折向下了,而且转折向下后的跌幅大于向上转折的涨幅了,因此大约在a点往右个1~2分钟我就会进场佈建空单了,此时约2007.01.0509:00时sell a call,卖出价位为143点。

b点:时间来到b点时,手上有一口空单部位(部位 =-1),所以要找出场点(平仓点),见b点有了反向的转折,此时即可平仓,2007.01.05 09:18时buy acall,买进价位为107点。(不考虑成本的情况下,获利为(143 - 107) * 50 =1,800元)。

c点:时间来到c点时,手上没有部位(部位 =0),所以要找进场点,通常出现这么大的跌幅时,有经验之后就会发现这不是常态,所以就算c点不出现,我大概就猜到待会进场点一定是作空,不管是哪一种商品,只要是价格,冲了之后就不会马上停下来了,就像火车一样…(原因是往同方向的人会愈来愈多!)见c点又有了反向的转折,此时可进场放空,2007.01.0509:30时sell a call,卖出价位为105点。

d点:时间来到d点时,部位 =-1,所以要找出场点,见d点有了反向的转折,此时即可平仓,2007.01.05 09:45时buy acall,买进价位为86点。(不考虑成本的情况下,获利为950元),由此读者可感受一下前述的火车原理囉!若是我的话,我在当日就不会再下多单了,会一路找空点,再回补,再空。

接下来读者可以继续自行依图操作,e点空,f点回补(指空单回补,即空单出场的意思~),g点再空,h点回补,依此类推…

另外,各位看f点到g点之间的价格波动,是一路不上不下,此时我就不会进场了,一直到g点有向下冲的趋势,我才进场,记得用纸遮,才能感受到…各位可以用此法操作时,体会期权市场波动的感觉。如果是妈妈菜篮族,有时间用此法操作,相信每天都可赚到加菜金喔!

统计一下,依上图操作当日收入:

-----------------------------------------------------------------------------------------------------------

小技巧:HTS打开三的方法

1. 「画面代码」输入40002.在上方的栏位选「期权」,再点右边的放大镜,选择左方买权对应的台指期价位及月份,如文中的「买权、7900、一月份」

3.再右边一点有一排:日、週、月、分、T,选「分」,在右边小格子选「3」(3分钟图之意)。4.在左边的功能列找「价格图表区」点两下左键,选「Line图表」即可开启图了。

-----------------------------------------------------------------------------------------------------------

这裡还是要唱衰一下,不是每天都会这么顺利,而图二也是随便挑一天便直接分析的…再附上二张图给各位试看看囉~

图中的虚线以左的第一个转折为前日收盘,虚线上的转折为开盘,由此知跳高开低,可buy a call。

第三章 期权技术理论

本章介绍一些期权理论性的知识,如隐含波动率、Delta、Gamma等,让投资人可以看盘前分析时,看到这些名词会比较了解,重要性会用星星多寡来区分,基本上只有一颗星的就不用看了。

一、 三个常见的观察指标

看这部份之前,格子炳还是建议,这类指标还是拿来参考就好,不要当作买卖依据,主力很轻鬆的就可以影响这些数据的,价格、趋势才是王道!

1. 隐含波动率-☆☆

隐含波动率简单来说就是期权的成交价所反映出来的指数波动程度,也就是投资人对后市行情波动的“预期”心理。隐含波动率上升,代表市场预期未来现货的波动幅度愈大。

用法:

大盘上涨,买权的隐含波动率通常会跟着同步上升,可看作多方的力量,不过若买权隐含波动率不升反降,就代表着投资人对买权的追价意愿薄弱,常出现在盘势不强,甚至盘整的情况。我每日公布的期货盘前分析也可看到喔!

HTS的3501即可看到,如图:

2. 未平仓量-☆☆☆

在期货市场常会看到未平仓量这个名词,而其代表的就是期货市场中留仓的单边期货契约,会是等量的多头与空头部位喔!比如说,若未平仓口数为100口,就代表着同时有100口的多单留仓加上100口的空单留仓。可用来观察期权各履约价的支撑及压力状况,见用法说明。我每日公布的期货盘前分析也可看到喔!

用法:

由HTS的3507视窗可看出,买权最大未平仓量为8200买权,可视为台指期上涨的压力;卖权则为7500卖权,可视为台指期下跌的支撑。如图:

3. 卖买权比例(put/call ratio)- ☆☆

常见计算方式一:

为卖权的未平仓量除以买权的未平仓量的比值,比例愈高,表示市场看空,反之较看多。

常见计算方式二:

为卖权的成交量除以买权的未平仓量的比值,比例愈高,表示代表卖权交易比买权交易活络,也就是市场偏空的气氛较强。

总之,不管是用未平仓量或是成交量算出的put/callratio,比例愈大,偏空的预情愈大。

----------------------------------------------------------------------------------------------------炳氏小技巧:期权之複杂,怎么可能用简单的除法就可以判断多空,因为卖权未平仓量多,有可能很多是正在被轧空中套牢的,加上还有很多避险价差中的组合,未平仓也看不出是买方还是卖方,所以怎么说得准?可见下方的用法二!------------------------------------------------------------------------------------------------------

用法一:

见下图每日公布的期货盘前分析可看到,2007.01.18至2007.01.23这段时间,未平仓量的p/cratio呈中性,不多不空。而成交量的p/c ratio则呈现波动状,在我看来也是中性,不多不空。

用法二:

简单地来说,我们可以用投资人心理面来看待这个比值;换句话说,当买权的未平仓量不断堆积(注意喔!是连续堆积的情况),并超过卖权的未平仓量堆积许多时,相当程度说明了买权的买方不断地被套牢而无法获利了结的窘境,指数的走势与他们的预期恰巧相反。因此,当我们观察到该比值不断下降时,指数上涨的可能性相对较小,因为上方有许多等待解套的卖压伺机而动。相反地,如果我们观察到该数据有不断上扬的迹象出现时,则表示指数向上攀升的可能性增加。

实例

图一、2007.01.02至2007.01.30未平仓量

图二、2007.01.02至2007.01.30台指期60分线图

由图一看到1/4到1/11的P/CRatio持续下降,理应是偏多的,但背后真正的理因是大盘快速下跌,而被套牢的买权投资人留下的买权未平仓量。

接下来看1/11至1/16的P/CRatio持续上升,回观指数也不断上涨,由此可知,若P/C Ratio持续上升,则指数会上升,持续下降,则指数会下降。

二、 五个常见的风险指标

1. Delta-☆☆☆☆

Delta = 权利金变动点数 / 加权股价指数变动点数

大略来说,若台指期上涨50点,买权的权利金上涨25点,就代表此买权的Delta约为0.5,但其中牵扯的因素很多,所以实际算出来的点数会不同,所以只要懂涵意即可。

加权指数与买权为正向关係,与卖权则呈负向关係,而买权Delta恆为正,卖权Delta恆为负,同一履约价的买权Delta与卖权Delta加起来刚好为1,而价平的期权Delta会趋近正负0.5。

比较重要的一点是,Delta值的变动,会价外慢慢加速到价平,再慢慢放缓到深度价内,这个变动会随着时间而逐渐减缓。换句话说,就是站在买方的话,作对了方向,获利会随着Delta的上升而加速获利,作错了方向,损失增加的幅度会因为Delta的减少而变慢,也就是说,期权当买方有个特性,就是“作对了,会愈赚愈快;作错了,会愈赔愈慢。”也因此,作买方做错了,认赔的速度要很快,不然就等结算,亏权利金就好了。

最后再补充一点,就是Delta也叫做避险比例,透过Delta的调整,可以降低投资组合部份的风险。

比如说,小刘买了4口价平7800买权(buy 4calls),而Delta为0.5,所以总投资部位的Delta为4 * 0.5 =2,但行情却走弱了,小刘仍看好前景,不想平仓,因此放空2口小台指(1口小台Delta =1),使总Delta由2降至0;如此台指每跌1点,买权1口跌0.5点,4口跌2点,由于放空2口小台,所以亏损的2点被小台获利的2点给抵销掉了。

也可以只空一口小台减少损失,使总Delta = 2 – 1 =1,所以台指跌1点只会亏损1点,这有一点像受伤之后先擦药止住血,再向前冲的意味。

见图中HTS的3506视窗:

以下4个风险指标,我个人是很少在看,所以不多说,如果有人想知道更多关于下面这4个指标,请留言或回应告知,我再补充囉!

2. Gamma-☆用以衡量Delta的敏感程度。

3. Theta-☆☆衡量期权价格对到期期限的敏感度。

4. Vega-☆衡量期权价格对标的物价波动率的敏感程度。

5. Rho利率变动对期权价格的影响。

三、 盘前分析如何看?

1. 日盛盘前分析

期权市场方面,就最大未平仓量来观察,买权最大未平仓量序列仍维持在8200,卖权也集中在7500点水位(这就是前述的,用未平仓量来看支撑及压力),这已是第六个交易日期权市场维持在这区间。此外就价平7900履约价Call与PutOI变化(OI就是未平仓量),Call的OI有23616口而put则只有5871口,因此盘面上市场偏向多方看待(因为买权的OI远大于卖权的OI,如此的指标才有显着性),加上未平仓量P/Cratio也维持上扬来看(持续上扬应该是代表着套牢的卖权愈来愈多了,盘面上看起来市场也是偏多的),显然期权市场对指数维持偏多看法。因此操作上建议Sell7800 Put来因应(代表中性偏多的看法),当权利金于100点可进场佈局,权利金高于130点时停损。

2. 宝来盘前分析

期权方面,买权最大成交量及未平仓量均集中在8000,而价平附近的隐含波动率均呈增加,显示多方仍保有向上推升的企图。(这裡是用成交量看压力支撑)

卖权方面,主要成交区间及未平仓量增加最多均在7500及7600(这裡是用未平仓量来看支撑及压力)。价平上下一档的卖权隐含波动率则是反向走升(表示以卖权看空的人也很多),因此近日多空拉锯战仍将持续。

期权整体未平仓量P/C ratio由昨天的100%微幅上升至103%(此代表空方力量小幅上升),盘面呈现中性偏多(此说明多方力量小幅上升),多方在此拉锯战之下略为显胜。(这句话就说明了,宝来研究员内心觉得盘明明是偏多的,就我看来,数据说明了多空在拉锯,多方并未胜利,端看法人站在哪一方,市场就往那走,p/cratio持续波动的方向要更明显一点才有意义。)

以週线的角度,台指期均线多头排列,延十週均线向上走扬,多方趋势不变,短线回测支撑均可再做多方的操作,可偏多佈局买权多头价差。(一样是中性偏多的看法,但加上了避险)

买进一口9月履约价为5500的买权(价格200点):就代表着,买进了一种价值为200点的商品,每一点的价值是50元台币,所以这件商品的价格是10,000元,而这商品的名称就叫做“用5500点---买进---台股指数期货---的权利”。

再进一步的说明呢!就是代表期权到期之后,指数不管走到几点,你都拥有“用5500点---买进---台股指数期货---的权利”,既然是一种权利而不是义务,那就代表着指数如果走到不利于你的情况下,你就可以放弃行使这个买进的权利,但天下没有白吃的午餐,你放弃权利的代价就是你付出的价格(即权利金)1万元。

用上面的图形来看会清楚很多,该笔买权的履约价为5500点,而价格(既权利金,也是成本)是200点,也就代表扣掉成本后,损益两平点是5500+ 200 =5700点,代表着,台指期结算价若大于5700点就会是获利的,小于5500点的话,你就会放弃行使这个买进权利,为什么呢?因为若指数跌至5300点,但你却必须用5500去买进5300的东西,那我当然不愿意啊!因此上图就是这样形成的。损失有限,获利无限。

举例来说:台指权的最后交易日是该月份的第三个星期三,也就是2005年9月20日,结算日就是最后交易日的隔日,也就是2005年9月21日,当时的台指期的结算价为6082点,在图形上可以发现是获利的,获利金额就是(6082– 5700) * 50 = 19,100元。

换个方向,如果变成“卖出”一口9月履约价为5500的买权,图形如下:

这次变成卖方了,读者要注意,这裡的卖方与卖权是不一样的意思喔!而买方与卖方的差异在于,卖方须要支付保证金,因为卖方一开始就先收了买方付的权利金,也就是1万元,就要负起到期时履约的责任,因此投资人会有当卖方成本较高的错觉。

在这裡就可以知道为什么卖方会像庄家,买方会像赌客了,买方用小钱赌指数向上或向下,卖方就赚赌客猜错方向的权利金收入。

同样的原理可以延伸出,其它卖权的图形:

懂了原理之后,格子炳建议就不要再去想原理了,一切用图形来思考,期权就不是那么複杂了。接下来我们再介绍一些进阶的期权价差策略了。HTS期权策略平台,有强大的策略分析与下单介面当初在韩国期权市场投入一颗震撼弹,期权每日成交量甚至因此成长至超过台湾市场百倍以上的交易量。全球有数以万计的投资人正在利用类似的交易系统在期权市场中掏金!

首先在投资以前,先确立自己对盘势的看法,日盛的HTS有内建期权六大主要策略,每一大项目中又有细分各式各样多样化的策略,无论多空、盘整都有策略,除此之外,若需以合成部位来掌握无风险套利的机会也可透过此系统来监控。六大策略分支如下:

接下来,用例子说明各个策略的情况:

爱华网

爱华网